Любые кредитные организации имеют право создавать союзы и ассоциации. Союзам и ассоциациям запрещено осуществлять банковские операции. Целью их деятельности является не получение прибыли, а защита интересов организаций-членов и координация их усилий по различным направлениям. В РФ крупнейшей считается Ассоциация российских банков (АРБ). АРБ объединяет около 95 % банковских учреждений России.

Для совместного осуществления банковских операций и решения отдельных задач кредитные организации могут создавать кредитные группы (холдинги). Кредитная организация, имеющая наибольшую долю в уставном капитале других кредитных организаций получает право определять принимаемые холдингом решения.

8. Правовые основы функционирования банковской системы

Правовой основой функционирования банковской системы, защищающей интересы населения и банковских структур, являются Федеральный закон от 10.07.2002 г. № 86-ФЗ "О банках и банковской деятельности" и Федеральный закон от 02.12.1990 г. № 395-1 "О Центральном банке Российской Федерации (Банке России)".

Правовые нормы создания коммерческих банков регламентируются законодательными актами, которые определяют типы организационно-правовых форм предприятий, а также основные положения, регламентирующие предпринимательскую деятельность.

Согласно этим законам банковскую систему России образуют Банк России, Сберегательный банк РФ, Банк внешней торговли РФ, коммерческие банки и другие кредитные учреждения, получившие лицензию Банка России на право осуществления банковской деятельности или отдельных банковских операций. На территории РФ могут создаваться банки развития для осуществления специальных региональных и иных программ, а также ассоциации, союзы и иные банковские объединения, если их создание не противоречит законодательству и требованиям антимонопольного комитета РФ.

Необходимость лицензирования банковских операций объясняется повышенным риском проводимых банковских операций, а также влиянием, которое они оказывают на уровень платежеспособного спроса в стране.

Коммерческие банки – это юридические лица, имеющие право на основании лицензии Банка России привлекать денежные средства физических и юридических лиц и от своего имени размещать их на условиях возвратности, срочности и платности, а также осуществлять иные банковские операции. Российские коммерческие банки независимы от органов государственной власти, решения о проведении банковских операций они принимают самостоятельно. Работникам органов государственной власти запрещается занимать (или совмещать) должности в аппарате управления коммерческого банка.

Деятельность коммерческих банков прежде всего направлена на получение прибыли. Коммерческие банки действуют на основании устава, который должен быть принят его участниками. Устав закрепляет функции банка, его структуру, правоспособность, порядок образования и полномочия органов управления.

При осуществлении своей деятельности все коммерческие банки обязаны создавать обязательные резервы и держать их в Банке России. Банк России в целях укрепления финансовой стабильности коммерческих банков, защиты интересов вкладчиков и кредиторов формирует систему резервных и страховых фондов.

9. Две стороны деятельности банка

Одной из главных функций банковской системы является аккумуляция временно свободных денежных средств фирм, государств, домохозяйств и распределение их посредством кредита в те сферы хозяйства, где в них возникает необходимость в данный момент.

Банки считаются финансовыми посредниками между первичными инвесторами (владельцами временно свободных средств) и заемщиками.

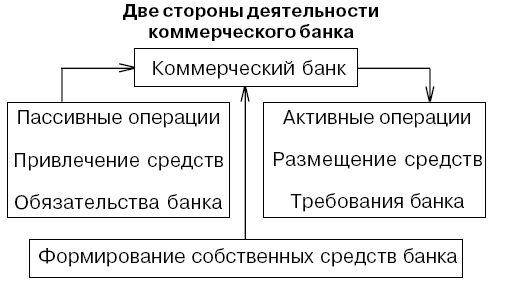

Деятельность любого коммерческого банка сточки зрения движения денежных потоков можно разделить на две части.

Во-первых, коммерческие банки осуществляют пассивные операции. Пассивными называются операции по привлечению средств, например, путем привлечения вкладов (депозитов), выпуска собственных долговых обязательств, получения кредитов у других банков. Таким образом, у коммерческого банка перед владельцами привлеченных средств возникают обязательства.

Пассивные операции представляют собой операции по формированию банковских ресурсов. Осуществление пассивных операций позволяет банкам привлекать как денежные средства уже находящиеся в обороте, так и новые ресурсы. Новые ресурсы создаются банками входе проведения активных операций.

Все пассивные операции делятся на две большие группы.

1. Формирование собственных средств (капитала), например, пополнение уставного капитала за счет дополнительной эмиссии акций, образование резервного и специального фондов.

2. Формирование привлеченных ресурсов.

Во-вторых, банковские учреждения проводят активные операции. В широком смысле под активами понимаются будущие экономические выгоды, которые возможно получить в результате прошлых операций или сделок по приобретению имущества, а также предоставлению своего имущества во временное пользование третьим лицам (см. схему).

К активным относятся операции по размещению средств, например, выдача кредитов, покупка ценных бумаг, валюты, драгоценных металлов. При осуществлении активных операций у коммерческих банков возникают требования, например, к заемщикам. Именно в результате активных операций коммерческие банки получают основную часть своих доходов.

Схема

Две стороны деятельности коммерческого банка

10. Возникновение центрального банка (ЦБ) РФ

Центральный банк является главным звеном банковской системы любого государства. Возникновение центральных банков исторически связано с централизацией банкнотной эмиссии в руках немногих наиболее надежных коммерческих банков, чьи банкноты могли наиболее успешно выполнять функцию всеобщего кредитного орудия обращения.

На рубеже XIX–XX вв. в большинстве стран эмиссия всех банкнот была сосредоточена в одном центральном эмиссионном банке. В различных странах такие банки назывались по-разному: государственные, эмиссионные, народные, резервные, Банк Англии, Банк Японии, Федеральная резервная система США и др.

Изначально центральные банки возникли как коммерческие, наделенные правом эмиссии банкнот. В 1860 г. в России был создан Государственный банк. Он выступал в качестве комиссионера казны, охватывающую эмиссию кредитных билетов. Госбанк производил обмен кредитных билетов: крупных– на мелкие, ветхих – на новые, а также размен на монету и прием монеты и слитков из золота и серебра с выдачей за них кредитных билетов. Законодательные акты того времени практически сводили на нет эмиссионные функции Госбанка. Однако с принятием нового устава в 1894 г. Госбанк становится центральным эмиссионным банком, кредитные билеты выпускаются в строго ограниченном размере. Окончательно монопольное право эмиссии кредитных билетов закрепилось за Госбанком России в 1897 г.

Кредитная деятельность Госбанка России имела особое значение. В разрез с уставом, по которому основными учетно-ссудными операциями являлись учет векселей, срочных правительственных и общественных процентных бумаг, иностранных тратт и ссуд под товары и ценные бумаги, Госбанк осуществлял долгосрочное кредитование и прием в залог недвижимого имущества заемщиков по векселям. Широкое распространение получили неуставные ссуды, т. е. кредиты, выдаваемые по специальной докладной министра финансов и с разрешения императора.

Такие кредиты противоречили уставу по назначению, размерам и сроку.

С 1920-х по 1980-е гг., т. е. в советское время, Госбанк, наоборот, превратился в орган краткосрочного кредитования народного хозяйства. Вместо коммерческого кредита выдавался прямой банковский, система коммерческих банков была заменена системой государственных специализированных банков.

В настоящее время Центральный банк России является независимым в своей деятельности. ЦБ РФ не отвечает по обязательствам государства, и в свою очередь государство не отвечает по обязательствам главного банка страны.

11. Статус центрального банка (ЦБ) РФ

Статус, функции, задачи, полномочия, принципы деятельности Центрального банка РФ определяются Конституцией РФ, Федеральным законом "О Центральном банке РФ" и другими федеральными законами. В соответствии со ст. 71 Конституции федеральные банки (следовательно, и ЦБ РФ) относятся к федеральным экономическим службам и находятся в ведении РФ. В ч. 1 ст. 75 закрепляется, что денежная эмиссия осуществляется исключительно Центральным банком РФ; в ч. 2 этой статьи определяется основная функция ЦБ РФ – защита и обеспечение устойчивости российского рубля. Эта функция осуществляется Банком России независимо от других органов государственной власти.

В рамках полномочий, предоставленных ему Конституцией и федеральными законами, Банк России является независимым в своей деятельности. Федеральные органы власти, органы власти субъектов РФ и органы местного самоуправления не имеют права вмешиваться в деятельность ЦБ РФ по реализации его законных функций и полномочий.

Уставный капитал и имущество Банка России находится в федеральной собственности. ЦБ РФ является только титульным владельцем собственности. Специфической особенностью является обязанность Банка России осуществлять правомочия владения, пользования и распоряжения данным имуществом не в своих интересах, а в интересах государства, т. е. общества в целом.

Свои расходы ЦБ РФ осуществляет за счет собственных доходов. Российское государство не финансирует деятельность банка. Банку России предоставлены некоторые льготы. ЦБ РФ не регистрируется в налоговых органах (таким образом, банк освобожден от уплаты налогов). Однако на деятельность Банка России налагается ряд ограничений. Например, ЦБ не может участвовать в формировании капитала российских кредитных организаций. Государство не отвечает по обязательствам Банка России, следовательно, и ЦБ не отвечает по обязательствам государства.

Основные цели деятельности Банка России сводятся к следующим:

1) защита и обеспечение устойчивости российской национальной валюты, в том числе поддержание покупательной способности рубля и курса по отношению к иностранным валютам;

2) Банк России является органом банковского надзора и регулирования, т. е. в его задачи входит развитие и укрепление банковской системы РФ;

3) ЦБ РФ должен обеспечивать эффективную и бесперебойную работу системы расчетов в стране. Для этого Банк России должен координировать, регулировать и лицензировать организацию расчетных систем.

При всем многообразии поставленных целей получение прибыли не является основным направлением деятельности Банка России.

12. Роль центрального банка (ЦБ) РФ

Под ролью Центрального банка понимается его назначение, то, ради чего он возникает, существует и развивается. Роль Центрального банка России специфична, она относится ко всей экономике в целом, к каждому коммерческому банку независимо от того, к какому типу он принадлежит (коммерческий, сберегательный, инвестиционный, универсальный или специализированный).

Учитывая что каждый коммерческий банк функционирует в сфере обмена, назначением Банка России является то, что он рассматривает банки именно через эту сферу.

Обеспечением основного назначения Банка России является:

1) возможность концентрации свободных ресурсов и капиталов, необходимых для непрерывности деятельности и ускорения производства каждому коммерческому банку;

2) упорядочение и рационализацию денежного оборота для экономики в целом.

Роль Центрального банка России можно условно рассматривать с количественной и качественной точек зрения.

Количественная сторона определяется объемом и разнообразием банковских услуг, предоставляемых и реализуемых на рынке коммерческими банками под контролем Центрального банка. Роль Центрального банка здесь носит контролирующий и консультационный характер, а роль коммерческих банков – практический.

Практическая роль банков определяется количеством проведенных им активных операций.

Роль Банка России следует рассматривать не только саму по себе, но и в увязке с общеэкономическими показателями. Это касается прежде всего эмиссионной функции Центрального банка.

Эмиссия денежных средств существенно влияет на степень стабильности денежной единицы, на эффективность производства и обращения товара и на устойчивость всей денежной системы страны.

Стабильность денежной единицы, соответствие ее массы потребностям народного хозяйства являются наиболее важными показателями сбалансированной денежной политики Центрального банка, важнейшими показателями того, насколько его деятельность отвечает назначению Банка России в экономике.

Качественная роль Банка России достигается за счет проведения сбалансированной политики, направленной как на повышение эффективности работы коммерческих банков, так и на эффективность банковской системы страны в целом.

Оценивая роль Центрального банка, нельзя забывать о его общественном назначении. Центральный банк страны чаще всего является государственной собственностью. Действуя на уровне государства, он действует как общенациональный институт. Центральный банк проводит свою политику не в интересах конкретного региона, а в интересах всего государства.

13. Задачи центрального банка (ЦБ) РФ

Центральный банк России является регулирующим звеном в банковской системе России. В связи с этим его деятельность – укрепление существующего денежного обращения, обеспечение устойчивого положения национальной денежной единицы и ее курса, защита, обеспечение устойчивости денежной единицы государства, а также ее курса, развитие и укрепление банковской системы страны. Также одной из основных функций центрального банка является обеспечение эффективных расчетов. Перед Центральным банком России ставится пять основных задач.

Центральный банк должен быть:

1) эмиссионным центром страны. Банк России пользуется монопольным правом на выпуск денежных средств;

2) банком банков. Центральный банк проводит операции не с торгово-промышленными предприятиями, а в основном с коммерческими банками страны. Центральный банк призван хранить кассовые резервы коммерческих банков, размер которых устанавливается законодательно, предоставлять им кредиты (Банк России так называемый кредитор последней инстанции), осуществлять надзор, поддерживая необходимый уровень стандартизации и профессионализм в национальной кредитной системе;

3) банком правительства. Центральный банк должен поддерживать государственные экономические программы и размещать государственные ценные бумаги; предоставлять кредиты и выполнять расчетные операции для правительства, хранить официальные золото и валютные резервы;

4) главным расчетным центром страны.

Центральный банк является посредником между коммерческими банками государства при совершении ими безналичных расчетов, основанных на зачете взаимных требований и обязательств (клиринг);

5) органом регулирования экономики. Банк России при регулировании экономики страны руководствуется денежно-кредитными методами.

В некоторых странах основные задачи Центральных банков закреплены в законодательных актах. Например, монополия на эмиссию национальной денежной единицы. Такое закрепление дает возможность Центральному банку держать под контролем ликвидность коммерческих банков.

В роли банка банков Центральный банк предоставляет коммерческим банкам возможность рефинансирования. При этом законодательно Центральный банк может ограничивать коммерческие банки страны в кредитных ресурсах.

Центральный банк применяет два вида операций с кредитными институтами:

1) покупку и продажу чеков и векселей;

2) залоговые операции с векселями, ценными бумагами, а также платежными требованиями.

Немаловажную роль в функционировании и развитии банковской системы государства играет задача осуществления надзора Центральным банком.

При выполнении возложенных на Банк России пяти основных задач он выполняет три основных функции:

1) регулирующую;

2) контролирующую;

3) информационно-исследовательскую.

14. Функции центрального банка (ЦБ) РФ

Поставленные перед Центральным банком России цели определяют выполняемые им функции. Банк России выполняет следующие функции:

1) во взаимодействии с Правительством РФ разрабатывает и проводит единую государственную денежно-кредитную политику;

2) монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение;

2.1) утверждает графическое обозначение рубля в виде знака;

3) является кредитором последней инстанции для кредитных организаций, организует систему их рефинансирования;

4) устанавливает правила осуществления расчетов в РФ;

5) устанавливает правила проведения банковских операций;

6) осуществляет обслуживание счетов бюджетов всех уровней бюджетной системы РФ, если иное не установлено федеральными законами, посредством проведения расчетов по поручению уполномоченных органов исполнительной власти и государственных внебюджетных фондов, на которые возлагаются организация исполнения и исполнение бюджетов;

7) осуществляет эффективное управление золотовалютными резервами Банка России;

8) принимает решение о государственной регистрации кредитных организаций, выдает кредитным организациям лицензии на осуществление банковских операций, приостанавливает их действие и отзывает их;

9) осуществляет надзор за деятельностью кредитных организаций и банковских групп;

10) регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами;

11) осуществляет самостоятельно или по поручению Правительства РФ все виды банковских операций и иных сделок, необходимых для выполнения функций Банка России;

12) организует и осуществляет валютное регулирование и валютный контроль в соответствии с законодательством РФ;

13) определяет порядок осуществления расчетов с международными организациями, иностранными государствами, а также с юридическими и физическими лицами;

14) устанавливает правила бухгалтерского учета и отчетности для банковской системы РФ;

15) устанавливает и публикует официальные курсы иностранных валют по отношению к рублю;

16) принимает участие в разработке прогноза платежного баланса РФ и организует составление платежного баланса РФ;

17) устанавливает порядок и условия осуществления валютными биржами деятельности по организации проведения операций по покупке и продаже иностранной валюты, осуществляет выдачу, приостановление и отзыв разрешении валютным биржам на организацию проведения операций по покупке и продаже иностранной валюты и др.