Выручка от реализации продукции (работ, услуг) - налог на добавленную стоимость - налог на реализацию горюче-смазочных материалов - акцизы - затраты на производство и реализацию продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг) + упущенная выручка от реализации продукции (работ, услуг) + сверх нормативные затраты на производство и реализацию продукции (работ, услуг).

При определении прибыли от реализации продукции (работ, услуг) следует учитывать, что из выручки исключаются не все затраты, а только те, которые относятся к реализованной продукции (работам, услугам). Затраты на производство продукции, которая еще не реализована, отражаются как незавершенное производство.

Упущенная выручка возникает, если предприятие:

1) реализует товары (работы, услуги) по ценам не выше фактической себестоимости;

2) обменивает товары (работы, услуги);

3) безвозмездно передает товары (работы, услуги).

Если предприятие реализует товары (работы, услуги) по ценам не выше фактической себестоимости, то упущенная выручка будет равна:

W = Qi - Q, (22),

где W - упущенная выручка;

Qi - стоимость товаров (работ, услуг), реализованных по ценам не выше фактической себестоимости, исчисленная исходя из рыночных цен (без НДС). Порядок определения рыночных цен аналогичен порядку по НДС;

Q - стоимость товаров (работ, услуг) исчисленная исходя из фактических цен реализации.

При обмене предприятием товаров, работ, услуг упущенная выручка исчисляется следующим образом:

W=Q2 - Q (23),

где Q2 - стоимость обмененных товаров (работ, услуг), исчисленная исходя из средних цен.

Средние цены в этом случае определяются, как и по налогу на добавленную стоимость.

В случае безвозмездной передачи продукции (работ, услуг) упущенная выручка будет равна:

W = Q2– F, (24),

где F - фактическая себестоимость безвозмездно переданной продукции (работ, услуг).

Таким образом, в случае безвозмездной передачи продукции (работ, услуг) балансовая прибыль предприятия по данным бухгалтерского учета корректируется на разницу между упущенной выручкой и фактическими затратами на производство продукции (работ, услуг).

В "Положении о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг) и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли" установлено, что сверхнормативные расходы по некоторым видам затрат облагаются налогом на прибыль предприятий и организаций. В перечень таких затрат включены:

1) затраты на командировки, связанные с производственной деятельностью;

2) затраты по приему и обслуживанию представителей других организаций, прибывших для переговоров с целью установления и поддержания взаимного сотрудничества;

3) затраты, связанные с подготовкой и переподготовкой кадров;

4) компенсации за использование для служебных поездок личных легковых автомобилей;

5) затраты на рекламу;

6) затраты на оплату процентов по полученным кредитам банков.

Прибыль от реализации основных фондов и иного имущества предприятия

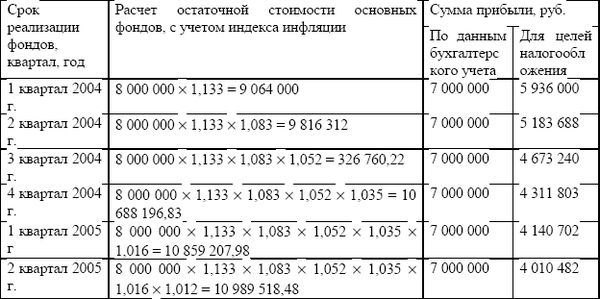

При определении прибыли от реализации основных фондов (включая земельные участки) и иного имущества предприятия для целей налогообложения учитывается разница (превышение) между продажной ценой и первоначальной или остаточной стоимостью этих фондов и имущества. Стоимость фондов и имущества определяется с учетом их переоценки, производимой на основании постановлений Правительства Российской Федерации. Помимо этого, для целей налогообложения остаточная или первоначальная стоимость фондов и другого имущества увеличивается на индекс инфляции. Индексы инфляции ежеквартально определяет Госкомстат России и публикует 20 числа месяца, следующего за отчетным кварталом, в "Российской газете". При этом индексация производится, если предприятие реализует: основные фонды; сырье, материалы, топливо и иные ценности; малоценные и быстроизнашивающиеся предметы. Индекс инфляции является цепным индексом и отражает изменение цен за текущий квартал по сравнению с концом предыдущего квартала. Это следует обязательно учитывать при исчислении суммы прибыли для целей налогообложения: Например, если организация реализует основные фонды (числящиеся на ее балансе на 1 января 2004 г.) в I квартале 2004 г., то прибыль от реализации таких фондов (для целей налогообложения) будет равна:

P=N - O × i1 (25),

где Р - прибыль от реализации фондов для целей налогообложения; N - продажная стоимость фондов без НДС; О - остаточная стоимость фондов; i1 - индекс-дефлятор для I квартала 2004 г. (в долях единицы). Если организация продает эти фонды во втором квартале 2004 г., то для расчета суммы прибыли в целях налогообложения следует воспользоваться другой формулой:

P=N - O × i1 × i 2, (26),

где i2 - индекс-дефлятор для II квартала 2004 г. (в долях единицы). Следующая формула позволяет определить сумму прибыли о реализации фондов, если предприятие продает их в III квартале 2002 г., а приобрело в I квартале этого же года:

Р=N - О × i2 × i3, (27),

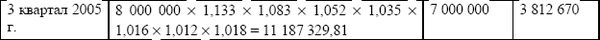

где i3 - индекс-дефлятор для III квартала 2004 г. (в долях единицы). Особенностью переоценки основных фондов предприятий на 1 января 2005 г. является то, что ее итоги согласно постановлению Правительства Российской Федерации от 7 декабря 2004 г. № 1442 отражены в бухгалтерском учете только с января 2005 г. Поэтому для индексации остаточной стоимости реализованных в 2005 г. основных фондов предприятий, состоящих на их балансе в 2004 г., следует пользоваться произведением ценных индексов за период от момента формирования балансовой стоимости до момента сделки. Так, если предприятие реализует основные фонды (числящиеся на ее балансе на 1 января 2004 г.) в третьем квартале 2005 г., то остаточная стоимость фондов должна быть проиндексирована на 7 индексов:

Р - N - О × i1 × i2 × i3 × i4 × i5 × i6 × i7, (28),

где i4, i5, i6, i7 - индекс-дефлятор для IV квартала 2004 г., I–III кварталов 2005 г. соответственно (в долях единицы).

Пример Предприятие реализует основные средства, которые числились на ее балансе на I января 2004 г. Продажная цена фондов (без НДС) 15 млн. руб., а остаточная стоимость на момент реализации - 8 млн. руб. В таблице приведены результаты расчета суммы прибыли от реализации фондов для целей налогообложения.

При реализации предприятием ценных бумаг, валюты, нематериальных активов индексация не производится. Тогда формула (25) принимает вид:

P=N- O(29).

Если продажная цена ниже первоначальной или остаточной стоимости основных фондов и иного имущества, то отрицательный результат не уменьшает налогооблагаемую прибыль. При обмене основных средств, производственных запасов, малоценных и быстро изнашиваемых предметов, иного имущества для целей налогообложения принимается фактическая рыночная цена на аналогичное имущество, сложившаяся на момент сделки. Эта цена не должна быть ниже балансовой стоимости имущества.

В состав доходов от внереализационных операций включаются:

1) доходы, получаемые от долевого участия в деятельности других предприятий;

2) прибыль прошлых лет, выявленная в отчетном году; 3) доходы от сдачи имущества в аренду;

4) положительные курсовые разницы;

5) доходы (дивиденды, проценты) по акциям, облигациям и иным ценным бумагам, принадлежащим предприятию;

6) другие доходы от операций, непосредственно не связанных с производством продукции (работ, услуг) и ее реализацией, включая суммы, полученные в виде санкций и возмещения убытков.

В состав доходов от внереализационных операций для целей налогообложения входит стоимость безвозмездно полученных от других предприятий материальных ценностей при отсутствии совместной деятельности (за исключением средств, зачисленных в уставные капиталы предприятий их учредителями в порядке, установленном законодательством и учредительными документами организации).

Полный перечень внереализационных доходов, учитываемых при исчислении валовой прибыли, приведен в п. 14 "Положения о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг) и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли".

Состав расходов от внереализационных операций также разнообразен, как и доходов. К ним относятся:

1) затраты по аннулированным производственным заказам, а также затраты на производство, не давшее продукции;

2) убытки по операциям с тарой;

3) убытки по операциям прошлых лет, выявленные в текущем году;

4) расходы по оплате отдельных видов налогов и сборов. Это следующие налоги:

а) налог на имущество предприятий; налог на рекламу;

б) целевые сборы с граждан и предприятий, организаций, учреждений на содержание милиции, благоустройство территорий, нужды образования и другие цели;

в) сбор за парковку автотранспорта;

г) сбор за право на проведение кино-и телесъемок; сбор на уборку территорий населенных пунктов; сбор на нужды образовательных учреждений, взимаемый с юридических лиц; сбор за открытие игорного бизнеса; налог на содержание жилищного фонда и объектов социально-культурной сферы;

д) отрицательные курсовые разницы и др. Полный перечень расходов, учитываемых при определении показателя валовой прибыли, приведен в п. 15 "Положения о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг) и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли".

При исчислении налогооблагаемой прибыли из валовой прибыли исключаются:

1) дивиденды, полученные по акциям, принадлежащим предприятию-акционеру.

Налог по этим доходам уплачивается по источнику выплаты дохода по ставке 15 %.

Пример Малое предприятие имеет 40 акций акционерного общества. В первом квартале акционерное общество выплатило дивиденды. Размер дивиденда на одну акцию был равен 10 тыс. руб. Тогда сумма дивидендов, начисленная малому предприятию, равна: 40 × 10 = 400 (тыс. руб.). Начисленный и удержанный у источника выплаты дохода налог составил: 400 × 15 / 100 = 60 (тыс. руб.). Акционерное общество перечислит малому предприятию в первом квартале 340 тыс. руб. (400 - 60 = 340). Если валовая прибыль предприятия составила 800 тыс. руб., то предприятие для исчисления налога на прибыль уменьшает ее на 340 тыс. руб.;

2) доходы в виде процентов, полученных владельцами государственных ценных бумаг Российской Федерации, субъектов Российской Федерации и органов местного самоуправления. Доходы облагаются налогом у источника его получения по ставке 15 %. Следует иметь в виду, что налогообложению подлежат доходы по тем государственным ценным бумагам, которые выпущены после 21 января 1997 г.;

3) доходы от долевого участия в деятельности других предприятий - они облагаются налогом у источника выплаты дохода по ставке 15 %;

4) доходы казино, иных игорных домов и другого игорного бизнеса. Эти доходы облагаются по ставке 90 %;

5) доходы видеосалонов, видеопоказа, от проката видео-и аудиокассет и записи на них. Для этих доходов установлена ставка в размере 70 %;

6) прибыль от посреднических операций и сделок;

7) прибыль от страховой деятельности;

8) прибыль от осуществления отдельных банковских операций;

9) прибыль от производства и реализации произведенной сельскохозяйственной и охотохозяйственной продукции. Она не облагается налогом.

Если из валовой прибыли исключить все рассмотренные вычеты, то мы получаем налогооблагаемую прибыль. Сумма налога на прибыль равна произведению налогооблагаемой прибыли на ставку налога. Налогооблагаемая прибыль предприятия облагается налогом в части зачисляемой в федеральный бюджет по ставке 13 % (федеральный налог).

В бюджеты субъектов Российской Федерации налог на прибыль (региональный налог) платится по ставкам, установленным законодательными органами власти субъектов Российской Федерации в размере не более 22 %, а для предприятий по прибыли, получаемой от посреднических операций и сделок, бирж, брокерских контор, банков, других кредитных организаций и страховщиков - по ставке в размере не выше 30 %.

Пример

Если налогооблагаемая прибыль в отчетном периоде равна 3400 тыс. руб. а ставка регионального налога на прибыль равна 22 %, то в отчетном периоде предприятие должно перечислить:

1) в федеральный бюджет:

3400 × 13 / 100 = 442 (тыс. руб.);

2) в бюджет субъекта Федерации, на территории которого находится предприятие:

3400 × 22 / 100 = 748 (тыс. руб.)

Глава 11. Упрощенная система налогообложения, учета и отчетности

Индивидуальные предприниматели и организации с численностью работающих до 15 человек могут перейти на упрощенную систему налогообложения, учета и отчетности. Эта система предусматривает для предприятий уплату единого налога вместо уплаты совокупности федеральных, региональных и местных: налогов.

Для предприятий, перешедших на упрощенную систему, сохраняется действующий порядок уплаты таможенных платежей, государственных пошлин, налога на приобретение автотранспортных средств, лицензионных сборов, отчислений в государственные социальные внебюджетные фонды.

Применение упрощенной системы налогообложения, учета и отчетности индивидуальными предпринимателями предусматривает замену уплаты подоходного налога, взимаемого с дохода, уплатой стоимости патента, дающего право на занятие данной деятельностью.

Возможность перехода организации на упрощенную систему налогообложения, учета и отчетности ограничивается не только численностью работающих, но и видом деятельности, которым занимается налогоплательщик. Так, не могут перейти на упрощенную систему предприятия: занятые производством подакцизной продукции; созданные на базе ликвидированных структурных подразделений действующих предприятий, а также кредитные организации, страховщики, инвестиционные фонды, профессиональные участники рынка ценных бумаг, предприятия игорного и развлекательного бизнеса и другие хозяйствующие субъекты, для которых Министерством финансов Российской Федерации установлен особый порядок ведения бухгалтерского учета и отчетности.

Предприятие, индивидуальные предприниматели могут перейти на упрощенную систему, если в течение года, предшествовавшего кварталу, в котором было подано заявление о переходе на упрощенную систему, совокупный размер валовой выручки налогоплательщика не превысил суммы стотысячекратного минимального размера оплаты труда, установленного законодательством на первый день квартала подачи заявления.

Вновь созданные предприятия и вновь зарегистрированные индивидуальные предприниматели могут перейти на эту систему с того квартала, в котором произошла их регистрация, но после подачи в налоговую инспекцию заявления с просьбой о переводе на упрощенную систему налогообложения, учета и отчетности.

Объектами обложения единым налогом могут быть совокупный доход, полученный за отчетный период (квартал), или валовая выручка.

Валовая выручка равна сумме выручки, полученной от реализации товаров (работ, услуг), выручки, полученной от продажи имущества организации в отчетном периоде, и внереализационных доходов. Совокупный доход исчисляется как разница между валовой выручкой и затрат на производство товаров, работ, услуг, а также сумм НДС, уплаченных поставщикам, налога на приобретение автотранспортных средств, отчислений в государственные внебюджетные фонды, таможенных платежей, государственных пошлин и лицензионных сборов.

Решение о том, какой из этих показателей будет являться объектом налогообложения, принимается органом государственной власти субъекта Российской Федерации.

Если в качестве объекта налогообложения используется показатель совокупного дохода, то в федеральный бюджет налог платится по ставке 10 % от дохода, а в бюджеты субъектов Федерации и местный бюджет - в суммарном размере, не превышающем 20 % от совокупного дохода.

Для предприятий, использующих в качестве объекта налогообложения валовую выручку, устанавливаются следующие ставки налога:

1) в федеральный бюджет - в размере 3,33 % от суммы выручки;

2) в бюджет субъекта Российской Федерации и местный бюджет - в размере не более 6,67 % от суммы выручки.

Органы государственной власти субъектов Российской Федерации могут устанавливать льготный порядок уплаты единого налога для отдельных категорий налогоплательщиков в пределах объема налоговых платежей, поступающих их бюджет и местные бюджеты.

Предприятия и предприниматели, которым разрешено перейти на упрощенную систему, получают патент. Он выдается налоговым органом на один календарный год и является официальным документом, удостоверяющим право применения упрощенной системы. Патент является платным. Его стоимость определяют субъекты Федерации с учетом ставки единого налога и вида деятельности, осуществляемой налогоплательщиком.

Предприятия и индивидуальные предприниматели, подпадающие под действие упрощенной системы налогообложения, учета и отчетности, производят ежеквартально выплаты годовой стоимости патента в соответствии с установленный распределением платежей на год. Произведенная оплата стоимости патента одновременно является уплатой единого налога, поэтому она снижает налоговое обязательство организации. Стоимость патента организации подлежит зачислению в бюджет субъекта Российской Федерации и местные бюджеты в соотношении один к двум.

Для индивидуальных предпринимателей годовая стоимость патента является фиксированным платежом, заменяющим уплату подоходного налога, и полностью зачисляется в бюджет субъекта Российской Федерации.

Патент выдается налоговой инспекцией после получения заявления налогоплательщика, которое должно быть подано не позднее, чем за месяц до начала нового квартала. Патент может быть выдан, если у налогоплательщика нет невыполненных налоговых обязательств за предыдущий отчетный период. Налоговая инспекция должна выдать патент в течение 15 дней с момента получения заявления или дать обоснованный отказ на его выдачу

Предприятия, применяющие упрощенную систему, представляют в налоговые органы расчет единого налога с зачетом уплаченной стоимость патента за отчетный период в срок до 20-го числа месяца, следующего за отчетным периодом. В случае превышения численности сотрудников, при которой применяется упрощенная система, предприятие переходит на общепринятую систему налогообложения с квартала, следующего за кварталом представления отчета.

Налогоплательщики могут отказаться от применения упрощенной системы с начала очередного года, если направят в налоговую инспекцию заявление не позднее, чем за 15 дней до завершения отчетного года.