Для проведения эффективной проверки операций предприятия по получению и использованию кредитов, займов и средств целевого финансирования аудитору необходимо в самом начале четко определить процедуры контроля, последовательность их выполнения и источники необходимых сведений. С этой целью формируется программа проверки (табл. 12.1).

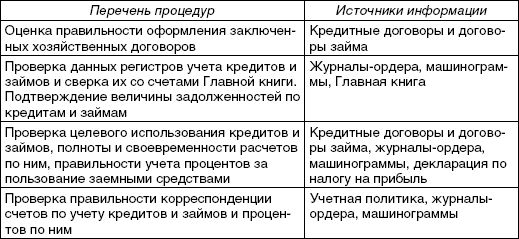

Таблица 12.1

Программа аудиторской проверки кредитов, займов и средств целевого финансирования

12.2. АУДИТ КРЕДИТОВ

Получение предприятием банковского кредита оформляется кредитным договором, в котором указываются объект кредитования, срок выдачи и возврата кредита, форма обеспечения обязательств, процентные ставки и порядок их уплаты, права и ответственность сторон и другие условия. Предприятиям, участвующим во внешнеэкономической деятельности, для проведения экспортно-импортных операций может быть выдан кредит в валюте.

В зависимости от назначения и сроков предоставления кредиты делятся на краткосрочные и долгосрочные.

Краткосрочной задолженностью по кредитам и займам считается задолженность по полученным займам и кредитам, срок погашения которой согласно условиям договора не превышает 12 месяцев.

Долгосрочной задолженностью считается задолженность по полученным займам и кредитам, срок погашения которой по условиям договора превышает 12 месяцев.

Срочной задолженностью считается задолженность по полученным займам и кредитам, срок погашения которой по условиям договора не наступил или продлен (пролонгирован) в установленном порядке.

Просроченной задолженностью считается задолженность по полученным займам и кредитам с истекшим согласно условиям договора сроком погашения. Организация-заемщик по истечении срока платежа обязана обеспечить перевод срочной задолженности в просроченную. Перевод срочной краткосрочной и (или) долгосрочной задолженности по полученным займам и кредитам в просроченную производится организацией-заемщиком в день, следующий за днем, когда по условиям договора займа и (или) кредита заемщик должен был осуществить возврат основной суммы долга.

Учет операций по кредитам ведется соответственно на счетах 66 "Расчеты по краткосрочным кредитам и займам" и 67 "Расчеты по долгосрочным кредитам и займам". Аналитический учет задолженности по полученным займам и кредитам, включая выданные заемные обязательства, ведется по видам займов и кредитов, кредитным организациям и другим заимодавцам, предоставившим их, отдельным займам и кредитам (видам заемных обязательств).

Основная сумма долга (далее – задолженность) по полученному от заимодавца займу и (или) кредиту учитывается организацией заемщиком в соответствии с условиями договора займа или кредитного договора в сумме фактически поступивших денежных средств или в стоимостной оценке других вещей, предусмотренной договором.

Организация-заемщик принимает к бухгалтерскому учету указанную задолженность в момент фактической передачи денег или других вещей и отражает ее в составе кредиторской задолженности.

При проверке аудитор выясняет, имеются ли в наличии кредитные договоры, отвечают ли они нормам Гражданского кодекса РФ (ГК РФ). В соответствии с ГК РФ кредитные договоры могут заключаться только с банком или иной кредитной организацией, которая имеет соответствующую лицензию на такие операции.

Все операции, связанные с выдачей и погашением кредитов, регулируются правилами банков и кредитными договорами между предприятием-заемщиком и банком на договорной основе. Анализируя договоры, аудитор устанавливает, предусматриваются ли в них:

• цель кредитования;

• сроки кредита;

• порядок и условия выдачи и погашения кредита;

• формы обеспечения обязательств;

• процентные ставки, порядок и сроки уплаты процентов;

• обязательства, права и ответственность сторон по выдаче и погашению кредита;

• перечень документов и периодичность их представления банку;

• другие условия.

Аудитор уточняет, используются ли кредиты и займы по целевому назначению или нет, как погашались задолженности по кредитам (в виде денежных средств, путем передачи векселя, взаимозачетом). Полноту и своевременность погашения кредитов аудитор проверяет по выпискам банка.

Аудитору следует обратить внимание на вопросы обеспеченности кредита. Основными видами кредитного обеспечения являются поручительство, гарантия, залог ценных бумаг, товаров, другого имущества. Договоры о залоге достаточно распространены. При этом необходимо проверить реальность договора о залоге, не составлен ли он формально, насколько конкретизированы в нем предметы залога, правильно отражены сведения о залоге имущества на забалансовом счете 009 "Обеспечения обязательств и платежей выданные", а также факт раскрытия данной информации в пояснениях к бухгалтерской отчетности.

Для погашения кредитов используются денежные средства с расчетного и валютного счетов, а также ценные бумаги.

12.3. АУДИТ ЗАЙМОВ

Организации могут получать займы от других юридических лиц (кроме банков). В бухгалтерском учете займы, как и кредиты, подразделяются на краткосрочные (выдаваемые на срок до одного года) и долгосрочные (выдаваемые на срок более одного года). Предприятия могут привлекать средства в виде займов у других предприятий и физических лиц путем выпуска ценных бумаг (облигаций).

Для учета займов и выпущенных облигаций в зависимости от их срока (по аналогии с кредитами банков) используются счета 66 "Расчеты по краткосрочным кредитам и займам" и 67 "Расчеты по долгосрочным кредитам и займам". Аналитический учет ведется по заимодавцам и срокам погашения займов.

Методика проведения аудита операций по займам в основном не отличается от проверок операций по кредитам. Аудитор должен убедиться в правильности составления и заключения договора займа.

Для организации отсутствие договора в письменной форме может иметь негативные последствия (например, при возникновении споров по вопросам размера процентов за пользование займом, порядка и сроков возврата займа; даже при отсутствии разногласий между сторонами налоговые органы предъявляют претензии, связанные с отсутствием договора как документа, подтверждающего факт совершения операций по договору займа).

12.4. АУДИТ НАЧИСЛЕННЫХ ПРОЦЕНТОВ

Основным нормативным документов, регулирующим бухгалтерский учет процентов по кредитам и займам, является ПБУ 15/01 "Учет займов и кредитов и затрат по их обслуживанию".

Аудитор должен проверить, в каком периоде, в какой сумме, на каких счетах отражались или за счет каких источников покрывались суммы процентов за пользование кредитами.

Затраты по полученным займам и кредитам должны признаваться расходами того периода, в котором они произведены, за исключением той их части, которая подлежит включению в стоимость инвестиционного актива.

Под инвестиционным активом понимается объект имущества, подготовка которого к предполагаемому использованию требует значительного времени. К инвестиционным активам относятся объекты основных средств, имущественные комплексы и другие аналогичные активы, требующие большого времени и затрат на приобретение и (или) строительство. Указанные объекты, приобретаемые непосредственно для перепродажи, учитываются как товары и к инвестиционным активам не относятся.

В случае если организация использует средства полученных займов и кредитов для осуществления предварительной оплаты материально-производственных запасов, других ценностей, работ, услуг или выдачи авансов и задатков в счет их оплаты, то расходы по обслуживанию указанных займов и кредитов относятся организацией-заемщиком на увеличение дебиторской задолженности, образовавшейся в связи с предварительной оплатой и (или) выдачей авансов и задатков на указанные выше цели. При поступлении в организацию-заемщик материально-производственных запасов и иных ценностей, выполнении работ и оказании услуг дальнейшее начисление процентов и осуществление других расходов, связанных с обслуживанием полученных займов и кредитов, отражаются в бухгалтерском учете в общем порядке с отнесением указанных затрат на операционные расходы организации-заемщика.

Затраты по полученным займам и кредитам, непосредственно относящиеся к приобретению и (или) строительству инвестиционного актива, должны включаться в стоимость этого актива и погашаться посредством начисления амортизации, кроме случаев, когда правилами бухгалтерского учета начисление амортизации актива не предусмотрено.

Затраты по полученным займам и кредитам, связанным с формированием инвестиционного актива, по которому по правилам бухгалтерского учета амортизация не начисляется, в стоимость такого актива не включаются, а относятся на текущие расходы организации. Начисление амортизации по объекту имущества, относящемуся к инвестиционному активу, производится организацией в соответствии с порядком, установленным в Положении по бухгалтерскому учету "Учет основных средств" (ПБУ 6/01).

Затраты по полученным займам и кредитам, непосредственно связанные с приобретением и (или) строительством инвестиционного актива, включаются в первоначальную стоимость этого актива при условии возможного получения организацией в будущем экономических выгод или в случае, когда наличие инвестиционного актива необходимо для управленческих нужд организации.

Включение затрат по полученным займам и кредитам в первоначальную стоимость инвестиционного актива производится при следующих условиях:

а) возникновении расходов на приобретение и (или) строительство инвестиционного актива;

б) фактическом начале работ, связанных с формированием инвестиционного актива;

в) фактических затратах по займам и кредитам или обязательствах по их осуществлению.

При прекращении работ, связанных со строительством инвестиционного актива, в течение срока, превышающего три месяца, включение затрат по полученным займам и кредитам, использованным для формирования указанного актива, приостанавливается. В этом случае затраты по займам относятся на текущие расходы. Не считается прекращением работ по формированию инвестиционного актива период, в котором осуществляется дополнительное согласование возникших в процессе строительства актива технических и (или) организационных вопросов.

Включение затрат по полученным займам и кредитам в первоначальную стоимость инвестиционного актива прекращается с первого числа месяца, следующего за месяцем принятия актива к бухгалтерскому учету в качестве объекта основных средств или имущественного комплекса (по соответствующим видам активов, формирующих имущество комплекса).

Если инвестиционный актив не принят к бухгалтерскому учету в качестве объекта основных средств или имущественного комплекса (по соответствующим статьям активов), но на нем начаты фактический выпуск продукции, выполнение работ, оказание услуг, то включение затрат по предоставленным займам и кредитам в первоначальную стоимость инвестиционного актива прекращается с первого числа месяца, следующего за месяцем фактического начала эксплуатации.

12.5. АУДИТ ДАННЫХ ОТЧЕТНОСТИ

Задолженность по полученным займам и кредитам должна отражаться с учетом причитающихся на конец отчетного периода к уплате процентов согласно условиям договоров.

Информация об учетной политике организации включает как минимум следующие данные:

• перевод долгосрочной задолженности в краткосрочную;

• состав и порядок списания дополнительных затрат по займам;

• выбор способов начисления и распределения причитающихся доходов по заемным обязательствам;

• порядок учета доходов от временного вложения заемных средств.

В случае неисполнения или неполного исполнения заимодавцем договора займа и (или) кредитного договора организация-заемщик приводит информацию о недополученных суммах в пояснительной записке к годовой бухгалтерской отчетности.

В бухгалтерской отчетности организации должна отражаться информация:

• о наличии и изменении величины задолженности по основным видам займов, кредитов;

• величине, видах, сроках погашения выданных векселей и размещенных облигаций;

• сроках погашения основных видов займов, кредитов, других заемных обязательств;

• суммах затрат по займам и кредитам, включенных в операционные расходы и в стоимость инвестиционных активов;

• величинах средневзвешенной ставки займов и кредитов (при ее применении).

ВОПРОСЫ ДЛЯ САМОКОНТРОЛЯ

1. В чем различие между категориями кредита и займа?

2. Чем регулируется заключение кредитного договора?

3. Понятие инвестиционного актива.

4. Порядок начисления процентов по кредиту, направленному на приобретение инвестиционного актива.

5. Аудит кредитов.

6. Аудит займов.

7. Аудит раскрытия информации в пояснительной записке.

ТЕСТЫ

1. Данные о задолженности по кредитам и займам отражаются в разделе бухгалтерского баланса:

а) оборотные активы;

б) долгосрочные обязательства;

в) краткосрочные обязательства.

2. Проценты по банковскому кредиту, полученному на финансирование строительства основных средств, в течение периода строительства:

а) всегда увеличивают стоимость объекта строительства;

б) увеличивают стоимость объекта строительства только амортизируемого основного средства;

в) ни при каких условиях не могут увеличивать стоимость основного средства.

3. Если договор получения кредита обеспечен залогом имущества, принадлежащего организации, факт залога в бухгалтерском учете:

а) не отражается;

б) отражается на соответствующем балансовом счете;

в) отражается на соответствующем забалансовом счете.

4. Организация-заемщик принимает к бухгалтерскому учету задолженность по кредиту в момент:

а) подписания кредитного договора;

б) фактического получения денег;

в) закрепленный в учетной политике организации.

5. Акционерное общество выпустило облигации со сроком погашения через 5 лет. Полученные от размещения облигаций денежные средства в бухгалтерском учете должны быть отражены по кредиту счета:

а) 51;

б) 58;

в) 66;

г) 67;

д) 83.

6. Перечисленные виды имущества классифицируются как инвестиционный актив:

а) товар;

б) инвестиции в дочернее предприятие;

в) капитальное строительство;

г) инвестиции в покупку ценных бумаг;

д) строительство жилого дома с целью его последующей продажи.

7. По какой строке отчета о прибылях и убытках отражаются расходы на уплату процентов по кредиту банка:

а) себестоимость реализованной продукции (товаров, работ, услуг);

б) операционные расходы;

в) внереализационные расходы.

8. Кредиты могут выдавать:

а) любые организации;

б) только банки;

в) только банки и другие кредитные организации.

9. Организация строит новое здание, в котором предполагает разместить свой офис. Для финансирования строительства получен кредит банка. Строительство закончено, и здание включено в состав основных средств 3 сентября. Проценты по банковскому кредиту за сентябрь:

а) относятся на увеличение стоимости здания;

б) за 1 и 2 сентября относятся на увеличение стоимости здания, а с 3 сентября признаются текущими расходами;

в) признаются текущими расходами.

10. Задолженность по полученным займам и кредитам считается срочной, если срок ее погашения:

а) по условиям договора не наступил;

б) продлен в установленном порядке;

в) истекает в течение ближайших 30 дней.

Глава 13

АУДИТ ВЫПУСКА ГОТОВОЙ ПРОДУКЦИИ И РЕАЛИЗАЦИИ

13.1. ЦЕЛИ АУДИТА

Цель аудита выпуска готовой продукции и ее реализации – установление полноты оприходования готовой продукции, правильности исчисления выручки от реализации и себестоимости реализованной продукции.

В ходе проверки аудитор решает следующие задачи:

• подтверждает обоснованность выбора и правильность применения варианта оценки готовой продукции;

• устанавливает полноту оприходования готовой продукции;

• подтверждает объемы отгруженной и реализованной продукции;

• подтверждает себестоимость отгруженной и реализованной продукции;

• подтверждает объем продаж.

Источниками информации для проверки состояния учета выпуска готовой продукции и ее реализации являются карточки складского учета готовой продукции, прейскуранты, договоры на поставку продукции, счета-фактуры, книга продаж, накладные на отпуск готовой продукции, доверенности покупателей, первичные банковские и кассовые документы о выручке (платежные поручения, требования-поручения, приходные кассовые ордера и др.), учетные регистры (ведомости, журналы-ордера, машинограммы) по счетам 20, 40, 41, 43, 44, 45, 50, 51, 60, 62, 90,91, 99 и др., Главная книга, Отчет о прибылях и убытках (форма № 2) и др.

Полезным средством предварительной оценки эффективности системы внутреннего контроля и учета операций по выпуску и реализации продукции является проведение тестирования.

Вопросы для проверки состояния системы внутреннего контроля учета выпуска готовой продукции и процесса производства:

• обоснованны ли цены и сроки реализации продукции по договорам;

• применяются ли цены реализации ниже себестоимости;

• контролируется ли последовательность нумерации для выявления неучтенных счетов-фактур и накладных;

• сопоставляется ли количество отгруженной продукции с данными счетов-фактур;

• проверяются ли товарно-транспортные документы на предмет ошибок при подсчете количества, суммы, применения цен, наценок;

• контролируется ли главным бухгалтером себестоимость реализованной продукции;

• соблюдается ли график документооборота по учету реализации продукции;

• проводятся ли инвентаризации готовой продукции на складе. Вопросы для проверки системы бухгалтерского учета:

• имеется ли единая учетная политика по реализации продукции;

• проверяется ли соответствие записей аналитического и синтетического учета реализации;

• выявляются ли расхождения между данными отчетов готовой продукции и данными отчетов об оприходованной на складе продукции;

• датируются ли счета-фактуры на реализацию продукции днем отгрузки;

• соблюдается ли установленный порядок списания коммерческих расходов;

• разработаны ли схемы учета готовой продукции и ее реализации;

• с какой периодичностью сверяются данные первичного, аналитического и синтетического учета готовой продукции и ее реализации и др.

Проанализировав полученные ответы, аудитор должен уточнить направления контроля процесса выпуска и реализации продукции и выбрать для каждого направления наиболее приемлемые процедуры (табл. 13.1).

Таблица 13.1

Программа аудиторской проверки выпуска готовой продукции и процесса реализации