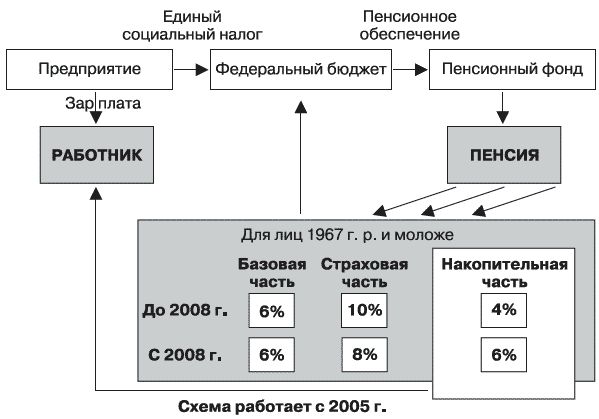

Рис. 2. Схема пенсионной системы РФ с 2005 г. Источник: http://www.pensreforma.ru

Итак, кроме государства (в лице Пенсионного фонда РФ), вас и вашего работодателя, в пенсионной схеме появляются новые действующие лица, а именно управляющие компании и негосударственные пенсионные фонды. Каким образом они участвуют в пенсионной системе? Давайте разбираться!

Как уже говорилось ранее, вы можете самостоятельно распоряжаться накопительной частью ваших пенсионных отчислений (накоплений).

Вариантов у вас не очень много, но это лучше, чем ничего:

• Вы можете перевести свои пенсионные накопления в негосударственные пенсионные фонды (отобранные по итогам конкурса, проведенного Федеральной службой по финансовым рынкам – ФСФР).

• Вы можете отдать деньги в управление одной из частных управляющих компаний (отобранных по итогам конкурса, проведенного правительством).

• Или просто оставить деньги в управлении государственной управляющей компании, статус которой получил Внешэкономбанк. Именно в нем находятся деньги всех тех, кто затрудняется с выбором частной управляющей компании, а также тех, кто не сообщил о своем решении в установленные государством сроки.

Негосударственный пенсионный фонд (НПФ) – некоммерческая организация социального обеспечения, основной целью деятельности которой является выплата пенсий участникам системы негосударственного пенсионного обеспечения. НПФ не преследуют цели получения прибыли, а для покрытия своих расходов НПФ имеют право забирать на свои нужды некоторую часть инвестиционного дохода (не более 15%), а также некоторую часть добровольных пенсионных взносов (не более 3%).

Работа негосударственного пенсионного фонда очень похожа на работу Пенсионного фонда России (ПФР). Негосударственный пенсионный фонд, так же как ПФР, аккумулирует средства пенсионных накоплений, организует их инвестирование, учет, назначение и выплату накопительной части трудовой пенсии.

С 2004 г. НПФ имеют право на управление и работу с накопительной частью пенсии, но только при соответствии следующим критериям:

• наличие опыта работы не менее двух лет;

• наличие опыта одновременного ведения не менее 5000 именных пенсионных счетов участников;

• величина денежной оценки имущества на обеспечение уставной деятельности и совокупный вклад учредителей с 1 января 2005 г. не менее 30 млн руб.;

• достаточность средств для выполнения обязательств по результатам соответствующих оценок в течение не менее последних двух лет деятельности;

• отсутствие фактов приостановления действия лицензии в течение последних двух лет деятельности.

Частная (негосударственная) управляющая компания (ЧУК) - это юридическое лицо, исключительным видом деятельности которого является доверительное управление имуществом в интересах своих клиентов. Традиционно частные управляющие компании занимались управлением активами паевых инвестиционных фондов, пенсионными резервами негосударственных пенсионных фондов и активами, переданными им по договорам индивидуального доверительного управления. Свою деятельность частные управляющие компании ведут на основании лицензий, выдаваемых ФСФР России.

Заключив соответствующий договор с ПФР, частные управляющие компании с 31 марта 2004 г. смогли приступить к инвестированию средств накопительной части пенсии в соответствии с принципами, заложенными в законодательстве по пенсионной реформе. Условия конкурса оказались достаточно либеральными.

Требование к управляющим компаниям:

• наличие лицензий, выданных ФСФР России;

• собственный капитал не менее 50 млн руб.;

• работа без убытков не менее двух лет;

• опыт управления активами паевых инвестиционных фондов или НПФ на сумму не менее 100 млн руб.

Государственная управляющая компания (ГУК) – это Банк внешнеэкономической деятельности (Внешэкономбанк), который в соответствии с Постановлением Правительства РФ от 22.01.2003 г. № 34 назначен Государственной управляющей компанией, осуществляющей доверительное управление средствами пенсионных накоплений, которые формируются в пользу застрахованных лиц, не воспользовавшихся правом выбора инвестиционного портфеля (управляющей компании).

Чем отличается НПФ от УК? В отличие от управляющей компании негосударственный пенсионный фонд сам ведет счета застрахованных лиц. А в случае с управляющей компанией учет средств ведет Пенсионный фонд России, т. е. саму выплату пенсий управляющие компании не осуществляют. Также негосударственный пенсионный фонд может сам следить за работой управляющих компаний, выбирать те из них, которые более эффективно работают, передавать средства пенсионных накоплений одного человека в разные управляющие компании и тем самым сокращать риски.

Чем отличается ГУК от ЧУК? Государственная управляющая компания придерживается консервативной стратегии инвестирования и вкладывает средства по принципу "купил и держи" в максимально надежные инструменты.

Если вы выбираете Государственную управляющую компанию, то обеспечиваете себе наибольшую надежность накоплений при потенциально меньшей доходности.

Доходность, которую можно получить, работая с негосударственными управляющими компаниями, потенциально выше. Повышение доходности инвестиций обеспечивается за счет более широкого списка инструментов, в которые разрешено вкладывать средства, и более активной политики инвестирования. Образовавшийся доход будет направляться на увеличение накопительной части вашей пенсии. Это немаловажно, так как основа пенсионного накопления – длительный срок инвестирования и превышение доходности над инфляцией.

Доходность пенсионных накоплений за 9 месяцев 2007 г.:

Лучшая управляющая компания – 5,97% годовых;

Внешэкономбанк – 5,64% годовых;

Худшая управляющая компания – 5,95% годовых.

Доходность за 2006 г.:

Лучшая управляющая компания – 39,17% годовых;

Внешэкономбанк (последнее место) – 5,67% годовых;

Источник: http://npf.investfunds.ru

Таким образом, основное отличие частной управляющей компании от Государственной заключается в стратегии инвестирования средств. Давайте рассмотрим поподробнее, во что разрешено вкладывать пенсионные деньги управляющим компаниям.

Основной целью инвестирования средств пенсионных накоплений, переданных в доверительное управление Внешэкономбанку, является обеспечение их сохранности.

С этой целью Внешэкономбанку разрешено инвестировать средства пенсионных накоплений в следующие виды активов:

• государственные ценные бумаги, обязательства по которым выражены в рублях и иностранной валюте;

• ценные бумаги, гарантированные РФ;

• средства в рублях и иностранной валюте на счетах в кредитных организациях.

В дополнение к инструментам, разрешенным Государственной управляющей компании, негосударственные управляющие компании могут размещать средства пенсионных накоплений в корпоративные акции и облигации, паи индексных фондов, при этом используя активную политику инвестирования.

Итак, резюмируя все вышесказанное, мы хотели бы обратить ваше внимание на несколько ключевых моментов:

• Пенсионные отчисления на данный момент производятся в три "корзины" – базовую, страховую и накопительную.

• Чем больше ваша заработная плата, тем больше отчисления в пенсионный фонд и тем выше будет ваша пенсия.

• Чем выше доходность накопительной части вашего пенсионного "портфеля", тем большая сумма накопится на вашем счете и опять же больше будет ваша пенсия.

• Вы в силах и вправе повлиять на инвестиционную доходность накопительной части путем перевода ее под управление в негосударственный пенсионный фонд или частную компанию.

Тенденции развития пенсионной системы таковы.

Во-первых, правительство Российской Федерации открыто признает то, что реформа пенсионной системы провалилась, а сама система признается "крайне неудачной и сложной". Планы по ее очередному изменению намечены на 2008 г., однако на момент написания книги нет никакой достоверной информации о том, как будет перестроена система пенсионного страхования.

Тем не менее существует информация об отдельных изменениях, лежащих в сфере, близкой к пенсионной системе государства. Прежде всего это касается реформирования единого социального налога, а то и вовсе отказа от него, о чем открыто заявило Министерство финансов РФ. Минфин готов даже освободить взносы работодателей на дополнительное пенсионное обеспечение сотрудников от ЕСН и НДФЛ.

С 1 февраля 2008 г. Стабилизационный фонд преобразован в Резервный фонд и Фонд национального благосостояния. Если Резервный фонд предназначен для страховки бюджета страны при существенном падении цен на нефть, то Фонд национального благосостояния будет за счет доходов от размещения своих средств финансировать пенсионную систему, стимулировать добровольные пенсионные отчисления граждан (по плану правительства каждый рубль, внесенный добровольно в пенсионные накопления, будет равноценно софинансироваться государством).

Какие реформы все-таки будут проведены и повлияют ли они на пенсионную систему страны, однозначно сказать очень трудно. Поэтому нашей с вами задачей, уважаемые читатели, является внимательно следить за ходом нововведений в государственную систему и использовать все ее преимущества, а также, что самое главное, самостоятельно заботиться о формировании средств, которые помогут нам жить припеваючи и в немолодом уже возрасте.

Варианты приумножения государственной пенсии

Можно ли как-нибудь влиять на размер пенсии, которую вам будет выплачивать государство, начиная с 55 или 60 лет? На самом деле можно, причем это может сделать каждый. На сегодня доступны два основных способа, но вскоре может появиться и третий. Но о каждом варианте подробнее, для начала перечислим их все:

• Можно поменять работу на новую, с более высокой официальной (белой) зарплатой.

• Можно перевести накопительную часть государственной пенсии из Пенсионного фонда в управляющую компанию (УК) или в негосударственный пенсионный фонд (НПФ).

• Можно будет самостоятельно формировать и увеличивать накопительную часть государственной пенсии, вне зависимости от вашего года рождения и белой зарплаты. Этот способ приумножения государственной пенсии будет действовать в соответствии с инициативой правительства по дополнительным страховым взносам на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений.

• Можно будет самостоятельно формировать негосударственную часть пенсии вне зависимости от того, какого вы года рождения, какая у вас официальная зарплата и какая у вас будет государственная пенсия. Но этот способ приумножения пенсии зависит только от вас самих, а не от государства, поэтому мы его рассмотрим отдельно, в части, касающейся самостоятельного формирования негосударственной пенсии. Сразу хочется отметить, что именно на эту самую часть вы и будете жить после прекращения трудовой деятельности, а никак не на государственную пенсию. Тем не менее небольшой размер государственной пенсии ни в коем случае не означает, что этой пенсией можно пренебречь. Если есть возможность без ущерба для себя повлиять на размер государственной пенсии – почему бы это не сделать?

Рассмотрим подробнее варианты увеличения государственной пенсии.

Поиск работы с большей белой зарплатой

После осуществления пенсионной реформы и перехода на накопительно-распределительную пенсионную систему размер государственной пенсии стал зависеть от белой зарплаты, с которой уплачивается единый социальный налог (ЕСН), который объединяет в себе отчисления в Пенсионный фонд РФ, Фонд обязательного медицинского страхования и Фонд социального страхования.

ЕСН с 1 января 2005 г. составляет 26% от начисленного официального дохода человека, из них:

• отчисления в Фонд социального страхования – 3,2%;

• отчисления в Фонд обязательного медицинского страхования – 2,8%;

• отчисления в Пенсионный фонд РФ – 20%.

Именно из этих 20% и будет формироваться будущая государственная пенсия человека, часть из них идет в общий котел, на выплату базовой части пенсии, а остальное идет лично вам, на ваш индивидуальный счет в Пенсионном фонде РФ. В общий котел идет 6% из средств, отчисляемых в Пенсионный фонд с зарплаты, а оставшиеся 14% – на индивидуальный пенсионный счет, на страховую и накопительную части пенсии соответственно. Конечно, распределение этих 14% между страховой и накопительной частями пенсии будет разным.

Рассмотрим на примере, как рост вашей белой зарплаты может сказаться на росте вашей государственной пенсии.

Мужчина, 30 лет, получает официально 30 000 руб. и никуда не переводит свою накопительную часть пенсии, она управляется Государственной управляющей компанией со средней годовой доходностью 5%. Соответственно, в Пенсионный фонд будет уходить ежемесячно 20% от 30 000 руб., т. е. 6000 руб. Из них 1800 руб. пойдет в общий котел, а 4200 руб. на пенсионный индивидуальный счет. Допустим, ежегодная инфляция составит 11%, тогда, если привести его пенсию в теперешние цены, она будет равна примерно 2240 руб. в месяц.

Если же человек меняет работу и начинает получать 40 000 руб., то в месяц на его индивидуальный пенсионный счет попадает уже 5600 руб. Тогда его пенсия станет равна уже 2340 руб. в месяц в сегодняшних ценах, т. е. увеличение его официальной зарплаты на 10 000 руб. приведет к росту его государственной пенсии на 100 руб.

Это означает, что для повышения размера вашей будущей государственной пенсии необходимо заранее позаботиться о том, чтобы работать в компаниях с максимально высокой белой зарплатой. Если же это невозможно и вы не можете уйти с полюбившейся вам работы с официальной зарплатой в 7000 руб., это будет означать только то, что о вашей пенсии вам придется подумать самому, а на государственную пенсию можно фактически не рассчитывать в силу ее ничтожности. Правда, о самостоятельной заботе о будущей пенсии, помимо государственной, необходимо подумать каждому, вне зависимости от величины официальной зарплаты, но в большей степени это касается именно тех, у кого основной доход неофициальный.

Перевод накопительной части пенсии в УК или НПФ. Сравнение вариантов УК, НПФ. Процедура перевода

Накопительная часть – это единственная составляющая государственной пенсии, на которую вы можете напрямую влиять. Для начала определим, сколько же она составляет.

В соответствии с Федеральным законом "Об обязательном пенсионном страховании в РФ" от 15 декабря 2001 г. № 167-ФЗ, с 2008 г. накопительная часть пенсии формируется следующим образом (табл. 2).

Таким образом, накопительная часть пенсии есть у всех мужчин, родившихся после 1953 г., и у всех женщин, родившихся после 1957 г., но отчисления на нее продолжаются только для мужчин и женщин, родившихся после 1967 г.

Таблица 2. Формирование накопительной части пенсии

Конечно, на накопительную часть тоже можно воздействовать путем роста официальной зарплаты, но при одной и той же белой зарплате ваша накопительная часть пенсии может расти медленнее или быстрее, в зависимости от того, кто будет ею управлять – Пенсионный фонд РФ в лице Государственной управляющей компании – Внешэкономбанка (ВЭБ) либо УК или НПФ. В случае управления ВЭБ ваша накопительная часть пенсии может быть инвестирована только в самые надежные ценные бумаги (государственные облигации), поэтому ежегодный прирост накопительной части под управлением ВЭБ обычно составляет 3–5% в зависимости от года. Если же перевести ее в УК или НПФ, которые могут инвестировать ее в несколько более доходные инвестиционные инструменты, рост может составлять в зависимости от года 12–20% и в случае успешных лет даже более. Насколько вы сможете изменить свою государственную пенсию, если переведете накопительную часть в УК или НПФ?

Рассмотрим это на конкретном примере.

Допустим, мужчина, 30 лет, получает 30 000 руб. белой зарплаты и никуда не перевел свою накопительную часть. Как уже рассчитывалось выше, его государственная пенсия составит в таком случае около 2240 руб. в месяц, если считать, что доходность инвестиций Государственной управляющей компании будет 5% в год.

Допустим, он перевел накопительную часть, например, в УК, которая обеспечивает доходность в среднем хотя бы 12% в год. Тогда его государственная пенсия в сегодняшних ценах при инфляции 11% в год будет равна ориентировочно 5100 руб. в месяц, что более чем в 2 раза больше, чем результат Государственной управляющей компании.

Таким образом, мы видим, что, переведя накопительную часть в УК, мы можем удвоить свою пенсию, так как результат управления пенсией в УК в 2 раза превышает результат ВЭБ.

В чем же отличие УК от НПФ в данном случае, что предпочесть и, самое главное, какова процедура перевода накопительной части пенсии в УК или НПФ? Начнем по порядку.

Когда вы переводите вашу накопительную часть пенсии в управление частной управляющей компании, ваша пенсия по-прежнему учитывается в Пенсионном фонде, просто инвестированием накопительной части занимается уже не ВЭБ, а какая-то другая УК, та, которую вы сами выберете, но выбрать вы сможете лишь одну компанию.

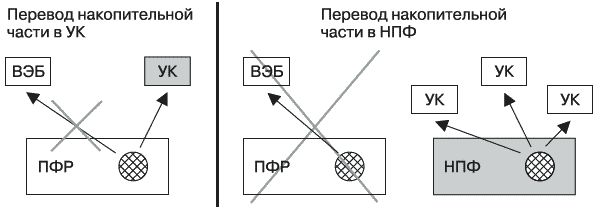

Когда же вы переводите накопительную часть пенсии в негосударственный пенсионный фонд, вы ее фактически перемещаете из Пенсионного фонда в негосударственный пенсионный фонд, она будет учитываться уже там, и УК для управления вашей пенсией будете выбирать уже не вы – это за вас сделает негосударственный пенсионный фонд, причем он сможет выбрать не одну, а сразу несколько УК. Схематично разница между переводом накопительной части пенсии в УК или НПФ показана на рис. 3 (обозначена заштрихованным кружком).

Рис. 3. Различие в переводе накопительной части пенсии в УК и НПФ