Многим гражданам, претендующим на пенсию, порой трудно понять, какой размер пенсии у них должен быть, когда возникает право на нее, куда следует обращаться за назначением пенсии, какие документы необходимо представить для расчета пенсии, как правильно документально оформить трудовой стаж… Ответы на эти и массу других вопросов вы сможете найти в этой книге.

Особая ценность издания – в многочисленных примерах, где рассмотрены самые разнообразные варианты расчета и начисления пенсий, и перечне документов, необходимых для оформления всех видов пенсий.

Рассчитано на широкий круг читателей.

Любовь Николаевна Минаева, Тамара Николаевна Беликова

Пенсия: расчет и порядок оформления

О книге, или пенсия: расчет и порядок оформления

Каждому гарантируется социальное обеспечение по возрасту, в случае… инвалидности, потери кормильца…

(п. 2 ст. 7 и п. 1 ст. 39 Конституции РФ)

Новая пенсионная система гарантирует базовый уровень пенсии вне зависимости от стажа и заработка. Базовый уровень будет обеспечен государством.

Владимир Путин

В России нет ничего невозможного, кроме реформ.

Оскар Уайльд

Реформы начинаются там, где кончаются деньги.

Борис Немцов

Возраст человека измеряется по количеству пережитых реформ.

Акрам Муртазаев

Чем дороже становится жизнь, тем дешевле становится человек.

Душан Петрович

Живи как можешь, раз нельзя как хочется.

Стаций

Боги любят наблюдать за тем, как великий человек борется с лишениями.

Роберт Бертон

Чтобы заработать на жизнь, надо работать. Но чтобы разбогатеть, надо придумать что-то другое.

Альфонс Карр

Достаток в старости – продление молодости.

Чарлз Лэм

Хочешь жить спокойно и свободно – отучай себя от того, без чего можешь обойтись.

Лев Толстой

Когда посетит тебя горе, взгляни вокруг и утешься: есть люди, доля которых еще тяжелее твоей.

Эзоп

Все люди хотят жить долго, но никто не хочет быть старым.

Дж. Свифт

Пожалуй, нет сегодня страны в мире, где бы правительство и население не были озабочены такой насущной проблемой, как достойное обеспечение старости. Материальное обеспечение старости своей и своей семьи становится одной из важнейших потребностей любого цивилизованного человека.

За многие годы у нас сложилось устойчивое мнение о том, что пенсионные проблемы могут волновать лишь очень пожилых людей. А молодым и даже гражданам среднего возраста о пенсии можно не беспокоиться, поскольку Конституцией России каждому гражданину гарантируется социальное обеспечение по возрасту, в случае болезни, инвалидности и потери кормильца.

Проблемы пенсионного обеспечения граждан в разных государствах (Германия, Франция, Великобритания) в значительной степени отличаются друг от друга. Это объясняется разницей в экономике, степенью развития национальных систем социального обеспечения, а также демографическими, культурными и социально-политическими особенностями каждой страны. На Западе, например, пенсионный возраст волнует граждан едва ли не с младенческого возраста. С момента поступления на работу каждый лично отслеживает порядок учета своего трудового стажа, влияющий на размер пенсии. Более того, система учета стажа, размеры и условия пенсионных отчислений являются главными, после заработной платы, составляющими любого трудового договора и соглашения. А степень гарантированности получения пенсии в старости является даже в богатых высокоразвитых странах едва ли не решающим фактором при выборе карьеры и места работы.

Одним из основных факторов, определяющих развитие национальных пенсионных систем, является выбор моделей и механизмов их финансирования.

Во многих европейских государствах преобладает распределительный тип пенсионной системы, основанный на принципе солидарности и преемственности поколений, заключающийся в том, что пенсии нынешним пенсионерам формируются за счет работающих граждан.

Альтернативой распределительной пенсионной системе служит накопительная модель, считающаяся более приемлемой в ситуации старения населения, когда размер пенсионных выплат напрямую зависит от трудового вклада гражданина, величины его заработной платы и страховых взносов будущего пенсионера. Система начисления пенсий, основанная на накопительной составляющей, достаточно широко распространена в мире. Ее избрали Швеция, Италия, Латвия, Польша. Главным принципом формирования пенсий при накопительной системе является долговременное систематическое накопление средств (пенсионных взносов). При этом свободные денежные средства по выбору пенсионера инвестируются с целью получения дополнительных доходов, необходимых для выполнения обязательств по пенсионным выплатам.

Однако ни в одном государстве нет ни чисто распределительной, ни чисто накопительной пенсионной системы. Имеют место смешанные модели финансирования и перераспределения. Системы пенсионного обеспечения строятся в виде основной и дополнительных пенсий и пособий по старости.

Какая же модель пенсионной системы существует в нашей стране?

Государственная система социального обеспечения населения, ранее существовавшая у нас, носила распределительный характер и выполняла социальную функцию. Ни право на пенсию, ни ее размер не зависели от факта уплаты страховых взносов. Распределительная (государственная) система представляла собой "обмен между поколениями" (то есть пенсионеры получали деньги за счет работающих граждан, уплачивающих взносы в Пенсионный фонд) и была предназначена не для инвестиций, а для гарантированной выплаты пенсий в установленные сроки и в определенных объемах.

В условиях перехода России к рыночной экономике прежняя система пенсионного страхования уже не могла обеспечить приличный уровень пенсий, потому что нарушились условия, при которых данный принцип был эффективен. Да и размер пенсии мало зависел от зарплаты и стажа. Все получали примерно одинаковую пенсию. Назрела острая необходимость проведения реформы в данной области, которая продолжает развиваться и совершенствоваться по сегодняшний день. Помимо совершенствования пенсионного законодательства успешно реализуются задачи по увеличению размеров пенсий и других социальных выплат нетрудоспособным гражданам.

В результате проводимой реформы российская пенсионная система постепенно перешла на страховую основу с добавлением накопительного элемента в составе трудовых пенсий и персонифицированным учетом страховых обязательств государства перед гражданином, т. е. произошел переход от распределительной системы к системе распределительно-накопительной, когда размер пенсии поставлен в прямую зависимость от уплаченных страховых взносов. Для этого созданы широкие возможности для участия граждан независимо от возраста в программах добровольных пенсионных накоплений, которые позволят после окончания трудовой деятельности получать не только государственную пенсию, но и сформировать дополнительную негосударственную за счет добровольных страховых взносов.

В новой пенсионной модели теперь учитывается количество полностью оплаченных страховых лет, а вместо заработка – размер страховых платежей, перечисленных работодателем в интересах работника.

Территориальные органы фонда, организованные по принципам единой пенсионной службы, проводят постоянный персонифицированный учет. Информация обо всех уплаченных страховых взносах хранится в единственном индивидуальном лицевом счете работника, даже если у него одновременно несколько работодателей, находящихся в разных субъектах РФ. Каждый гражданин, застрахованный в системе обязательного пенсионного страхования, ежегодно получает извещение о состоянии своего индивидуального лицевого счета, об учтенных суммах средств пенсионных накоплений на накопительную часть трудовой пенсии, включая страховые взносы на ОПС, дополнительные страховые взносы, взносы работодателя в его пользу, взнос государства на софинансирование формирования пенсионных накоплений (в случае вступления в Программу государственного софинансирования пенсий), а также о суммах страховых взносов на страховую часть трудовой пенсии, в том числе сведения, поступившие от страхователей на страховую и накопительную части трудовой пенсии.

Новая пенсионная модель позволила не только сохранить гарантии получения пенсий для старших поколений, но и улучшить пенсионные возможности для более молодых, сняв при этом с государства часть ответственности за старость его граждан.

Таким образом, выполняются основные задачи пенсионной реформы – повышение уровня пенсионного обеспечения граждан и формирование стабильного источника для дополнительных доходов в социальную систему.

Многим гражданам, претендующим на пенсию, порой трудно понять, какая у них должна быть пенсия, когда возникает право на пенсию, куда за ней следует обращаться и какие документы необходимо представить для установления пенсии.

Ответы на эти и другие вопросы, с которыми зачастую сталкиваются будущие пенсионеры при оформлении пенсий, вы найдете в этой книге. Здесь в доступной форме изложены основные права граждан при назначении пенсии, освещены наиболее актуальные проблемы, связанные с назначением и оформлением трудовых и государственных пенсий, а также приведены подробные примеры оформления, назначения и расчета пенсий.

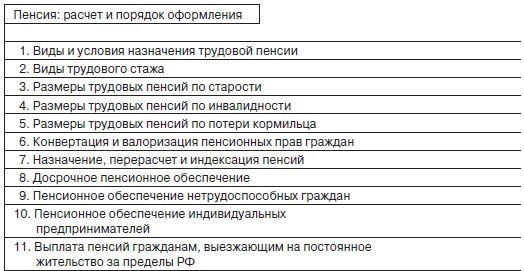

Изучать вопросы пенсионного обеспечения граждан мы предлагаем по следующей схеме:

Хочется надеяться, что книга поможет разобраться в сложных вопросах, связанных с назначением и оформлением пенсий, и понять сущность проводимой в нашей стране пенсионной реформы, направленной на усиление страховых принципов пенсионного обеспечения: "Чем больше зарабатываешь и перечисляешь страховых взносов, тем больше размер будущей пенсии".

В книге использованы самые последние редакции законодательных актов и нормативных документов, регулирующих вопросы пенсионного обеспечения.

Авторы

Глава 1 Пенсионная система России

1.1. Совершенствование системы пенсионного страхования

1.2. Финансирование трудовых пенсий

1.3. Структура пенсионной системы РФ

1.1. Совершенствование системы пенсионного страхования

В связи с изменившимися социально-экономическими условиями в нашей стране существовавшая государственная система пенсионного обеспечения, в основе которой лежали принципы распределения и солидарности поколений, уже не могла обеспечивать достойный уровень жизни нынешним и тем более будущим пенсионерам. В условиях рыночных отношений возникла необходимость создания новой модели системы пенсионного страхования: перевода выплаты трудовых пенсий на страховую основу с добавлением накопительного элемента. Теперь определенный процент заработной платы работников направляется на выплату пенсий сегодняшним пенсионерам (страховая часть пенсии), а другая часть (накопительная) в виде пенсионных накоплений попадает на специальную часть индивидуального лицевого счета застрахованного лица и представляет собой средства на будущую пенсию конкретного пенсионера.

Сохранение пенсионных прав, заработанных гражданами до 1 января 2002 г., стало одной из главных задач пенсионной реформы. С введением в действие Закона "О трудовых пенсиях" началось преобразование пенсионных прав граждан в пенсионный капитал (конвертация), который стал основным показателем новой пенсионной формулы расчета пенсий и продолжится до 2013 г. Отразится это не только на тех, кто уже на пенсии, но и на тех, кто продолжает работу до достижения пенсионного возраста и после него.

Естественно, разным категориям населения пенсионные права рассчитываются по-разному: одной категории граждан – из общего трудового стажа, другой – из специального стажа. При этом начальный пенсионный капитал определяется в соответствии с индивидуальным коэффициентом пенсионера.

Для учета трудового стажа и заинтересованности каждого в формировании своей будущей пенсии гражданин должен быть обязательно зарегистрирован в системе обязательного пенсионного страхования. Порядок такой регистрации предусмотрен Законом "Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования".

Информационной базой новой системы пенсионного страхования станет детальный учет сведений о застрахованных лицах, количестве оплаченных страховых лет и размерах поступивших платежей, а обязанностью каждого работодателя – правильно и в установленные сроки зарегистрировать своих работников в системе персонифицированного учета.

В связи с этим была проведена большая подготовительная работа по установлению порядка и правил представления в ПФ информации о периодах работы и (или) иной деятельности застрахованных лиц, которые работают у страхователей по трудовому договору или договору гражданско-правового характера.

Постановлениями Правительства РФ были разработаны и утверждены:

• Инструкция о порядке ведения индивидуального (персонифицированного) учета о застрахованных лицах для целей обязательного пенсионного страхования, определяющая порядок ведения учета сведений о каждом лице, на которое распространяется обязательное пенсионное страхование;

• правила подсчета и подтверждения страхового стажа для установления трудовых пенсий.

Работодателями и территориальными органами Пенсионного фонда была проведена масштабная работа по регистрации работников, оформлению и выдачи им страхового пенсионного свидетельства. На основании предоставленных данных каждому работнику открыт индивидуальный лицевой счет с постоянным страховым номером, на котором стали учитываться все данные, необходимые для назначения ему в будущем трудовой пенсии. Где бы гражданин ни работал в разные периоды своей жизни, в том числе и по совместительству, сведения о его стаже и страховых взносах в пенсионную систему будут попадать в один и тот же индивидуальный лицевой счет. При этом страховой номер ему присваивается один раз на всю жизнь с целью объединения в ПФ всех сведений о нем, поступающих от различных работодателей.

Выданная карточка пенсионного страхового свидетельства официально подтверждает статус застрахованного лица в системе обязательного пенсионного страхования и понадобится в будущем при устройстве на работу и в момент наступления страхового случая, определенного пенсионным законодательством, для подтверждения и получения своих пенсионных накоплений.

В карточке указывается индивидуальный номер лицевого счета работника, на котором в ПФ фиксируется вся информация о пенсионных отчислениях.

Страховое свидетельство хранится у застрахованного лица и действительно только при предъявлении паспорта или иного документа, удостоверяющего личность.

Страховое свидетельство необходимо предъявлять при приеме на работу по трудовому договору, при заключении договора гражданско-правового характера о выполнении работ или оказании услуг или авторского договора.

Страховое свидетельство подлежит обмену в случаях:

• изменения фамилии, имени, отчества, даты рождения, места рождения или пола застрахованного лица;

• установления неточности или ошибочности содержащихся в нем сведений;

• непригодности для использования.

В настоящее время страховой стаж для назначения трудовой пенсии формируется только из периодов, в которые за работника перечислялись страховые взносы.

В соответствии с нормами пенсионного законодательства работодатель (страхователь) обязан представлять сведения по персонифицированному учету о каждом работающем у него застрахованном лице, в котором отражаются:

• страховой номер индивидуального лицевого счета;

• фамилия, имя, отчество;

• дата приема на работу (для застрахованного лица, принятого на работу в отчетном периоде) или дата заключения договора гражданско-правового характера, на вознаграждение по которому начисляются страховые взносы;

• дата увольнения (для застрахованного лица, уволенного в течение отчетного периода) или дата прекращения договора гражданско-правового характера, на вознаграждения по которому начисляются страховые взносы;

• периоды деятельности, включаемые в стаж на соответствующих видах работ, определяемые особыми условиями труда, работой в районах Крайнего Севера и приравненных к ним местностях;

• сумма заработка (дохода), на который начислялись страховые взносы;

• сумма начисленных страховых взносов обязательного пенсионного страхования;

• сумма страховых взносов, уплаченных за застрахованное лицо, являющееся субъектом профессиональной пенсионной системы;

• периоды трудовой деятельности, включаемые в профессиональный стаж застрахованного лица, являющегося субъектом профессиональной пенсионной системы.

Указанные сведения представляются по установленным формам в ПФ, а их копии страхователь передает каждому застрахованному лицу в тот же срок.

Отчет по персонифицированному учету, представляемый работодателем в территориальные органы фонда, содержит информацию не только о суммах начисленных и уплаченных взносов, но и о стаже работы каждого сотрудника. Эти сведения заполняются на основании приказов и других документов, подтверждающих трудовую деятельность работника, а также данных бухгалтерского учета.

При оформлении документов в связи с выходом на пенсию работодатель обязан выдать работнику только те сведения персонифицированного учета, которые еще не были представлены им в территориальный орган фонда, в течение 10 календарных дней со дня подачи соответствующего заявления.

Указанные сведения передаются работнику в последний день его работы или прекращения договора гражданско-правового характера, на вознаграждения по которым начислялись страховые взносы.

На основании представленных сведений Служба персонифицированного учета территориального органа фонда по запросу отдела по назначению пенсий формирует Выписку из индивидуального лицевого счета (ИЛС) застрахованного лица, в которой отражаются данные о страховых взносах по каждому страхователю (работодателю), и передает ее для обеспечения выплаты трудовой пенсии. Указанная Выписка приобщается к документам пенсионного дела. Страховые взносы в Выписке из ИЛ С застрахованного лица указываются с разбивкой по месяцам без учета индексации.