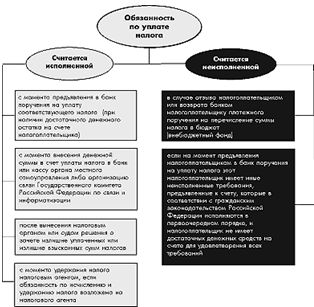

Необходимо знать, что в соответствии со статьей 855 "Очередность списания денежных средств со счета" Гражданского кодекса РФ часть II (ФЗ № 14-ФЗ от 26.01.96 г.) при недостаточности денежных средств на счете для удовлетворения всех предъявленных к нему требований списание денежных средств осуществляется в следующей очередности:

в первую очередь осуществляется списание по исполнительным документам, предусматривающим перечисление или выдачу денежных средств со счета для удовлетворения требований о возмещении вреда, причиненного жизни и здоровью, а также требований о взыскании алиментов;

во вторую очередь производится списание по исполнительным документам, предусматривающим выплату выходных пособий и оплату труда лиц, работающих по трудовому договору, в том числе по контракту, а также выплату вознаграждений по авторскому договору;

в третью очередь производится списание по платежным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по оплате труда с лицами, работающими по трудовому договору (контракту), а также по платежным документам, предусматривающим платежи в бюджет и внебюджетные фонды на основании решений налоговых органов и органов налоговой полиции, носящих бесспорный характер. Данные платежи производятся в порядке календарной очередности поступления документов после перечисления платежей, отнесенных к первой и второй очередности;

в четвертую очередь производится списание по платежным документам, предусматривающим платежи в бюджет и внебюджетные фонды, отчисления в которые не предусмотрены в третьей очереди;

в пятую очередь производится списание по исполнительным документам, предусматривающим удовлетворение других денежных требований;

в шестую очередь производится списание по другим платежным документам в порядке календарной очередности.

Списание средств со счета по требованиям, относящимся к одной очереди, производится в порядке календарной очередности поступления документов.

При недостаточности денежных средств на счете налогоплательщика для удовлетворения всех предъявленных к нему требований списание средств по платежным документам, предусматривающим платежи в бюджеты всех уровней бюджетной системы Российской Федерации и бюджеты государственных внебюджетных фондов, а также перечисление или выдача денежных средств для расчетов по оплате труда с лицами, работающими по трудовому договору (контракту), производятся в порядке календарной очередности поступления указанных документов после перечисления платежей, отнесенных указанной статьей Гражданского кодекса Российской Федерации к первой и второй очереди.

Порядок исчисления и уплаты налогов

Налогоплательщики-организации исчисляют налоговую базу по итогам каждого налогового периода на основе данных регистров налогового и бухгалтерского учетов и (или) на основе иных документально подтвержденных данных об объектах, подлежащих налогообложению либо связанных с налогообложением.

Индивидуальные предприниматели исчисляют налоговую базу по итогам каждого налогового периода на основе данных учета доходов и расходов и хозяйственных операций в порядке, определяемом Министерством финансов Российской Федерации и Министерством Российской Федерации по налогам и сборам.

Остальные налогоплательщики – физические лица исчисляют налоговую базу на основе получаемых в установленных случаях от организаций данных об облагаемых доходах, а также данных собственного учета облагаемых доходов, осуществляемого по произвольным формам.

При обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем (отчетном) налоговом периоде перерасчет налоговых обязательств производится в периоде совершения ошибки. В случае невозможности определения конкретного периода корректируются налоговые обязательства отчетного периода, в котором выявлены ошибки (искажения).

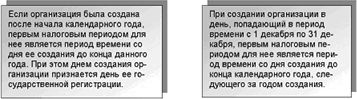

В качестве примера определения налогового периода, если период налога установлен 1 год, для различных ситуаций дано на рис.

– в случае создания организации:

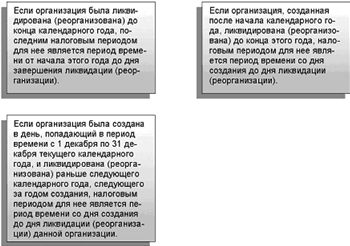

– в случае ликвидации организации:

Исчисление налогового периода в случае ликвидации организации

Сроки уплаты налогов и сборов определяются календарной датой или истечением периода времени, исчисляемого годами, кварталами, месяцами, неделями и днями, а также указанием на событие, которое должно наступить или произойти, либо действие, которое должно быть совершено.

Уплата налога производится разовой уплатой всей суммы налога либо в ином порядке, предусмотренном НК и другими актами законодательства о налогах и сборах, в установленные сроки.

При уплате налога и сбора с нарушением срока уплаты налогоплательщик (плательщик сбора) уплачивает пени.

Уплата налогов и сборов производится в наличной или безналичной форме. При отсутствии банка налогоплательщик или налоговый агент, являющиеся физическими лицами, могут уплачивать налоги через кассу сельского или поселкового органа местного самоуправления либо через организацию связи Государственного комитета Российской Федерации по связи и информатизации.

Конкретный порядок уплаты налога устанавливается применительно к каждому налогу. Порядок уплаты федеральных налогов устанавливается НК. Порядок уплаты региональных и местных налогов устанавливается соответственно законами субъектов Российской Федерации и нормативными правовыми актами представительных органов местного самоуправления в соответствии с НК.

Поручение на перечисление налога или решение о взыскании налога исполняется банком в течение одного операционного дня, следующего за днем получения такого поручения или решения, если иное не предусмотрено НК. При этом плата за обслуживание по указанным операциям не взимается.

При наличии денежных средств на счете налогоплательщика или иного обязанного лица банки не вправе задерживать исполнение поручений на перечисление налогов или решений о взыскании налогов в соответствующие бюджеты (внебюджетные фонды).

Следует знать, что срок уплаты налога, сбора, а также пени может быть изменен путем предоставления отсрочки или рассрочки, налогового кредита, инвестиционного налогового кредита (см. подробнее Шевчук Д.А. Оффшоры: инструменты налоговой оптимизации. – М.: ГроссМедиа: РОСБУХ, 2007).

Порядок и условия изменений срока оплаты налогов установлены ст. 61–68 НК.

Требование об уплате налога при наличии недоимки у налогоплательщика это письменное извещение о неуплаченной сумме налога, а также об обязанности уплатить в установленный срок неоплаченную сумму налога и соответствующие пени.

Требование об уплате налога направляется налогоплательщику налоговым органом по месту его учета или передается лично под расписку руководителю.

В части налогов и сборов, подлежащих уплате в связи с перемещением товаров через таможенную границу Российской Федерации, могут применяться и другие меры обеспечения соответствующих обязанностей в порядке и на условиях, установленных таможенным законодательством Российской Федерации.

Способами обеспечения исполнения обязанностей по уплате налога являются:

Залог

В случае изменения сроков исполнения обязанностей по уплате налогов и сборов обязанность по уплате налогов и сборов может быть обеспечена залогом.

Залог имущества оформляется договором между налоговым органом и залогодателем. Залогодателем может быть как сам налогоплательщик или плательщик сбора, так и третье лицо.

При неисполнении налогоплательщиком или плательщиком сбора обязанности по уплате причитающихся сумм налога или сбора и соответствующих пеней налоговый орган осуществляет исполнение этой обязанности за счет стоимости заложенного имущества в порядке, установленном гражданским законодательством Российской Федерации.

Предметом залога может быть имущество, в отношении которого может быть установлен залог по гражданскому законодательству Российской Федерации, если иное не установлено НК. Причем, предметом залога по договору между налоговым органом и залогодателем не может быть предмет залога по другому договору.

При залоге имущество может оставаться у залогодателя либо передаваться за счет средств залогодателя налоговому органу (залогодержателю) с возложением на последнего обязанности по обеспечению сохранности заложенного имущества.

Совершение каких-либо сделок в отношении заложенного имущества, в том числе сделок, совершаемых в целях погашения сумм задолженности, может осуществляться только по согласованию с залогодержателем.

К правоотношениям, возникающим при установлении залога в качестве способа обеспечения исполнения обязанностей по уплате налогов и сборов, применяются положения гражданского законодательства, если иное не предусмотрено законодательством о налогах и сборах.

Поручительство

В случае изменения сроков исполнения обязанностей по уплате налогов обязанность по уплате налогов может быть обеспечена поручительством.

В силу поручительства поручитель обязывается перед налоговыми органами исполнить в полном объеме обязанность налогоплательщика по уплате налогов, если последний не уплатит в установленный срок причитающиеся суммы налога и соответствующих пеней.

Поручительство оформляется в соответствии с гражданским законодательством Российской Федерации договором между налоговым органом и поручителем.

При неисполнении налогоплательщиком налоговой обязанности по уплате налога, обеспеченной поручительством, поручитель и налогоплательщик несут солидарную ответственность. Принудительное взыскание налога и причитающихся пеней с поручителя производится налоговым органом в судебном порядке.

По исполнении поручителем своих обязанностей в соответствии с договором к нему переходит право требовать от налогоплательщика уплаченных им сумм, а также процентов по этим суммам и возмещения убытков, понесенных в связи с исполнением обязанности налогоплательщика.

Поручителем вправе выступать юридическое или физическое лицо. По одной обязанности по уплате налога допускается одновременное участие нескольких поручителей.

К правоотношениям, возникающим при установлении поручительства в качестве меры по обеспечению исполнения обязанности по уплате налога, применяются положения гражданского законодательства Российской Федерации, если иное не предусмотрено законодательством о налогах и сборах.

Пеня

Пеней признается установленная денежная сумма, которую налогоплательщик, плательщик сборов или налоговый агент должны выплатить в случае уплаты причитающихся сумм налогов или сборов, в том числе налогов или сборов, уплачиваемых в связи с перемещением товаров через таможенную границу Российской Федерации, в более поздние по сравнению с установленными законодательством о налогах и сборах сроки.

Сумма соответствующих пеней уплачивается помимо причитающихся к уплате сумм налога или сбора и независимо от применения других мер обеспечения исполнения обязанности по уплате налога или сбора, а также мер ответственности за нарушение законодательства о налогах и сборах.

Пеня начисляется за каждый календарный день просрочки исполнения обязанности по уплате налога или сбора, начиная со следующего за установленным законодательством о налогах и сборах дня уплаты налога или сбора.

Не начисляются пени на сумму недоимки, которую налогоплательщик не мог погасить в силу того, что по решению налогового органа или суда были приостановлены операции налогоплательщика в банке или наложен арест на имущество налогоплательщика. Подача заявления о предоставлении отсрочки (рассрочки), налогового кредита или инвестиционного налогового кредита не приостанавливает начисления пеней на сумму налога, подлежащую уплате.

Пеня за каждый день просрочки определяется в процентах от неуплаченной суммы налога или сбора. Процентная ставка пени принимается равной одной трехсотой действующей в это время ставки рефинансирования Центрального банка Российской Федерации. В соответствии с Телеграммой ЦБ РФ от 11.06.2004 N 1443-У установлена ставка рефинансирования 13 % годовых.

Пени уплачиваются одновременно с уплатой сумм налога и сбора или после уплаты таких сумм в полном объеме.

Принудительное взыскание пеней с организаций производится в бесспорном порядке, а с физических лиц – в судебном порядке.

Приостановление операций по счетам налогоплательщика – организации, налогоплательщика – индивидуального предпринимателя

– решение о приостановлении операций налогоплательщика – организации и налогоплательщика – индивидуального предпринимателя по счетам в банке принимается руководителем (его заместителем) налогового органа, направившим требование об уплате налога, в случае неисполнения налогоплательщиком организацией в установленные сроки обязанности по уплате налога. В этом случае решение о приостановлении операций налогоплательщика– организации по его счетам в банке может быть принято только одновременно с вынесением решения о взыскании налога;

– решение о приостановлении операций налогоплательщика-организации и налогоплательщика – индивидуального предпринимателя по счетам в банке принимается руководителем (его заместителем) налогового органа в случае непредставления этими налогоплательщиками налоговой декларации в налоговый орган в течение двух недель по истечении установленного срока представления такой декларации, а также в случае отказа от представления налогоплательщиком – организацией и налогоплательщиком – индивидуальным предпринимателем налоговых деклараций. В этом случае приостановление операций по счетам отменяется решением налогового органа не позднее одного операционного дня, следующего за днем представления этими налогоплательщиками налоговой декларации.

Решение налогового органа о приостановлении операций по счетам налогоплательщика– организации в банке подлежит безусловному исполнению банком.

Приостановление операций налогоплательщика-организации по его счетам в банке действует с момента получения банком решения налогового органа о приостановлении таких операций и до отмены этого решения.

Приостановление операций по счетам налогоплательщика-организации отменяется решением налогового органа не позднее одного операционного дня, следующего за днем представления налоговому органу документов, подтверждающих выполнение указанным лицом решения о взыскании налога.

Банк не несет ответственности за убытки, понесенные налогоплательщиком– организацией в результате приостановления его операций в банке по решению налогового органа (подробнее см. Шевчук Д.А. Банковские операции. – М.: ГроссМедиа: РОСБУХ, 2007).

При наличии решения о приостановлении операций по счетам организации банк не вправе открывать этой организации новые счета.

Арест имущества

Арестом имущества в качестве способа обеспечения исполнения решения о взыскании налога признается действие налогового или таможенного органа с санкции прокурора по ограничению права собственности налогоплательщика-организации в отношении его имущества.

Арест имущества производится в случае неисполнения налогоплательщиком-организацией в установленные сроки обязанности по уплате налога и при наличии у налоговых или таможенных органов достаточных оснований полагать, что указанное лицо предпримет меры, чтобы скрыться либо скрыть свое имущество.

Решение о наложении ареста на имущество налогоплательщика-организации принимается руководителем (его заместителем) налогового или таможенного органа в форме соответствующего постановления.

Проведение ареста имущества в ночное время не допускается, за исключением случаев, не терпящих отлагательства.

Перед арестом имущества должностные лица, производящие арест, обязаны предъявить налогоплательщику-организации (его представителю) решение о наложении ареста, санкцию прокурора и документы, удостоверяющие их полномочия.

При производстве ареста составляется протокол об аресте имущества. В этом протоколе либо в прилагаемой к нему описи перечисляется и описывается имущество, подлежащее аресту, с точным указанием наименования, количества и индивидуальных признаков предметов, а при возможности – их стоимости. Все предметы, подлежащие аресту, предъявляются понятым и налогоплательщику-организации (его представителю). Руководитель (его заместитель) налогового или таможенного органа, вынесший постановление о наложении ареста на имущество, определяет место, где должно находиться имущество, на которое наложен арест.

Решение об аресте имущества отменяется уполномоченным должностным лицом налогового или таможенного органа при прекращении обязанности по уплате налога. Решение об аресте имущества действует с момента наложения ареста до отмены этого решения уполномоченным должностным лицом органа налоговой службы или таможенного органа, вынесшим такое решение, либо до отмены указанного решения вышестоящим налоговым или таможенным органом или судом.

Не следует забывать, что налоговое планирование является только частью общего планирования хозяйственной деятельности. Если не планируется вся деятельность, то всерьез говорить о налоговом планировании не приходится.

Процесс планирования хозяйственной деятельности и, в том числе, планирование налогообложения представляется следующий:

1. Принимается к исполнению некоторая хозяйственная (производственная, экономическая) цель.

2. Определяются все возможные пути и способы её достижения.

3. Определяются все возможные пути и способы правового оформления способов достижения хозяйственной цели.

4. Просчитываются налоговые последствия реализации путей и способов правового оформления.

5. Просчитываются общеэкономические последствия реализации хозяйственной цели.

6. Принимаются к реализации сочетания тех способов, которые дают максимальный экономический эффект.

Элементы, которые необходимо учитывать при организации производства товаров, работ, услуг с применением налогового планирования следующие:

1. Экономическое содержание деятельности: т. е. как и какие материальные средства и нематериальные активы передвигаются.

2. Правовое оформление экономических сделок.

3. Налоговый режим.

Любой субъект налогообложения – налогоплательщик – находится в определенном налоговом режиме, соответствующем статусу налогоплательщика (не путать со специальным налоговом режимом, понятием более узким).

Налоговый режим зависит от:

– Организационно-правовой формы (ИП, коммерческая, некоммерческая организация, общественное объединение).

– Места нахождения Калуга, Москва, Канарские острова...

– Режима уплаты (упрощенная система, налог на вмененный доход,...)