Результаты Эда невероятны, но Изэн Кэтир, один из его учеников, предостерег нас от сравнений:

"Журналисты, интервьюеры и им подобные любят, хваля кого-либо, подстраховать себя и используют такие фразы, как "один из лучших трейдеров", и т. п. Если взглянуть на динамику доходности модели Эда Сейкоты и сравнить ее с чьей-либо еще из трейдеров прошлого или настоящего, то станет ясно, что он лучший трейдер в истории и в текущем периоде. Не так ли? Кто может даже приблизиться к нему? Я никого не могу назвать. Ливермор зарабатывал целые состояния, но порой терял все до нуля. Есть множество примеров менеджеров, несколько лет показывающих стремительный рост прибыли, а впоследствии прогоравших. Привычно упоминающиеся имена – Баффет и Сорос, но их доход не составляет и половины годового дохода Эда. Кто-то может использовать другие показатели, например коэффициент Шарпа, величину активов в управлении, и, возможно, получить таким образом другой результат. Но по одному ключевому показателю – чистой доходности – Эд опережает всех, кого я знаю, а я вращаюсь в сфере управления финансами уже 20 лет".

Джейсон Рассел: ученик Сейкоты № 2

Джейсон Рассел из J. Russel Capital– ученик Эда Сейкоты. Он вкратце ознакомил нас с процессом обучения, который практикует Эд:

"Работая с Эдом в последние пару лет, я научился многим вещам, одна из важнейших среди которых: "Применяй следование тренду в жизни так же, как и в торговле. Освобождение себя от необходимости понимать причины происходящего полезно в отношениях с семьей, друзьями и недругами точно так же, как и при входе на рынок и уходе с него. Это также приносит дополнительный выигрыш, повышая ваш уровень трейдерского профессионализма"".

Многие трейдеры не отдают себе отчета в том, как проста жизнь на самом деле. Это сходно с тем, как Рассел описывает взгляд Сейкоты на простоту:

"На рынке господствует простота безо всяких усложнений. Эд проводит там много времени. Он слушает, чувствует, выражается ясно и четко. Он мастер своего дела. До работы с Эдом я годами учился, читал и продвигался по карьерной лестнице. Все это было полезно, поскольку помогло мне достичь высокого уровня профессионализма в области технического анализа. Тем не менее каким-то образом во время процесса обучения у Эда я оценил по достоинству принцип упрощения. Майлза Дэвиса однажды спросили, о чем он думает, когда слушает свою собственную музыку. Он ответил: "Я всегда думаю, что можно оттуда убрать". Это напоминает Эда".

Дэвид Драз: ученик Сейкоты № 3

В одном из опубликованных интервью Дэвид Драз описал, каково это – работать с Эдом Сейкотой:

"Это было одно из самых потрясающих впечатлений в моей жизни. Он умнейший трейдер из всех, кого я когда-либо встречал. Я не думаю, что кто-нибудь может даже приблизиться к нему. Он великолепно разбирается в механизме функционирования рынков и действий экономических агентов. Почти жутко находиться с ним рядом. Очень нелегко было с ним работать из-за используемой им "умственной гимнастики". Если вы слабая личность, он быстро это поймет. Но это хорошо, так как успешные трейдеры должны знать себя и свои личные слабости. Время, проведенное с Эдом, стало одним из лучших периодов в моей жизни и дало мне огромное чувство уверенности – но я никак в связи с этим не изменил свой стиль торговли. Эд Сейкота – это настоящий волшебник" [81] .

Эд первым бы возразил, что он не волшебник. Хотя, наверно, человеческой природе свойственно приписывание феноменального успеха в трейдинге магическим силам, в действительности следование тренду – это метод проб и ошибок. Ошибки – это все те небольшие потери, которые происходят во время попыток обнаружить те самые значительные тренды.

Джим Хэмер: ученик Сейкоты № 4

Мы также попросили другого ученика Сейкоты описать стиль трейдинга своего наставника, но Джим Хэмер, торгующий по тренду, родом из Уильямбурга, штат Вирджиния, посчитал важным рассказать нам о жизни Эда вне рынков:

"В начале 1997 г. я чуть больше двух месяцев жил с Эдом и его семьей. Одно из наиболее поразительных свойств, которые я обнаружил у Эда, – это его одаренность, проявляющаяся во многих сферах жизни, лишь одной из которых является трейдинг. Он показал мне музыкальный видеоклип, который он продюсировал много лет тому назад. Это была отличная постановка. Также за несколько лет до видео он записал альбом. Он очень талантливый музыкант. Моя любимая песня – "Бычий рынок", которую он, бывало, играл мне на своей акустической гитаре. В течение того времени, что я находился рядом с ним, он был очень увлечен экспериментами, в ходе которых пытался пересмотреть определения воздушных потоков согласно принципу Бернулли. Он тратил огромное количество времени на сбор научных трудов и отсылку их экспертам в этой области. Он блестящий ученый. Однажды мы отправились в "научную командировку", чтобы посетить законодателя штата, где жил Эд, для обсуждения законодательства, регулирующего деятельность частных школ, и их влияние на детей Эда и учащихся Невады. Вскоре после моего отъезда Эд отправился в местный школьный совет. Он обладает знаниями в сфере образования и живым интересом к нему. Эд Сейкота никогда не будет ассоциироваться исключительно с трейдингом. У него есть жажда познания, и он – современный представитель эпохи Возрождения".

Чарльз Фолкнер, описанный в главе 4, однажды сказал мне, что, по его мнению, если бы Сейкота решил посвятить себя науке, он бы завоевал Нобелевскую премию. Однако мы оба знали, что Сейкота не потерпел бы жизни "в башне из слоновой кости". Это человек, которому по душе быть "здесь и сейчас", где он может столкнуться с реальными проблемами и найти их реальное решение. Он предпочитает жить своим трейдингом, а не восхищаться им. Это его страсть.

Основные положения

• Эд Сейкота: "Каждый получает от рынка то, что хочет, будь то прибыль или убыток. Некоторым нравится проигрывать, поэтому они выигрывают, теряя деньги".

• Эд Сейкота: "Чтобы избежать убытков от "пилообразных" колебаний цен, прекратите торговать".

• Эд Сейкота: "Рискуйте не больше, чем вы можете себе позволить потерять, и в то же время достаточно, чтобы выигрыш был существенным".

• Эд Сейкота: "Следование тренду – это упражнение в наблюдении за каждым текущим моментом и реакции на него".

• Эд Сейкота: "Сторонники фундаментального анализа и прогнозирования могут столкнуться с трудностями при управлении риском, поскольку торговля кажется тем "лучше", чем больше она оборачивается против них".

• Эд Сейкота: "До тех пор пока вы не изучите основную литературу и не проведете некоторое время рядом с успешными трейдерами, можете считать, что вы ограничили свою торговлю пространством супермаркета".

• Эд Сейкота: "Я не прогнозирую несуществующее будущее".

Кейт Кэмпбелл

Несмотря на то что Кейт Кэмбелл является одним из ведущих (по сумме клиентских активов в управлении) и опытнейших трейдеров, торгующих по тренду, он и его компания Campbell and Company практически не известны широкой публике. Интернет-поиск не даст вам почти никакой информации об их трейдинге. Вы можете подумать, что, имея $5 млрд клиентского капитала (без учета кредитного рычага), Campbell & Co . должны быть столь же хорошо известны, как Fidelity .

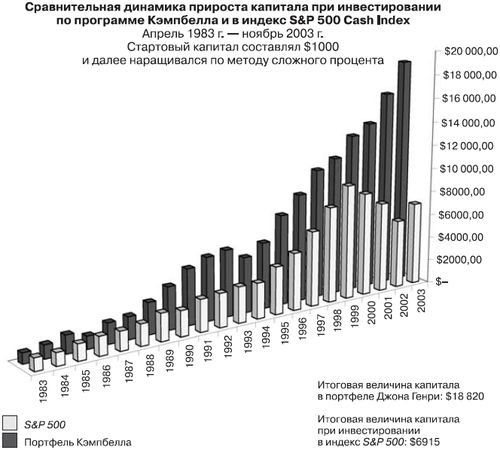

Если вы имеете дело с очень закрытым трейдером, обратитесь к ежемесячным показателям его деятельности начиная с середины 1970-х гг. Это позволит восполнить недостаток информации, обусловленный непрозрачностью, которой он себя окружил. Эти данные (график 2.7) правдиво повествуют об успехе такого торгующего по тренду трейдера, как Кейт Кэмпбелл, даже если сам он не расположен это делать.

График 2.7. Рост условной суммы в $1 тыс., инвестированной в Campbell & Co.

О Кейте Кэмпбелле

Возможно, одна из причин, по которой торгующие по тренду любят неожиданности, связана с тем, что многие из них не намеревались становиться трейдерами. Когда неожиданно для себя они начинали заниматься трейдингом, они понимали, что чувствуют себя в мире финансов как рыба в воде, и в конце концов приходили к следованию тренду как идеальной стратегии. В 1960-х гг. Кейт Кэмпбелл начал работать в Калифорнии, где он мог и кататься на лыжах, и заниматься серфингом. Когда его товарищ по комнате, которую они вместе снимали, съехал, Кэмпбелл дал объявление об освободившемся месте и таким образом познакомился с брокером товарной биржи Четом Конрадом. В одном из интервью Кэмпбелл вспоминает: "(Конрад) убедил меня поучаствовать в трейдинге в качестве клиента. Но он всегда сетовал, что у него недостаточно денег для торговли". В другом интервью Кэмпбелл описывает, как в 1971 г. он аккумулировал средства двенадцати инвесторов на сумму $60 тыс. для организации своего первого фьючерсного фонда, в котором было три консультанта – сторонник фундаментального анализа, чартист [82] и сторонник использования графиков "крестики-нолики" [83] . Когда этот фонд начал стабильно функционировать, Кэмпбелл основал Campbell Fund, а затем, 1 января 1972 г., оба фонда слились. Несколько лет спустя пути Кэмпбелла и Конрада разошлись. Конрад переехал на озеро Тахо, где занялся смелыми спекуляциями с сахаром, благодаря которым заимствованные для этой цели $10 тыс. выросли до $3 млн. Кэмпбелл остался верен своему фонду, на сегодняшний день старейшему из тех, что работают на товарных биржевых рынках [84] .

Однако было бы несправедливо считать Campbell & Co.лишь "товарным фондом", поскольку Кэмпбелл торгует не только товарами. Джим Литтл из Campbell & Co.не оставляет в этом сомнений, описывая широкое разнообразие рынков, на которых они оперируют, включая фондовый:

"Мы всегда ищем не коррелирующие между собой стратегии, максимизирующие прибыль при заданном уровне риска, будь то модели стратегии управляемых фьючерсов, или длинные и короткие позиции в обыкновенных акциях, или что-нибудь другое. Мы обладаем 30-летним опытом в открытии длинных и коротких позиций в фондовых индексах, облигационных фьючерсах и валюте; не слишком отличаются и аналогичные сделки с акциями".

Но, как и у Джона Генри, торговля на различных рынках не означает применения сложных трейдерских стратегий. Кэмпбелл также против усложнений:

"Для меня очень некомфортна торговля по методу "черного ящика", когда я имею дело с алгоритмами, которых не понимаю. Мы могли бы описать все, что мы делаем, карандашом на обороте конверта" [85] .

Замечание Кэмпбелла об "обороте конверта", должно быть, явилось откровением для тех, кто считает трейдинг чрезвычайно сложным делом. Настоящий секрет успеха Кейта Кэмпбелла, как и других выдающихся трейдеров, торгующих по тренду, – это его самодисциплина, позволяющая ему строго придерживаться своих правил даже в тяжелейшие времена.

Доходность Кэмпбелла в сравнении с распространенными ориентирами

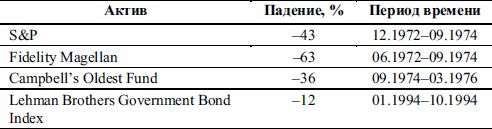

Хотя мы не сторонники проведения сопоставлений с целевыми ориентирами, в табл. 2.1 представлено сравнение различных классов активов в периоды падения их стоимости:

Таблица 2.1. Максимальное наблюдавшееся кумулятивное падение в процентном отношении. 1972–1994 гг.

Многим скептикам нравится считать, что торгующие по тренду – единственные, кто терпит убытки. В таблице показаны реальные данные о потерях по нескольким индексам и типам фондов.

Убытки случаются – это объективная реальность. Важно смириться с этим и уметь управлять ими, когда они возникают. В противном случае вам останется наблюдать за падением индекса NASDAQ на 77 % до низшей точки, как на протяжении 2000–2002 гг., не имея никакого плана дальнейших действий. Покупать и надеяться?

Тем не менее стратегии Кейта Кэмпбелла ставятся под сомнение большинством финансистов Уолл-стрит, особенно "старой гвардией", которая стремится подчеркнуть рискованность следования тренду. Кэмпбелл опровергает мнение о рискованности таких финансовых инструментов, как фьючерсы.

"Широко распространено убеждение о том, что фьючерсные рынки чрезвычайно волатильны и, следовательно, уровень риска при инвестициях во фьючерсы очень высок, гораздо выше, чем для рынка акций. В реальности обычно цены на фьючерсы менее подвержены колебаниям, нежели цены на обыкновенные акции. Впечатление о значительном уровне риска создает величина кредитного рычага, а не рыночная волатильность. Действительный риск операций с фьючерсами зависит, кроме всего прочего, от величины такого рычага" [86] .

Торгующие по тренду, такие как Кейт Кэмпбелл, тщательно управляют величиной кредитного рычага. Для них это ключевой элемент в управлении рисками. Это часть стратегии, позволяющей им день за днем, год за годом вновь возвращаться на рынок, торговать и получать прибыль. Подробнее мы остановимся на этом в главе 8.

Корреляция и согласованность

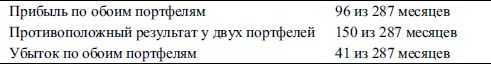

Периоды получения прибыли большинством торгующих по тренду не совпадают с периодами роста привычных индикаторов рынка, таких как фондовый индекс S&P Campbell, как и John W. Henry & Company, не коррелируют с рыночными фондовыми индексами (табл. 2.2).

Таблица 2.2. Анализ корреляции между Campbell Compositeи S&P 500 Index. Январь 1980 – ноябрь 2003 г. (Источник: Campbell & Co.)

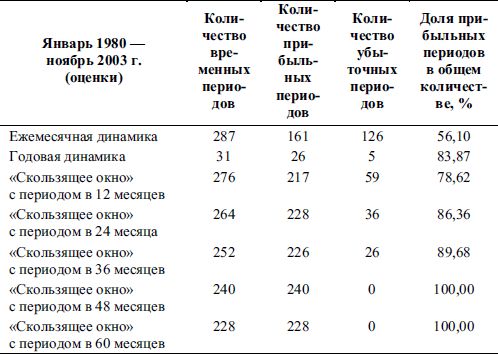

Еще более показательными, чем слабая корреляция между динамикой общей доходности портфеля Кейта Кэмпбелла и используемого в качестве ориентира индекса S&P, являются его показатели доходности (табл. 2.3), которые последовательны в ежемесячной и годовой динамике, а также в "скользящих окнах" с периодами 12, 24, 36, 48 и 60 месяцев.

Теперь вы лучше осведомлены о Campbell & Co.?В качественном отношении, возможно, и нет, но что касается количественных показателей, то динамика доходности компании еще раз подтверждает эффективность следования тренду.

Таблица 2.3. Историческая динамика показателей доходности, характеризующих портфель Кэмпбелла. Январь 1980 – ноябрь 2003 г. (оценки) (Источник: Campbell & Co.)

Основное положение

• Campbell & Co.: "Мы могли бы описать все, что делаем, карандашом на обороте конверта".

Джерри Паркер

Впервые я побывал в первом офисе Джерри Паркера в Манакин-Саботе, штат Вирджиния, в 1994 г. Манакин-Сабот – это сельский пригород Ричмонда. Это, как говорится, периферия. Почему я об этом пишу? Потому, что за несколько месяцев до того я был в офисе Salomon Brothersв Южном Манхэттене, где в первый раз моему взору предстала их огромная торговая площадка, выглядевшая как эпицентр всего мирового трейдинга. Восхищение улетучилось, когда я впервые увидел скромный офис Паркера в Манакин-Саботе. Вы бы ни за что не догадались, что именно здесь серьезный, спокойный исполнительный директор Chesapeake Capital Management управляет средствами на сумму более $1 млрд. Для Джерри Паркера, так же как и для Билла Данна, внешние атрибуты не имеют значения.

Паркер вырос в Линчбурге, штат Вирджиния, окончил Университет Вирджинии. Он работал бухгалтером в Ричмонде, когда подал заявление на участие в программе стажировки Ричарда Денниса, и стал первым принятым Деннисом студентом. Практичный и последовательный, позже, в 1988 г., он основал свою собственную управляющую компанию Chesapeake Capital. Он принял решение снизить риск и, соответственно, прибыль для своих клиентов, поэтому предпочел "черепаший" подход к трейдингу, т. е. стратегию следования тренду с немного сниженными показателями доходности. Иначе говоря, он взял очень агрессивную систему управления денежными средствами и приспособил ее под тех инвесторов, для которых более комфортен пониженный уровень риска и которых устраивает при этом уменьшение прибыли.

Даже несмотря на то что он добивался меньшего уровня риска, его прибыль в 1993 г. составила невероятные 61,82 %, что принесло известность его компании (график 2.8). Однако сегодня рентабельность его компании, как правило, находится на уровне 12–14 %. Более консервативный подход к стратегии следования тренду отличает его, к примеру, от Билла Данна или Эда Сейкоты, системы которых всегда были предназначены для максимизации прибыли. Паркер действует несколько иначе, но не менее успешно. Я познакомился с Паркером в 1995 г. и затем еще раз общался с ним в начале 2000 г., и во время каждой из этих встреч на меня производили сильное впечатление его целеустремленность и скромность.