А2 уд. вес. = А2 / (А1 + А2 + А3 + А4) X 100 %.

За 2004 г. – А2 уд. вес. = 3 866 885 / 4 534 154 X 100 = 85 %.

За 2005 г. – А2 уд. вес. = 5 092 959 / 5 431 642 X 100 = 93 %.

За 2006 г. – А2 уд. вес. = 3 237 556 / 5 872 774 X 100 = 55 %.

По агрегату А2 за три года наблюдается следующее: в 2004 г. доля дебиторской задолженности составляет 85 % в активе баланса, в 2005 г. произошло ее увеличение до 93 %, а в 2006 г. – резкое снижение до 55 % за счет уменьшения объема деятельности.

А3 уд. вес. = А3 / (А1 + А2 + А3 + А4) X 100 %.

За 2004 г. – А3 уд. вес. = 384 807 / 4 534 154 X 100 = 8,4 %.

За 2005 г. – А3 уд. вес. = 101 204 / 5 431 642 X 100 = 1,8 %.

За 2006 г. – А3 уд. вес. = 345 882 / 5 872 774 X 100 = 5,8 %.

Если сравнивать удельные веса агрегатов А1, А2 и А3, то явно просматривается значительный приоритет агрегатов А1 и А2, т. е. наиболее ликвидных и быстро реализуемых активов.

А4 уд. вес. = А4 / (А1 + А2 + А3 + А4) X 100 %.

За 2004 г. – А4 уд. вес. = 145 886 / 4 534 154 X 100 = 3,2 %.

За 2005 г. – А4 уд. вес. = 195 393 / 5 431 642 X 100 = 3,5 %.

За 2006 г. – А4 уд. вес. = 595 229 / 5 872 774 X 100 = 10,1 %.

Здесь наблюдается резкое увеличение в 2006 г. за счет покупки склада для хранения товаров. В целом же удельный вес этого агрегата в сумме активов невысок. Это способствует выполнению четвертого неравенства и образованию собственных оборотных средств.

Данные убедительно показывают, что наибольший удельный вес активов организации занимают быстро реализуемые активы (А2), которые составили в 2004 г. – 85 %, 2005 г. – 93 %, 2006 г. – 55 %.

Большое значение в анализе ликвидности предприятия имеет изучение собственного оборотного капитала (СОК), который рассчитывается как разница между оборотными активами предприятия и его краткосрочными обязательствами. С использованием агрегатов аналитического баланса формула будет выглядеть следующим образом:

СОК = (А1 + А2 + А3) – (П1 + П2).

Приемлемым является и другой адекватный алгоритм расчета этого показателя – разница между суммой собственного капитала и долгосрочных обязательств и величиной внеоборотных активов:

СОК = (П4 + П3) – А4.

Результат расчетов по обеим приведенным формулам будет одинаков. Собственный оборотный капитал необходим для поддержания финансовой устойчивости предприятия, поскольку превышение оборотных средств над краткосрочными обязательствами означает, что предприятие не только может погасить краткосрочные обязательства, но и имеет финансовые ресурсы для расширения своей деятельности в будущем. Наличие собственного оборотного капитала служит для инвесторов и кредиторов положительным индикатором к вложению средств в компанию. Собственный оборотный капитал придает большую финансовую независимость компании в условиях замедления оборачиваемости оборотных активов (например, при издержках погашения дебиторской задолженности или трудностях со сбытом продукции) или потерь оборотных активов (в результате падения цен на готовую продукцию, банкротства дебитора).

Оптимальная сумма собственного оборотного капитала зависит от особенностей деятельности предприятия, в частности от размеров предприятия, объема реализации, скорости оборачиваемости материально-производственных запасов и дебиторской задолженности, условий предоставления кредитов предприятию, от отраслевой специфики и хозяйственной конъюнктуры.

На финансовом положении предприятия отрицательно сказывается как недостаток, так и излишек собственного оборотного капитала. Недостаток этих средств может привести предприятие к банкротству, поскольку свидетельствует о его неспособности своевременно погасить краткосрочные обязательства. Недостаток может быть вызван убытками в хозяйственной деятельности, ростом безнадежной дебиторской задолженности, приобретением дорогостоящих объектов основных средств без предварительного накопления денежных средств на эти цели.

Собственный оборотный капитал является основным из абсолютных показателей ликвидности. Он характеризует ту часть собственного капитала предприятия, которая является источником покрытия текущих активов предприятия (т. е. активов, имеющих оборачиваемость менее одного года). СОК является расчетным показателем, зависящим как от структуры активов, так и от структуры источников средств и имеет особо важное значение для предприятий, занимающихся коммерческой деятельностью и другими посредническими операциями. При прочих равных условиях этот показатель, как правило, увеличивается с ростом объемов производственной деятельности. Основным и постоянным источником увеличения собственного оборотного капитала является прибыль.

Значительное превышение собственного оборотного капитала над оптимальной потребностью в нем свидетельствует о неэффективном использовании ресурсов.

Рассчитаем собственный оборотный капитал на предприятии ООО "ДЖОЙ-Т" в динамике на основании данных аналитического баланса (см. табл. 4.1) по формуле:

СОК = (А1 + А2 + А3) – (П1 + П2),

где СОК – собственный оборотный капитал.

За 2004 г. – СОК = (136 576 + 3 866 885 + 384 807) – 1 481 447 = 2 906 821 руб.

За 2005 г. – СОК = (42 086 + 5 092 959 + 101 204) – 4 425 427 = 810 822 руб.

За 2006 г. – СОК = (1 694 107 + 3 237 556 + 345 882) – 3 893 410 = 1 384 135 руб.

После расчета собственного оборотного капитала можно говорить о том, что предприятие в конце анализируемого периода не только сможет погасить свои краткосрочные обязательства, но и имеет достаточно финансовых ресурсов для расширения своей деятельности. Если в 2004 г. собственный оборотный капитал составлял 2 906 821 руб., то в 2005 г. он значительно снизился до 810 822 руб. за счет роста кредиторской задолженности П1, а в 2006 г. по анализируемому показателю проявилась положительная динамика.

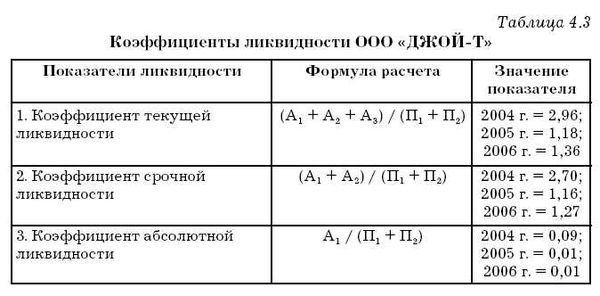

Для более детального анализа хозяйственной деятельности предприятия используются коэффициенты ликвидности.

4.3. Анализ ликвидности предприятия. Относительные показатели ликвидности

Показатели ликвидности предприятия позволяют определить его способность оплатить краткосрочные обязательства. Наиболее важными для анализа являются следующие показатели:

1) коэффициент текущей ликвидности;

2) коэффициент срочной ликвидности;

3) коэффициент абсолютной ликвидности.

Коэффициент текущей ликвидности характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия. Этот коэффициент рассчитывается как отношение фактической суммы текущих активов предприятия к сумме срочных обязательств по формуле:

Кт.л. = (А1 + А2 + А3) / (П1 + П2).

Рассчитаем коэффициент текущей ликвидности на предприятии ООО "ДЖОЙ-Т" по годам на основании данных аналитического баланса (см. табл. 4.1).

За 2004 г. – Кт.л. = (136 576 + 3 866 885 + 384 807) / 1 481 447 = 2,96.

За 2005 г. – Кт.л. = (42 086 + 5 092 959 + 101 204) / 4 425 427 = 1,18.

За 2006 г. – Кт.л. = (1 694 107 + 3 237 556 + 345 882) / 3 893 410 = 1,36.

Согласно общепринятым нормам считается, что этот коэффициент должен находиться в пределах от 1 до 2. Оборотных средств должно быть, по меньшей мере, достаточно для погашения краткосрочных обязательств. На данном предприятии коэффициент текущей ликвидности достигает нормативного значения. У предприятия достаточно средств, которые могут быть использованы для погашения своих краткосрочных обязательств. Но рекомендованное значение коэффициента текущей ликвидности, равное двум, достигается только в 2004 г. Можно отметить, что в 2005, 2006 г. наблюдается негативная тенденция понижения коэффициента, хотя он несколько возрастает в 2006 г., это не меняет положения кардинально, и текущая ликвидность может быть охарактеризована как не дотягивающая рекомендуемого значения, равного двум.

Частным показателем коэффициента текущей ликвидности является коэффициент срочной ликвидности, раскрывающий отношение наиболее ликвидной части оборотных средств (денежных средств, краткосрочных финансовых вложений и дебиторской задолженности) к краткосрочным обязательствам. Необходимость расчета коэффициента срочной ликвидности вызвана тем, что ликвидность отдельных категорий оборотных средств далеко не одинакова, и если денежные средства могут служить непосредственным источником погашения текущих обязательств, то запасы могут быть использованы для этой цели только после реализации, что предполагает не только наличие непосредственного покупателя, но и присутствие у него денежных средств. Дебиторская задолженность в этом смысле более близка к трансформации в денежные средства. Коэффициент срочной ликвидности определяется как отношение денежных средств, краткосрочных финансовых вложений, дебиторской задолженности к краткосрочным обязательствам.

Кс.л. = (А1 + А2) / (П1 + П2).

Рассчитаем коэффициент срочной ликвидности на предприятии ООО "ДЖОЙ-Т" в динамике на основании данных аналитического баланса (см. табл. 4.1).

За 2004 г. – Кс.л. = (136 576 + 3 866 885) / 1 481 447 = 2,7.

За 2005 г. – Кс.л. = (42 086 + 5 092 959) / 4 425 427 = 1,16.

За 2006 г. – Кс.л. = (1 694 107 + 3 237 556) / 3 893 410 = 1,27.

Рассчитанный коэффициент характеризует прогнозируемые платежные возможности при условии своевременных расчетов с дебиторами. Данный показатель отражает ожидаемую платежеспособность на период, равный средней продолжительности одного оборота дебиторской задолженности. Нормальным для этого коэффициента считают значение 0,7–0,8. Рассматривая данный коэффициент в динамике, можно наблюдать следующие изменения: если в 2004 г. коэффициент был выше нормы – 2,7, то в 2005 г. значительно снизился до 1,16, а в конце 2006 г. составил 1,27. Это характеризует ожидаемую ликвидность на протяжении анализируемого периода как достаточную. Наибольшую долю в числителе данного показателя составляет дебиторская задолженность, и поэтому от того, насколько своевременно будет погашена дебиторская задолженность, зависит платежеспособность данного предприятия.

Коэффициент абсолютной ликвидности исчисляется как отношение денежных средств к краткосрочным обязательствам. Коэффициент показывает, какая часть текущей задолженности может быть погашена на дату составления баланса.

Ка.л. = А1 / (П1 + П2).

Рассчитаем коэффициент абсолютной ликвидности в динамике на данном предприятии на основании данных аналитического баланса (см. табл. 4.3).

За 2004 г. – Ка.л. = 136 576 / 1 481 447 = 0,09.

За 2005 г. – Ка.л. = 42 086 / 4 425 427 = 0,01.

За 2006 г. – Ка.л. = 36 270 / 3 893 410 = 0,01.

Нормальным для этого коэффициента считают значение 0,1–0,2.

Анализ данного коэффициента в динамике показывает, что у предприятия недостаточно денежных средств, для того чтобы в ближайшее время погасить свои краткосрочные обязательства.

Полученные коэффициенты ликвидности сведем в таблицу (табл. 4.3).

Общий анализ коэффициентов ликвидности за три года показывает, что структура активов рассматриваемого предприятия создает недостаточную степень ликвидности активов для достижения рекомендуемых показателей для трех коэффициентов в табл. 4.3. Следует добиваться ускорения оборачиваемости активов, относящихся к агрегату А3. Это в первую очередь относится к повышению оборачиваемости запасов, а для анализируемого предприятия, занимающегося оптовой торговлей, такого элемента запасов, как товары.

4.4. Факторный анализ ликвидности

Функционирование любой социально-экономической системы осуществляется в условиях сложного взаимодействия комплекса факторов различного порядка.

Фактором называется причина, движущая сила какого-либо процесса или явления, определяющая его характер или одну из его черт. Все факторы, воздействующие на систему и определяющие ее поведение, находятся во взаимосвязи и взаимообусловленности.

Управление ликвидностью является необходимым условием поддержания финансовой устойчивости предприятия. Уровень ликвидности предприятия обусловливает уровень его текущей платежеспособности, по которой предприятие непосредственно оценивают деловые партнеры. Факторный анализ – это существенный элемент системы управления ликвидностью предприятия.

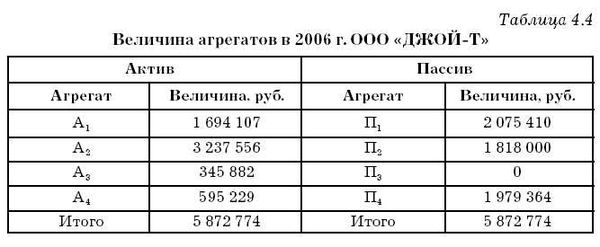

Поскольку одни виды активов обращаются в деньги быстрее, другие – медленнее, необходимо группировать активы предприятия по степени их ликвидности, т. е. по возможности обращения в денежные средства (см. табл. 4.4). Для факторного анализа ликвидности воспользуемся данными табл. 4.1 "Аналитический баланс ООО "ДЖОЙ-Т"".

Ликвидность предприятия может измеряться с помощью абсолютных и относительных показателей. Традиционно в финансовом анализе используются относительные показатели ликвидности. Однако факторный анализ удобнее проводить с помощью абсолютных показателей. Для целей разработки настоящей методики под ликвидностью предприятия понимается текущая ликвидность, определяемая как отношение текущих активов и текущих обязательств.

Текущая ликвидность характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия. Коэффициент текущей ликвидности рассчитывается как отношение фактической суммы текущих активов предприятия к сумме срочных обязательств по формуле:

Кт.л. = (А1 + А2 + А3) / (П 1+ П2);

Кт.л. = (1 694 107 + 3 237 556 + 345 882) / (2 075 410 + + 1 818 000) = 1,3555.

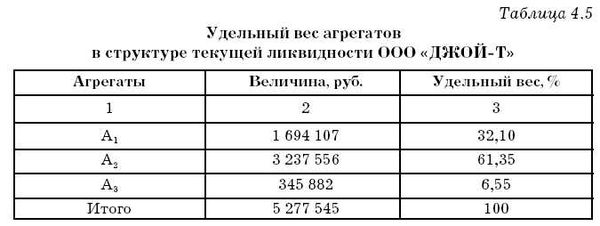

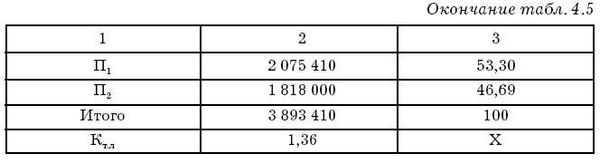

Исходя из того, что при расчете Кт.л. используются следующие агрегаты: А1, А2, А3, П1, П2, – рассчитаем удельный вес агрегатов в структуре ликвидности (см. табл. 4.5).

Далее необходимо рассчитать степень влияния каждого из агрегатов на величину ликвидности.

Для расчета используем метод цепных постановок. Проведем расчет влияния изменения каждого агрегата на 10 % и выясним, насколько изменится в связи с этим степень ликвидности (см. табл. 4.6).