Нет. В 2007 году Нидерхоффер натыкается на кредитный кризис, ему требуется удвоить собственный капитал, чтобы сохранить все позиции. Денег нет, к тому же крупный инвестор выводит свои деньги из фонда. Фонд приходится закрыть, но он к тому времени потерял 70% стоимости. Чем не сказка про белого бычка? Ему уже далеко за 60, и он жалеет, что у него не будет еще одного шанса…

* * *

Примерно аналогично фонду Нидерхоффера, только чуть позже, "взорвался" в 1998 году и фонд LTCM под руководством целой плеяды "гуру" инвестиций, включая нобелевских лауреатов, но я об этом не рассказываю, чтобы не повторяться: данную ситуацию я описала в своей предыдущей книге – "Философия инвестирования Уоррена Баффетта". Кстати, Нидерхоффер банкротство LTCM прокомментировал так: "у нас была аналогичная ситуация, но в моем случае не было консорциума" (банков, которые бы выкупили активы. – Е.Ч.). Действительно, как сейчас модно говорить, LTCM был слишком большим, чтобы обанкротиться (too big to fail), а Нидерхоффер – маленьким, и его банкротство системных рисков не создавало.

ПОСЛЕСЛОВИЕ

Я рассказала далеко не обо всех книгах и идеях, которые владели умами в те или иные годы и следование советам которых привело инвесторов-непрофессионалов к потере денег, – их гораздо больше. Универсального совета, какой стратегией пользоваться (кроме баффеттовского подхода), не дам, ибо такового у меня нет. Знаю одно: думать придется своей головой и не без оглядки на популярное мнение. Иначе проблем на фондовом рынке не избежать.

Судя по количеству проданных книг "об обогащении" и численности посетителей "финансовых" семинаров, множество людей надеются упрочить свое материальное положение наикратчайшим путем, надеясь, что уж в их-то случае народная мудрость не сработает и они смогут все-таки без труда выловить рыбку из пруда (то есть, прочитав несколько книжек с "историями успеха" якобы удачливых инвесторов или походив несколько дней на их семинары, научатся играть на фондовом рынке с большими прибылями).

Мне интересно, почему, когда перед нами маячит призрак скорого обогащения, нам напрочь отказывает логика? Почему "новообращенные" инвесторы не задумываются о том, что научиться играть (и выигрывать!) на фондовом рынке за пару месяцев изучения "теории" между делом нереально? Ведь, например, даже процесс обучения в автошколе и получения водительских прав сейчас затягивается минимум на полгода, после чего водителю-"чайнику" надо еще ездить и ездить, чтобы научиться передвигаться по дорогам без риска для своего и чужих автомобилей (и жизней), и это при том, что по этим дорогам развешаны предупредительные знаки, оповещающие об опасных участках и прочих неожиданностях, вдоль них стоят светофоры, заставляющие хочешь не хочешь притормозить, работают регулировщики…

Получается, что езда на автомобиле более безопасна и предсказуема, чем игра на фондовом рынке. Последнюю же можно сравнить скорее с пилотированием самолета, причем с выполнением фигур высшего пилотажа. Кто-нибудь когда-нибудь слышал о недельных семинарах по овладению искусством высшего пилотажа или видел книжки на тему "Стань летчиком-испытателем в течение отпуска"? Или если бы увидел и услышал – поверил бы в то, что это возможно, или рискнул бы подняться после такого "обучения" в небо? И если бы рискнул, что бы с ним стало? Такая гипотетическая ситуация хорошо отражена в известном анекдоте. Один мужик учился управлять самолетом по публикациям в журнале. Взлетать и летать по прямой научился. Получил свежий номер журнала, сел с ним в кабину самолета, запустил двигатель, взлетел, читает: "Как ввести самолет в штопор?" Выполнил все действия, описанные в статье, и переворачивает страницу. Снова читает: "О том, как вывести самолет из штопора, читайте в следующем номере"…

А здесь пообещали всего лишь "подумать и разбогатеть" – и люди после получения "правильной финансовой" информации вкладывают свои кровные денежки – и хорошо, если только в книжки и участие в семинарах, а не в акции. То, что придется не только отдать деньги, но еще и ориентироваться в меняющемся рынке, маневрировать, быстро реагировать (и главное знать – как), из виду упускается.

В общем, мы не верим, что сможем "на пальцах" освоить премудрости пилотажа, но наш разум спит, когда нам предлагают тем же методом научиться успешно и с прибылью маневрировать на просторах фондового рынка. Почему?

Потому, что поддаемся хорошо отработанным приемам пропаганды (в данном случае – финансовой) – действительно страшной силы, если прочитать определение этого явления в энциклопедии "Британика": "…От других способов распространения знаний и идей пропаганда отличается нацеленностью на манипуляцию сознанием и поведением людей. Пропаганда всегда имеет цель или набор целей. Для достижения этих целей пропаганда отбирает факты и представляет их таким образом, чтобы воздействие на сознание было наибольшим. Для достижения своих целей пропаганда может отбрасывать некоторые важные факты или искажать их, а также пытаться отвлечь внимание аудитории от других источников информации. Преднамеренное искажение и фильтрация информации отличает пропаганду от образования" [Encyclopedia Britannica]. То есть на пропагандисткой информации научиться вообще ничему нельзя! Это чистейшей воды манипуляция людьми с целью корыстного использования их способностей или денег.

Так что в случае с заманиваем непрофессионалов-инвесторов на фондовый рынок "ловцы душ" играют на нашем естественном стремлении к прочному материальному положению, причем достаточно высокому, которое позволило бы удовлетворять не только насущные потребности в крове и пище, но и сделало бы доступными для нас радости жизни вроде комфортного жилья, хорошего отдыха и пр., и пр. К счастью, инвестирование отличается от пилотирования самолета тем, что в худшем случае можно потерять все деньги, но не жизнь.

На Западе на человеческих слабостях деньги научились делать давно, но и народ там уже "пообстрелянный". Наше же население, в большинстве своем уже привитое от "самоучителей" по медицине и психологии, в экономическом отношении все еще очень неискушено: мы помним, что хранить деньги в сберкассе выгодно лишь до очередной денежной реформы, знаем, что рискованно участвовать в финансовых пирамидах. Ну и еще нас всех в советские времена женские журналы учили распоряжаться семейным бюджетом: если вести тетрадку со скрупулезными ежедневными записями доходов и расходов, в результате якобы можно объективно представить, рационально ли тратятся деньги, планировать расходы и даже экономить. Интересно, у кого-нибудь хватало терпения вести такие записи годами?.. Да, был еще опыт вложения ваучеров.

На этом экономическая образованность и опыт инвестирования подавляющего большинства населения нашей страны исчерпываются. Возможно, получше обстоят дела у тех соотечественников, кто владеет огромными состояниями? Ведь у них есть возможность пользоваться услугами самых высокооплачиваемых экономистов-профессионалов.

Есть у меня один знакомый, который, помимо прочего, отвечает за управление деньгами одного олигарха средней руки. Исходя из некоторых косвенных признаков, мне в какой-то момент, еще задолго до кризиса, подумалось, что состояние этого олигарха подсократилось. Разговорились мы на эту тему с моим знакомым, и он отрицать моих подозрений не стал. "Мы, – говорит, – в управлении деньгами – новички, действовали по одной книге, как там рекомендуется, все время выставляли стоп-лосс, он-то нас и подвел. Сейчас мы действуем по другой книге…"

БИБЛИОГРАФИЯ

1. Дворкин Александр. Сектоведение. Нижний Новгород: Христианская библиотека, 2008.

2. Кийосаки Роберт, Лектер Шерон. Богатый папа, бедный папа. Чему учат детей богатые родители – и не учат бедные. Минск: Попурри, 2006.

3. Нидерхоффер Виктор. Университеты биржевого спекулянта. М.: Крон-пресс, 1998.

4. Томпсон Дональд. Как продать за $12 миллионов чучело акулы. Скандальная история о современном искусстве и аукционных домах. М.: Центрполиграф, 2009.

5. Фейс Куртис. Путь черепах. Из дилетантов в легендарные трейдеры. М.: Манн, Иванов и Фербер, 2007.

6. Хилл Наполеон. Думай и богатей. Минск: Попурри, 2008.

7. Шефер Бодо. Путь к финансовой свободе. Минск: Попурри, 2006.

8. Шуровьески Джеймс. Мудрость толпы. Почему вместе мы умнее, чем поодиночке, и как коллективный разум формирует бизнес, экономику, общество и государство. Киев: Вильямс, 2007. (Первое издание: Surowiecki, James (2005), The Wisdom of Crowds. N.-Y.: Anchor Books.)

9. Чиркова Елена. Анатомия финансового пузыря. М.: Кейс, 2010.

10. Чиркова Елена. Как оценить бизнес по аналогии. Пособие по использованию сравнительных рыночных коэффициентов. М.: Альпина Бизнес Букс, 2008.

11. Чиркова Елена. Философия инвестирования Уоррена Баффетта, или О чем умалчивают биографы финансового гуру. М.: Альпина Бизнес Букс, 2008.

12. Чиркова Елена. Феномен Уоррена Баффетта с позиций современной финансовой теории, или Роль имиджа в его инвестиционной стратегии // Корпоративные финансы. 2008. № 1.

13. Armour, Lawrence (1972), Young Millionaires. Chicago: Playboy Press.

14. Barnes, Shirley (1992), Wall St. Meets Naperville Rd. Small Wheaton Offi ce Makes a Big Impact in the World of Megabucks, Chicago Tribune, April 19, 1992.

15. Brooks, John (1973), The Go-Go Years. Dublin: Gill and Macmillan.

16. Brown, Stanley (1974), A Random Walk Among the Wounded, Fortune, October 1974.

17. Buffett, Warren (1990), Chairman’s Letter to Shareholders. Berkshire Hathaway Annual Report.

18. Buffett, Warren (2001), Warren Buffett on the Stock Market. Fortune, December 10, 2001.

19. Buffett, Warren, and Loomis, Carol (1999), Mr. Buffett on the Stock Market. The Most Celebrated of Investors Says Socks Can’t Possibly Meet the Public’s Expectations. As for the Internet? He Notes How Few People Got Rich From Two Other Transforming Industries, Auto and Aviation, Fortune, November 22, 1999.

20. Cook, Wade (1999), Wall Street Money Machine, Seattle, Washington: Lighthouse.

21. Chambers, David, and Dimson, Elroy (2008), Keynes the Investor. Working Paper.

22. Darvas, Nicolas (2007), How I Made $2 Million in the Stock Market. Hampshire, UK, Harriman House Ltd. (Впервые опубликована в 1971 году.)

23. Davis, Jonathan (1997), Stock Markets Are Casinos – But Unwary Gamblers May Still Win Out, The Independent, March 8, 1997.

24. Dice, Charles Amos (1929), The Stock Market. N-Y.: McGraw-Hill Books Company.

25. Edgerton, Jerry (1992), Unknown Funds to Make You a Winner, Money, January 1, 1992.

26. Elias, David (1999), Dow 40 000. N.-Y.: McGraw Hill.

27. Ellis, Charles, and Vertin, James (2001), Wall Street People. True Stories of Today’s Masters and Moguls. N.-Y.: John Wiley & Sons Inc.

28. Encyclopedia Britannica: www.britannica.com.

29. Faber, Mark (2008), Tomorrow’s Gold. Asia’s Age of Discovery. Hong Kong: CLSA Books.

30. Finding Big Payoffs in Small Stocks (Monetta Fund Founder Robert Bacarella), (1992), Fortune, December 14, 1992.

31. Frailey, Fred (1993), Robert Bacarella: Why Is This Man Smiling, When His Fund Is In The Pits? Because He Insists He Knows What He’s Doing, Kiplinger’s Personal Finance Magazine, October 1, 1993.

32. Fresh Face in Money Management (1965), Business Week, February 20, 1965.

33. Fridson, Martin (1997), It Was a Very Good Year. N.-Y.: John Wiley & Sons Inc.

34. Gladwell, Michael (2002), Blowing Up. New Yorker, April 22, April 29, 2002.

35. Glassman, James, Hassett, Kevin (1999), Dow 36,000. The New Strategy for Profi ting From The Coming Rise In The Stock Market. N.-Y.: Random House.

36. Glassman, James, Hassett, Kevin (2002), Dow 36,000 Revised. Wall Street Journal, August 1, 2002.

37. Goldberg, Steven (1996), Mutual Fund Hall of Shame: Drumroll, Please, As We Announce Nine New Winners of Our Stinky-fi sh Award. (poorly performing funds), Kiplinger’s Personal Finance Magazine, October 1, 1996.

38. Gongloff, Mark (2006), Where Are They Now: The Beardstown Ladies Once Icons of an Emerging Investor Class, They’re Still Together – Buying and Holding, Wall Street Journal, May 1, 2006.

39. Gross, Daniel (1997), A Look At… The Money Changers; Don’t Blame Speculators For Falling Currencies? The Washington Post, December 21, 1997.

40. Kaldec, Charles (1999), Dow 100,000. N.-Y.: Pentice Hall.

41. Kaldec, Daniel (1998), Jail the Beardstown Ladies, Time, March 30, 1998.

42. Kindleberger, Charles (1989), Manias, Panics, and Crashes: A History of Financial Crises. N.-Y.: Basic Books. (Первое издание: Kindleberger, Charles (1978), Manias, Panics, and Crashes: A History of Financial Crises. N.-Y.: Basic Books.)

43. Knowlon, Winthrop, and Furth, John (1965), Shaking the Money Tree. How to Find New Growth Opportunities in Common Stocks. N.-Y.: Harper&Row Publishers.

44. Lavine, Alan (1992), Top-Rated Funds Look For Bargains, Boston Herald, May 24, 1992.

45. Lynch, Peter, and Rothchild, John (1993), Beating the Street. N.-Y.: Simon & Schuster. (В русском переводе: Линч П. Переиграть Уолл-стрит. М.: Альпина Бизнес Букс, 2005.)

46. Lynch, Peter, and Rothchild, John (2000), One Up on Wall Street. N.-Y.: Simon & Schuster. (В русском переводе: Линч П. Метод Питера Линча: стратегия и тактика индивидуального инвестора. М.: Альпина Бизнес Букс, 2008.)

47. Mahar, Maggy (2004), Bull! A History of the Boom and Bust. N.-Y.: Harper Collins Publishers.

48. Mates, Checked (1969), Time, January 4, 1969.

49. McGough, Robert (1992), It’s Knowing When to Sell That Makes the Difference, Wall Street Journal, August 17, 1992.

50. Napier, Russell (2007), Anatomy of the Bear. – Petersfield, Hampshire, UK: Harriman House. (Первое издание: Napier, Russell (2005), Anatomy of the Bear. Petersfi eld, Hampshire, UK: Harriman House.)

51. Nocera, Joseph (2004), A Piece of The Action. How the Middle Class Joined the Money Class. N.-Y.: Simon and Schuster.

52. Oliver, Suzanne (1991), Virtue Undewarded (Monetta Fund Manger Rober Bacarella, Blanchard Strategic Growth Fund Michael Freedman), Forbes, October 28, 1991.

53. Pas De Dough, Time, May 25, 1959.

54. Poley, Thomas, and Poley, Penelope (1999), I Am Rich Beyond My Wildest Dreams. I am. I am. I am. How to Get Everything You Want In Love. N.-Y.: Berkley Books.

55. Schiffres, Manuel (1992), Best Funds For Your Goals, Kiplinger’s Personal Finance Magazine, March 1, 1992.

56. Schwager, Jack (2008), The New Market Wizards. Market Place Books.

57. SEC Proceedings in the Matter of Mates Financial Services, Mates Management Company, and Frederick S. Mates, File # 3-2024, March 9, 1970.

58. Shiller, Robert (2005), Irrational Exuberance. N.-Y.: Brodway Books. (Первое издание: Shiller, Robert (2000), Irrational Exuberance. N.-Y.: Brodway Books.)

59. Shroeder, Alice (2008), The Snowball. Warren Buffett and the Business of Life. N.-Y.: Bantam.

60. Shulman, Morton (1973), Anyone Can Still Make a Million. N.-Y.: Stein and Day.

61. Smith, Adam (1973), Supermoney. Hoboken, New Jersey: John Wiley & Sons, Inc.

62. Smith, Edgar Lawrence (1928), Common Stocks as Long Term Investments. N.-Y.: The Macmillan Company.

63. Smith, Mark (2002), Toward Rational Exuberance. The Evolution of the Modern Stock Market. N.-Y.: Farrar, Straus and Giroux.

64. Stanley, Thomas, and Danko, William (1998), The Millionaire Next Door. The Surprising Secrets of America’s Wealthy. N.-Y.: Simon and Schuster. (Первое издание: Stanley, Thomas, and Danko, William (1996), The Millionaire Next Door. The Surprising Secrets of America’s Wealthy. N.-Y.: Simon and Schuster, 1996.)

65. Staying Ahead of the Stress Curve (1998), The Financial News, November, 1998.

66. Tsai and the Go-Go Funds (1968), Newsweek, May 13, 1968.

67. Tsai Touch No Longer Seems So Golden (1972), Business Week, March 4, 1972.

68. Tsai Steps Down (1973), Time, February 12, 1969.

69. Quinson, Tim (1996), Monetta Fund Back on Track with Change in Selling Strategy, Austin American-Statesman, June 15, 1996.

70. Zweig, Jason (1999), Risks and Riches, Money Magazin, April 1, 1999.

ПРИЛОЖЕНИЕ

Обложка русскоязычной книги Бодо Шефера с призывами обогащаться, обогащаться и еще раз обогащаться

Ставший печально знаменитым Ladie’s Home Journal за август 1929 года. Гламур образца начала XX века и инвестиции в одном флаконе

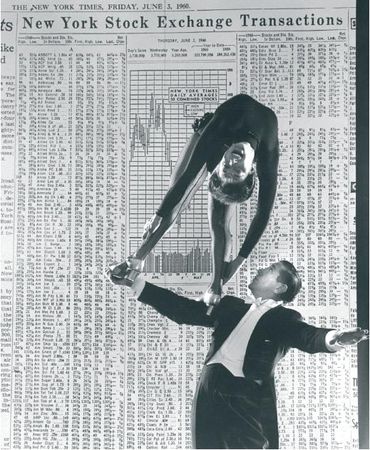

Николас Дарвас. И в самом деле инвестор-танцор

Николас Дарвас при полном параде

Бердстаунские старушки на пике славы. Все прически почему-то одинаковые

Пресловутый "Путеводитель по инвестициям..." от дам из Бердстауна – сначала воспетый, затем растоптанный. В руках у старушек веерами – доллары

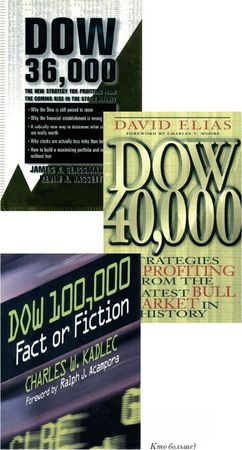

"Доу 36 000", "Доу 40 000", "Доу 100 000". Кто больше?

Джеральд Цаи. Лицо, в котором виделась "мистическая сила Востока"

Вейд Кук. Оказывается, такие лица внушают доверие