• недобросовестные действия третьих лиц – действия, направленные на нарушение прав самого должника во взаимоотношении с третьим лицом. Например, отсутствие оплаты выполненных работ или поставленного товара. Таким образом, ваш должник свои финансовые проблемы с контрагентами перекладывает на вас;

• непросчитанные финансовые риски в сфере бизнеса. Действительно, никто при осуществлении предпринимательской деятельности не застрахован от финансовых рисков. Бизнесмены и предприниматели вынуждены рисковать, чтобы заработать прибыль и, например, погасить сопутствующие обязательства (зарплата сотрудников, аренда офиса и т. д.);

• неумеренное желание должника обладать максимальным количеством денег. На практике эта причина лидирующая, на мой взгляд. Это можно наблюдать в ситуации, когда компания-поставщик выполнила свои обязательства и поставила в срок товар своему покупателю, который приобретает статус должника по оплате. Должник реализует товар конечному потребителю, получает денежные средства в полном объеме и на этом этапе начинает говорить компании-поставщику, что денег нет и он не может расплатиться по долгам.

Проведенный в нашем центре анализ субъективных причин должников по невозврату долга позволяет сделать следующие выводы: около 10 % должников возвращают долг и при наступлении субъективных причин максимально мобилизуют все усилия, чтобы оплатить задолженность. Примерно 10 % должников не платят никогда, их стиль ведения бизнеса построен на этом. Оставшиеся примерно 80 % должников относятся к категории людей, которые возвращают долг только тогда, когда не могут этого избежать.

Как вы можете понять из приведенного анализа, чтобы вернуть задолженность, в большинстве случаев вам будет необходимо обратиться в суд за восстановлением ваших нарушенных прав и на основании вступившего в законную силу судебного акта производить принудительное взыскание долга.

Для этого важно обладать всей информацией о вашем конкретном должнике, чтобы вы могли выстроить стратегию взыскания долга в максимально короткие сроки. Нужно находить для должника стимулы возвращать задолженность и постепенно ими воздействовать на него.

Очень часто при работе с различными должниками мы замечаем, что они стараются прибегнуть к маскировке причины невозврата долга. Большинство недобросовестных должников уклоняются от погашения долга, а те причины, которые они приводят в обоснование, вызывают сомнения и являются неправдоподобными. Они маскируют свое нежелание возвращать долг, чтобы выглядеть в глазах кредитора добросовестным и надежным контрагентом. Но помните: добросовестный должник отличается тем, что он имеет намерение погасить долг и всегда сам предпринимает для этого активные действия.

Недобросовестные должники маскируют причины невозврата задолженности, чтобы получить еще большую отсрочку в оплате или скидку с существующей задолженности, а также чтобы как-то избежать погашения долга в полном объеме.

Поэтому при общении с должником вы должны пропускать его ответы через некий фильтр, который по своей сути является своеобразным детектором лжи. Ваша задача – понять, к какой категории должников он относится и являются его причины невозврата долга реальными или вымышленными.

С помощью каких вопросов это можно сделать? На самом деле все лежит на поверхности, и мы с вами давно об этом знали, но не анализировали результат. Вам необходимо при получении ответов применять основы психологии, которые нам заложили еще в детстве, когда родители безошибочно выявляли наши проступки. Вспомните себя: какие ощущения у вас были, какие вопросы и какие ответы помогали родителям отделить правду от неправды. Для примера, вот краткий отрывок разговора с должником.

– Я не могу заплатить, – говорит должник.

– По какой причине не можешь заплатить? – спрашивает кредитор.

– Со мной не рассчитались мои контрагенты!

– Кто конкретно с тобой не рассчитался, на сколько они просрочили оплату?

И т. д.

Если причины реальные, то ваш добросовестный должник всегда расскажет с подробностями, почему так произошло. Он предложит со своей стороны действия, которые позволят ему погасить долг.

Если же должник недобросовестный, соответственно, ответы будут уклончивыми и размытыми. Он будет пользоваться общими фразами, и вы сможете сделать вывод о том, что он маскирует истинные причины невозврата задолженности.

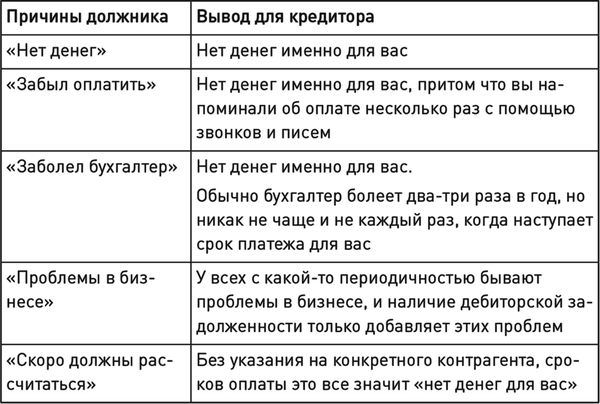

Ниже приведены наиболее распространенные причины неплатежей, которые встречались на практике.

Глава 12

Остерегайтесь нереальной дебиторской задолженности на торгах!

Как я уже упоминал, не вся дебиторская задолженность, которая реализовывается с помощью проведения торгов в процедуре банкротства, реальна для взыскания. Реальной дебиторской задолженности не более 10 % от всей массы, поэтому очень важно грамотно ее проанализировать перед покупкой.

Для начала стоит разобраться, почему дебиторская задолженность становится безнадежным долгом, то есть нереальной к взысканию, неликвидной?

Безнадежным долгом дебиторская задолженность может быть по разным причинам, например, если должник уже сам находится в процедуре банкротства или ликвидации либо если истек срок исковой давности для ее взыскания. По общему правилу срок исковой давности составляет три года со дня, когда права были нарушены.

Дебиторскую задолженность можно разделить на задолженность, право требования об оплате которой еще не наступило (нормальная), и задолженность, по которой добровольный срок оплаты уже прошел (просроченная).

Задолженность за отгруженные товары, работы, услуги, срок оплаты которых еще не наступил, но право собственности на товар, результат работ или услуг уже перешло к покупателю (либо поставщику, подрядчику, исполнителю), перечислен аванс за поставку товаров (выполнение работ), – это нормальная дебиторская задолженность, право требования по оплате которой еще не наступило.

Например, если дебиторская задолженность возникла на основании кредитного договора, то, как правило, на практике стороны всегда подписывают для него график платежей. Если срок для внесения платежа, предусмотренного данным графиком, не наступил, значит, право требования дебиторской задолженности также еще не наступило. Если вы наблюдаете, что срок для внесения платежа уже наступил, а сам платеж должником не совершен, то эта дебиторская задолженность становится просроченной.

Задолженность, по которой пропущены сроки оплаты в соответствии с предусмотренными условиями в договоре, – это просроченная дебиторская задолженность. Вот такая задолженность по истечении срока исковой давности переходит в категорию безнадежного долга (нереального к взысканию).

Безнадежный долг может образоваться вследствие:

• ликвидации должника;

• банкротства должника;

• истечения срока исковой давности;

• отсутствия по месту нахождения и отсутствия информации о наличии имущества.

Глава 13

Виды дебиторской задолженности. Анализ документов по дебиторской задолженности

Очень часто, когда мы анализируем дебиторскую задолженность, реализуемую на торгах в рамках процедуры банкротства, мы запрашиваем по ней документы у организатора торгов. Нередко организатор торгов отвечает, что каких-либо документов нет вообще либо есть только исполнительный лист на принудительное исполнение судебного акта.

Да, действительно, если дебиторская задолженность уже "просужена" и имеется исполнительный лист, то отсутствие первичных документов не так критично. Однако желательно, чтобы вы изучили все документы, которые подтверждают данную дебиторскую задолженность и ее размер.

Если у организатора торгов отсутствуют какие-либо документы, подтверждающие право требования данной дебиторской задолженности, то с такой задолженностью лучше не связываться. Скорее всего, она нереальная к взысканию.

13.1. Виды дебиторской задолженности

Дебиторская задолженность – это сумма долгов, причитающихся предприятию со стороны других предприятий, а также граждан, являющихся их должниками, в результате хозяйственных взаимоотношений. Гражданским законодательством предусмотрены различные виды договоров, такие как договор поставки, договор подряда, договор аренды, кредитный договор и т. д.

Рассмотрим кредитный договор. К кредитным относятся договоры, согласно которым одна сторона (кредитная организация) предоставляет другой стороне определенную денежную сумму на конкретный срок с оплатой процентов за пользование данными денежными средствами.

Для покупки дебиторской задолженности, возникшей из кредитного договора, необходимо проверить наличие следующих документов:

• заявления на получение кредита;

• документов на лицо, желавшее получить кредит (копии паспорта, контактных данных и т. д.);

• кредитной истории или выписки из лицевого счета должника – эти документы позволят определить платежную дисциплину заемщика;

• кредитного договора с заемщиком (дебитором) – изучаем условия договора, размер ежемесячных платежей, способы обеспечения обязательств и т. д.;

• графика платежей – проверяем платежную дисциплину должника за прошлый период, анализируем, вовремя ли им совершалась оплата по договору;

• договора поручения, договора залога (если есть);

• судебного акта о взыскании задолженности с заемщика – знакомимся с обстоятельствами дела, причинами неуплаты и т. д.;

• исполнительного листа на принудительное взыскание – проверяем его соответствие судебному акту, по которому взыскали долг;

• заявления о возбуждении исполнительного производства;

• постановления о возбуждении исполнительного производства;

• переписки со службой судебных приставов-исполнителей (запрос о ходе исполнительного производства);

• иных документов, имеющих отношение к данной дебиторской задолженности.

Очень важно перед принятием решения о покупке той или иной дебиторской задолженности запросить полный комплект документов для ознакомления. Из первичных документов вы сможете почерпнуть важную и полезную информацию о должнике, начиная от контактных данных и заканчивая условиями выплат за прошлый период.

Если дебиторская задолженность возникла на основании договора поставки, договора подряда или оказания услуг, то проверяем следующие документы:

• договор, на основании которого возникла дебиторская задолженность;

• акт выполненных работ (оказанных услуг), товарно-транспортные накладные, доверенность на представителя стороны, который получал товар или результат работ;

• платежные документы, подтверждающие расчеты между сторонами; О акт сверки взаимных расчетов между сторонами (если есть);

• судебный акт о взыскании задолженности с должника;

• исполнительный лист на принудительное взыскание;

• заявление о возбуждении исполнительного производства;

• постановление о возбуждении исполнительного производства;

• переписку со службой судебных приставов-исполнителей;

• иные документы, имеющие отношение к дебиторской задолженности.

Если у организатора торгов есть все первичные документы по дебиторской задолженности, но она еще не взыскана с помощью суда, помните, что ее взыскание в этом случае усложняется.

Во-первых, потребуется время для взыскания дебиторской задолженности в суде.

Во-вторых, это потребует судебных расходов, которые состоят из государственной пошлины, оплаты (при необходимости) экспертов и специалистов и т. д. При этом нет полной уверенности в положительном исходе дела, особенно если не все первичные документы есть на руках или они оформлены недолжным образом.

13.2. На что обратить внимание при анализе документов

Анализировать документы, подтверждающие дебиторскую задолженность, необходимо очень внимательно. Если организатор торгов выслал вам документы на электронную почту и у вас есть время с ними ознакомиться, это очень хорошо. Однако встречаются организаторы торгов, например Агентство по страхованию вкладов, которые отказываются высылать документы в электронном виде. В этом случае ознакомиться с документами вы можете лично, придя в офис к организатору торгов в заранее согласованные время и дату.

Если документы фотографировать не разрешают, например, в вышеупомянутом Агентстве по страхованию вкладов, то обязательно делайте себе подробные выписки о дебиторской задолженности. При анализе договора кредитования обязательно обращайте внимание на личные данные должника – фамилию, имя, отчество, дату рождения, место работы, ИНН и ОГРН организации, адрес и другие данные, чтобы потом можно было найти этого должника в открытой базе исполнительных производств Российской Федерации.

Обязательно изучайте договор залога или поручительства (при наличии), все сведения о предмете залога, согласованной стоимости и т. д., информацию о поручителе. Важно понять, что за имущество находится в залоге, в каком оно состоянии или насколько платежеспособен поручитель.

При изучении самого кредитного договора и всех дополнительных соглашений обращайте внимание, на каких условиях составлен договор, какой размер ежемесячных платежей предусмотрен, с какой целью между сторонами были подписаны дополнительные соглашения и т. д. Размер ежемесячного платежа должен быть интересен вам с точки зрения последующего получения ровно таких же платежей от должника. Обратите внимание на содержание условий в дополнительных соглашениях, потому что в них стороны могли изменить ежемесячные платежи с определенной даты, предмет залога, сумму задолженности и другие детали.

Кроме того, изучаем выписку с лицевого счета заемщика банка, или, другими словами, кредитную историю в данном кредитном учреждении. С помощью такой выписки мы можем проследить платежную дисциплину заемщика (вовремя ли он платил по кредиту, есть ли просрочки платежей), сравнить размер задолженности по выписке и с кредитным договором.

Важно убедиться, что мы имеем достаточно высокий шанс взыскать дебиторскую задолженность.

При прочтении кредитного договора также следует обратить внимание на условия договора о передаче права требования по задолженности от кредитной организации в пользу третьего лица. Наличие условия о согласии должника на переуступку права требования от кредитной организации третьим лицам благоприятно отразится на заключенном между вами договоре цессии (договор уступки права требования) и лишит должника желания оспорить этот договор в суде.

Если среди представленных на ознакомление документов есть исполнительный лист на принудительное исполнение судебного акта, то обращаем внимание на дату его выдачи. Срок для предъявления исполнительного листа в кредитное учреждение или в службу приставов-исполнителей составляет три года с даты его выдачи судом. Если этот срок истек, то дебиторскую задолженность необходимо отнести в категорию нереальной к взысканию.

При изучении исполнительного листа вы также можете запросить переписку со службой судебных приставов-исполнителей, если она имеется. Вы должны понять, предъявлялся данный исполнительный лист к исполнению или еще нет. Если исполнительный лист уже был предъявлен, то каков результат работы приставов-исполнителей. Если исполнительный лист не предъявлялся в службу судебных приставов-исполнителей, то необходимо выяснить причины.

На практике встречаются случаи, когда исполнительный лист предъявлялся и дебиторская задолженность уже частично погашена в процедуре конкурсного производства банкрота. Может ли новый кредитор рассчитывать на выплаченные должником денежные средства в счет погашения своей задолженности?

Предлагаю разобраться в этом вопросе. Прежде всего, вы приобретаете дебиторскую задолженность по договору уступки прав требования, в котором должно содержаться условие о том, что к вам переходят все права и обязанности по требованию оплаты задолженности в полном объеме. Например, если вы приобретаете дебиторскую задолженность на сумму 500 тысяч рублей, но за время конкурсного производства банкрота должник добросовестно производил перечисления по договору в счет погашения задолженности, то в таком случае определенная часть задолженности накапливается на счете банкрота.

После приобретения дебиторской задолженности с публичных торгов должника-банкрота добросовестные арбитражные управляющие перечисляют новому кредитору эту накопившуюся сумму с момента оценки дебиторской задолженности и до момента ее реализации вам. Так, например, поступает Агентство по страхованию вкладов.

Однако на практике, к сожалению, так делают далеко не все арбитражные управляющие, и после поступления каких-то платежей в счет погашения дебиторской задолженности они могут, к примеру, провести ее переоценку и уменьшить размер уступаемых прав требований к дебитору.

Глава 14

Анализ дебиторской задолженности и сбор информации о должнике

Анализ дебиторской задолженности и сбор информации о должнике являются одним из наиболее важных моментов при принятии решения о покупке дебиторской задолженности на публичных торгах.

Ниже приведены ссылки на различные полезные ресурсы государственных органов, с помощью которых вы можете получить ту или иную важную информацию о должнике для принятия обоснованного решения о покупке дебиторской задолженности.