Те же деяния, совершенные организованной группой или в особо крупном размере, наказываются штрафом в размере от 100 000 руб. до 300 000 руб. или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет либо лишением свободы на срок от двух до шести лет со штрафом в размере до 1 000 000 руб. или в размере заработной платы или иного дохода осужденного за период до пяти лет либо без такового;

– нарушение санитарно-эпидемиологических правил, повлекшее по неосторожности массовое заболевание или отравление людей, наказывается штрафом в размере до 80 000 руб. или в размере заработной платы или иного дохода осужденного за период до шести месяцев, либо лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет, либо обязательными работами на срок до 180 часов, либо исправительными работами на срок до одного года, либо ограничением свободы на срок до трех лет.

То же деяние, повлекшее по неосторожности смерть человека, наказывается обязательными работами на срок от 180 часов до 240 часов, либо исправительными работами на срок от шести месяцев до двух лет, либо ограничением свободы на срок до пяти лет, либо лишением свободы на тот же срок;

– производство, хранение или перевозка в целях сбыта либо сбыт товаров и продукции, выполнение работ или оказание услуг, не отвечающих требованиям безопасности жизни или здоровья потребителей, а равно неправомерные выдача или использование официального документа, удостоверяющего соответствие вышеуказанных товаров, работ или услуг требованиям безопасности, наказываются штрафом в размере до 300 000 руб. или в размере заработной платы или иного дохода осужденного за период до двух лет, либо ограничением свободы на срок до двух лет, либо лишением свободы на срок до двух лет.

Те же деяния, если они совершены группой лиц по предварительному сговору или организованной группой; совершены в отношении товаров, работ или услуг, предназначенных для детей в возрасте до шести лет; повлекли по неосторожности причинение тяжкого вреда здоровью либо смерть человека, наказываются штрафом в размере от 100 000 руб. до 500 000 руб. или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет, либо ограничением свободы на срок до трех лет, либо лишением свободы на срок до шести лет со штрафом в размере до 500 000 руб. или в размере заработной платы или иного дохода осужденного за период до трех лет либо без такового.

Вышеуказанные деяния, повлекшие по неосторожности смерть двух или более лиц, наказываются лишением свободы на срок от четырех до десяти лет.

Вынесение приговора по всем вышеуказанным статьям УК РФ находится исключительно в компетенции судебных органов. Однако, как уже отмечалось выше, проверяющие органы, в том числе налоговые органы, имеют право представлять в суд материалы, касающиеся подобных правонарушений.

I.3. Применение ККТ организациями, осуществляющими торговую деятельность

I.3.1. Применение ККТ при расчетах с населением

Кассовые аппараты являются одним из инструментов контроля со стороны государства за налично-денежным оборотом, своевременностью оприходования организациями наличной денежной выручки и соответственно полнотой уплаты налогов в бюджет.

Поэтому все юридические лица и индивидуальные предприниматели, осуществляющие свою деятельность без образования юридического лица, должны производить денежные расчеты с населением при осуществлении торговых операций или оказании услуг на территории Российской Федерации с обязательным применением ККТ .

Статьей 4 Закона о применении ККТ определено, что все кассовые аппараты, используемые для расчетов с населением, должны быть зарегистрированы в территориальных налоговых органах по месту нахождения организации. При этом действующим налоговым законодательством под местом нахождения организации понимается место его государственной регистрации, местом же нахождения физического лица – индивидуального предпринимателя считается место, где это физическое лицо постоянно или преимущественно проживает .

Порядок такой регистрации ККТ установлен приказом Госналогслужбы России от 22.06.1995 № ВГ-3-14/36 "Об утверждении Порядка регистрации контрольно-кассовых машин в налоговых органах" (в части, не противоречащей Закону о применении ККТ).

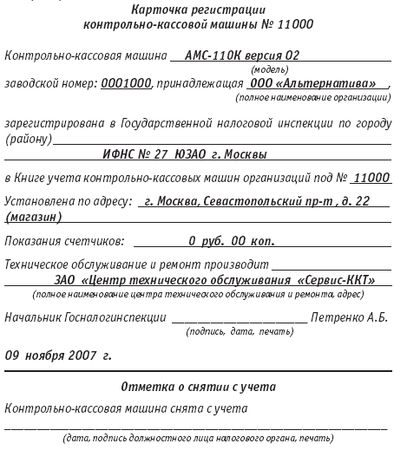

На каждую регистрируемую кассовую машину составляется отдельная регистрационная карточка , выдаваемая регистрирующим данный кассовый аппарат налоговым органом, в которой указывается фактический адрес торговой организации – владельца ККТ и подразделение организации, где будет установлен кассовый аппарат (магазин, павильон и т.д.). Образец заполнения такой карточки приведен ниже (см. пример).

Пример.

Для регистрации ККТ в налоговых органах организация должна представить в свою территориальную инспекцию ФНС России оригиналы следующих документов:

– заполненное заявление на регистрацию ККТ (бланк заявления и карточки регистрации ККТ выдаются в регистрирующем налоговом органе);

– карточки регистрации ККТ в двух экземплярах с заполненными реквизитами (кроме регистрационного номера), один из которых остается затем в налоговом органе, а второй отдается организации общепита;

– технический паспорт ККТ;

– паспорт версии ККТ;

– договор на техническое обслуживание ККТ в Центре технического обслуживания (ЦТО);

– журнал кассира-операциониста (форма № КМ-4);

– свидетельство о регистрации предприятия в регистрационной палате.

Все операции по регистрации, снятию с учета ККТ и иным вопросам, связанным с кассовыми аппаратами, принадлежащими организациям или индивидуальным предпринимателям, осуществляются специальными отделами территориальных налоговых инспекций.

Если по какой-либо причине организация передает ККТ из одного своего подразделения в другое (например, из одного магазина в другой), в регистрационную карточку должны быть внесены соответствующие изменения (новый фактический адрес местонахождения ККТ, наименование подразделения и т.д.).

Помимо традиционного перечня документов, необходимых для регистрации ККТ в налоговых органах, в настоящее время необходимо предъявлять еще и паспорт версии ККТ. Это связано с решением Государственной межведомственной экспертной комиссии по контрольно-кассовым машинам (ГМЭК) (протокол № 4/58-2000 от 11.10.2000) о запрещении применять с 1 января 2002 года кассовые аппараты, на которых фискальная память не соответствует эталонным образцам, разработанным лабораторией эталонных образцов (ЛЭО). Подтверждением такого соответствия является наличие у ККТ паспорта версии.

Бланк паспорта версии ККТ утвержден решением ГМЭК от 24.04.2001 (протокол № 2/61-2001) (доведено до налоговых органов письмом МНС России от 24.05.2001 № ВБ-6-16/418 "О решениях Государственной межведомственной экспертной комиссии по контрольно-кассовым машинам от 24 апреля 2001 года").

При оформлении паспорта в ЦТО он заполняется в двух экземплярах. Оригинал остается у владельца ККТ, а копия – у обслуживающей этот кассовый аппарат организации (ЦТО). Если организация – владелец кассового аппарата потеряет паспорт версии, она будет должна пройти заново освидетельствование ККТ.

В соответствии с Порядком оформления паспорта версии, утвержденного решением ГМЭК от 24.04.2001 (протокол № 2/61-2001), владельцы ККТ, не имеющей паспорта версии, могут получить этот документ в обслуживающем их кассовый аппарат ЦТО на основании:

– заключения по результатам проведения освидетельствования ККТ на ее соответствие эталонной версии, проводимого ЦТО;

– ведомости версий модели ККТ, представленной ЦТО генеральным поставщиком ККТ.

Если фискальная память ККТ соответствует эталонным образцам, ЦТО заполняет и выдает ее владельцу паспорт версии, а также делает отметку в техническом паспорте ККТ. Для проведения такого освидетельствования владельцу ККТ необходимо представить следующие документы:

– заявление в территориальную инспекцию ФНС России для вызова на освидетельствование представителя налогового органа для снятия фискального отчета (в произвольной форме или по образцу, установленному территориальной инспекцией ФНС России);

– акт по форме № КМ-2 "Акт о снятии показаний контрольных и суммирующих денежных счетчиков при сдаче (отправке) контрольно-кассовой машины в ремонт и при возвращении ее в организацию" (заполняется в порядке, аналогичном сдаче ККТ в ремонт и ее возвращении из ремонта, в трех экземплярах);

– выданную ранее карточку регистрации ККТ (для записи в нее информации о паспорте версии);

– технический паспорт ККТ (для проверки соответствующих записей).

Владельцы же ККТ, которые уже получили паспорт версии вместе с приобретенной у поставщиков ККТ, проводят ее освидетельствование в ЦТО в нефискальном режиме. В этих целях они должны представить в ЦТО только оригинал и копию самого паспорта версии и технический паспорт ККТ (для проверки соответствующих записей и проставления в нем отметки о соответствии фискальной памяти аппарата эталонным образцам).

Обобщая вышеприведенное, следует отметить, что если организация приобрела (либо получила иным способом, например, в качестве взноса в уставный капитал) ККТ, то для ее ввода в эксплуатацию (и соответственно применения для расчетов с населением) она должна произвести следующие действия:

– заключить договор на ее обслуживание с ЦТО;

– пройти нефискальное освидетельствование ККТ в ЦТО (а при отсутствии паспорта версии – получить его в установленном порядке в обслуживающем данный кассовый аппарат ЦТО);

– привести ККТ и необходимые документы (см. перечень выше) в территориальную инспекцию ФНС России по месту регистрации организации. После этого организации – владельцу кассового аппарата назначат время освидетельствования ККТ в налоговом органе и сообщат сроки готовности регистрационных документов;

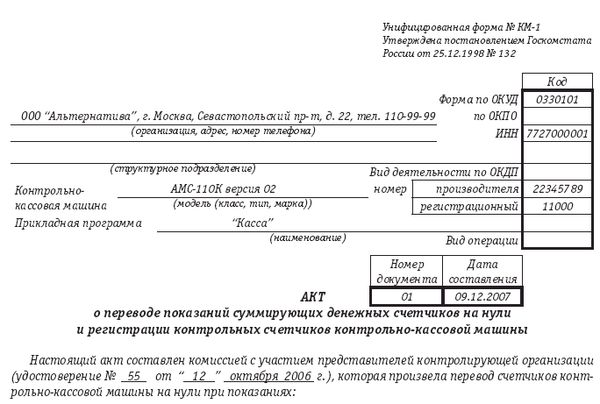

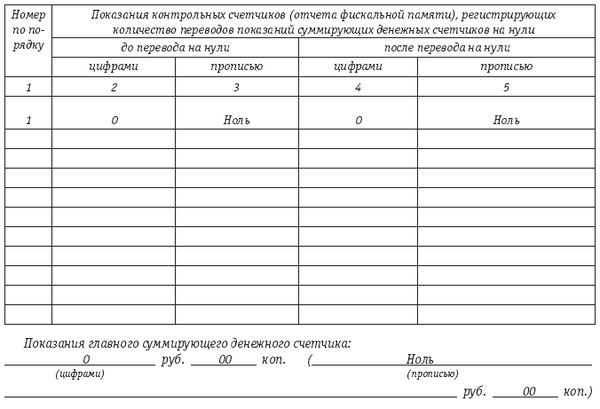

– налоговый инспектор должен в установленное время в присутствии представителей владельца ККТ и ЦТО снять показания счетчиков машины и при необходимости распечатать фискальный отчет , а также поставить новый пароль от проникновения в фискальную память ККТ. На основании данной операции заполняется акт о переводе показаний суммирующих денежных счетчиков на нули и регистрации контрольных счетчиков контрольно-кассовой машины (форма № КМ-1), подписываемый представителями налогового органа, ЦТО и комиссии, назначенной руководителем организации – владельца ККТ;

– в установленный налоговым органом срок владелец ККТ должен получить свой экземпляр карточки регистрации ККТ с присвоенным ей регистрационным номером.

Только после этого приобретенная ККТ может быть введена в эксплуатацию, то есть может быть использована для расчетов с населением за реализованные товары.

При этом для расчетов с населением разрешено применять не все кассовые аппараты, а только определенные виды и модели ККТ, приведенные в письме Госналогслужбы России от 05.02.1998 № ВК-6-16/84 (приложение 1 "Классификатор контрольно-кассовых машин, используемых на территории Российской Федерации", приложение 2 "Перечень моделей контрольно-кассовых машин, включенных в Государственный реестр контрольно-кассовых машин").

Перечень моделей ККТ, включенных в Государственный реестр контрольно-кассовых машин, постоянно изменяется и дополняется в соответствии с решениями (протоколами) ГМЭК, о чем своевременно уведомляется письмами налоговых органов.

Кроме того, каждый кассовый аппарат должен иметь заводской номер (на специальной маркировочной табличке), который в обязательном порядке указывается во всех документах, относящихся к данной ККТ (кассовом чеке, унифицированных формах по учету операций на ККТ, техническом паспорте, паспорте версии и т.д.).

Помимо этого, каждая модель ККТ должна быть снабжена средствами визуального контроля (голограммами). Процедура получения и применения таких голограмм установлена Порядком использования средств визуального контроля на контрольно-кассовых машинах, утвержденным решением ГМЭК от 05.11.1996, протокол № 6/31-96, и доведен до налоговых органов письмом Госналогслужбы России от 15.01.1997 № ВК-6-16/49 "О средствах визуального контроля на контрольно-кассовых машинах" (с последующими изменениями).

I.3.2. Документы, применяемые при расчетах с использованием ККТ

В соответствии с п. 1 ст. 9 Федерального закона от 21.11.1996 № 129-ФЗ "О бухгалтерском учете" (с последующими изменениями) (далее – Закон о бухгалтерском учете) все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Причем такие документы принимаются к учету только в том случае, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации . Первичные документы, связанные с учетом денежных расчетов с населением при осуществлении торговых операций с применением ККТ, утверждены постановлением Госкомстата России от 25.12.1998 № 132 "Об утверждении унифицированных форм первичной учетной документации по учету торговых операций" (далее – Постановление Госкомстата России № 132) (формы № КМ-1, КМ-2, КМ-3, КМ-4 и т.д.).

Оприходование в учете приобретенных у поставщиков (либо полученных иным способом) ККТ осуществляется на основании приемо-сдаточных документов (акта, накладной и т.д.) в установленном порядке.

Однако для того чтобы ввести ККТ в эксплуатацию, необходимо оформить еще ряд документов.

Так, новая ККТ должна быть зарегистрирована в налоговом органе.

Для этого согласно Постановлению Госкомстата России № 132 при вводе ККТ в эксплуатацию организация должна оформлять акт о переводе показаний суммирующих денежных счетчиков на нули и регистрации контрольных счетчиков контрольно-кассовой машины (форма № КМ-1). Данный документ применяется также для оформления перевода показаний суммирующих денежных счетчиков и регистрации контрольных счетчиков (отчета фискальной памяти) до и после их перевода на нули.

Данный акт оформляется в двух экземплярах и подписывается членами комиссии, в которую помимо сотрудников торговой организации (администрации, бухгалтерии, кассира и т.д.) должны входить представитель контролирующей организации (налоговый инспектор) и представитель организации, осуществляющей гарантийное и техническое обслуживание ККТ (механик ЦТО). При вводе в эксплуатацию электронных контрольнорегистрирующих машин и кассовых терминалов (модулей) должен также присутствовать программист-электронщик.

Акт по форме № КМ-1 фиксирует показания следующих счетчиков: контрольных счетчиков (отчета фискальной памяти), регистрирующих количество переводов показаний суммирующих счетчиков на нули: главного суммирующего счетчика, секционных суммирующих денежных счетчиков.

Один экземпляр акта передается в организацию, обслуживающую ККТ (ЦТО), второй – остается в торговой организации. При необходимости составляется третий экземпляр для налогового органа.

Форма № КМ-1 заполняется следующим образом (см. пример).

После получения организацией одного экземпляра акта по форме № КМ-1 и карточки регистрации ККТ с ее регистрационным номером кассовый аппарат может быть введен в эксплуатацию.

Отражение этой операции в бухгалтерском учете также оформляется унифицированным первичным документом.

В этой связи читателям следует иметь в виду, что согласно Положению по бухгалтерскому учету "Учет основных средств" ПБУ 6/01, утвержденному приказом Минфина России от 30.03.2001 № 26н, практически вся вновь приобретенная (полученная) ККТ подпадает под категорию основных средств (п. 4 ПБУ 6/01). Таким образом, документом, необходимым бухгалтерии организации для отражения операции ввода в эксплуатацию ККТ, является акт о приеме-передаче объекта основных средств (кроме зданий, сооружений) (форма № ОС-1), утвержденный постановлением Госкомстата России от 30.10.1997 № 71а "Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты, основных средств и нематериальных активов, материалов, малоценных и быстроизнашивающихся предметов, работ в капитальном строительстве" (с последующими изменениями), который составляется в одном экземпляре на каждый отдельный объект членами приемочной комиссии, назначенной распоряжением (приказом) руководителя организации.

Пример.