В 2004 г. "Копейка", "Перекрёсток" и "Лента" создали новый закупочный союз с целью добиться от производителей перехода на прямые поставки товаров, без участия оптового звена. К поставщикам применялись жёсткие меры: если компромисс не достигался, закупки либо прекращались вовсе, либо сокращались их объём и ассортимент, уменьшалась торговая площадь, отведённая под товары "упрямцев", убирались рекламные материалы. Выигрыш от действий этого союза составлял от 5 до 15 % розничной цены [Матвеева 2004]. В 2005 г. о закупочном альянсе в целях снижения цен поставщиков на 5 % договорились "Седьмой континент" и "Виктория".

Подобные примеры не ограничиваются сектором продовольственных товаров. Так, российский продавец бытовой техники и электроники "Техносила" и украинская сеть "Фокстрот" тоже создали закупочный альянс с целью снижения стоимости поставляемого товара на 2–3 % и проведения совместных переговоров с поставщиками. Стороны также договорились о совместных производственных заказах в Китае товаров под собственными торговыми марками - "Techno" и "Wellton" ("Техносила"), "Bravis" и "Delfa" ("Фокстрот").

Пример лидеров рынка оказался заразительным и для более мелких игроков. В 2007 г. Союз малых сетей России (СМСР) создал свой собственный закупочный альянс, объединив 28 некрупных региональных ритейлеров, и учредил ЗАО "Торгово-закупочная система ТЗС". Таким образом, можно утверждать, что практика заключения между конкурентами формальных соглашений получила относительное распространение.

Факторы формирования социальных связей между конкурентами

Завершив рассмотрение форм социальных связей как таковых, мы переходим к анализу основных объясняющих факторов, среди которых остановимся на уровне конкуренции в данном организационном поле, рыночной власти контрагентов по обмену, плотности рыночной ниши, месте фирмы в цепи поставок, её секторальной и региональной принадлежности.

Конкуренция стимулирует взаимное наблюдение

Выдвигая предположение о том, что развитие социальных связей должно быть обусловлено уровнем конкуренции в данном сегменте рынка (гипотеза Н6.3), мы исходили из того, что возрастающий уровень конкуренции волей-неволей побуждает участников рынка координировать действия, чтобы защитить и сохранить свои рыночные ниши.

Напомним, что в данной части работы мы измеряем уровень конкуренции с помощью двух параметров - общей оценки этого уровня и направления изменений уровня конкуренции за последние два-три года.

Полученные нами результаты показывают, что действительно уровень конкуренции положительно связан с вероятностью осуществления взаимного наблюдения за действиями конкурентов и количеством используемых форм социальной координации (р ‹ 0,01). Этот вывод верен как для продовольственного сектора, так и (в случае с взаимными наблюдениями) для сектора электронных товаров (р ‹ 0,05). Если же взять отдельно поставщиков и ритейлеров, то воздействие уровня конкуренции ограничивается в обоих случаях простейшей формой социальной координации, связанной с мониторингом действий конкурентов, и на более сильные формы связей уже не распространяется.

Оценка изменений уровня конкуренции за последний период не обнаруживает значимого воздействия на установление социальных связей. Большинство респондентов (81 %) указывают на то, что уровень конкуренции за последние два-три года возрос, и этот параметр не имеет дифференцирующего влияния.

Таким образом, мы вправе заключить, что оцениваемый участниками рынка уровень конкуренции является важным фактором, влияющим на установление социальных связей, но оказывает свое воздействие лишь на их наиболее слабую форму, выражающуюся в наблюдениях за действиями конкурентов.

Рыночная власть как наиболее влиятельный фактор

Следующая пара независимых переменных связана со способностью той или иной фирмы заключать договоры поставок и демонстрировать силу своих договорных позиций при установлении контрактных отношений. В соответствии с гипотезой Н6.4 предполагалось, что распространение и усиление социальных связей должно отрицательно соотноситься с договорной способностью фирмы в рыночном обмене. Мы исходили из того, что чем сильнее давление рынка на его участников, тем больше у них стимулов для координирования своих действий с действиями конкурентов. Добавим, что в исследованиях, посвященных вертикальным сетевым связям, влияние власти, понимаемой как степень ресурсной зависимости от партнёров по обмену, имеет амбивалентный характер [Бейкер, Фолкнер, Фишер 2007].

Предложенный нами первый индикатор рыночной власти фирмы характеризуется тем, насколько трудно ей заключить договор о поставке товаров с относительно крупным партнёром. Этот показатель демонстрирует наличие и уровень асимметрии властных отношений на рынке. Эмпирически, по нашим данным, он положительно и на высоком уровне значимости коррелирует практически со всеми зависимыми переменными, с помощью которых мы оцениваем степень распространения и интенсивность социальной координации. Исключение составляет лишь заключение формальных соглашений с конкурентами, где такой связи не обнаружено. Всё это означает, что чем сложнее заключение договора поставок, тем больше вероятность того, что конкуренты прибегнут к тем или иным формам социальной координации и кооперации. Возрастают в этом случае и множественность форм социальных связей, и их интенсивность (р ‹ 0,01). Добавим, что подобное наблюдение характерно как для отечественных, так и для иностранных компаний. Все основные показатели (распространённость социальных связей, число используемых форм и интенсивность устанавливаемых связей) также находятся в прямой зависимости с уровнем сложности заключения договоров поставки применительно к группе ритейлеров, но на поведение группы поставщиков этот показатель видимого влияния не оказывает.

Второй индикатор рыночной власти фирмы, связанный с договорной способностью сторон в рыночном обмене, измеряется возможностью крупных партнёров по обмену в одностороннем порядке диктовать данной фирме его условия. Выяснилось, что этот параметр рыночной власти также положительно и на высоком уровне значимости связан практически со всеми зависимыми переменными, измеряющими уровень и характер социальных связей. Это означает, что чем слабее переговорная власть данной фирмы (и соответственно, чем сильнее её контрагенты), тем больше у неё стимулов координировать свои действия с конкурирующими сторонами. Данное утверждение распространяется буквально на все зависимые переменные - на каждую из четырёх форм социальных связей (р ‹ 0,05), на общее число используемых форм и на интенсивность устанавливаемых социальных связей (р ‹ 0,01). Однако в противовес показателю уровня сложности заключения договоров поставки уровень договорной способности фирм более значим для группы поставщиков: ослабление договорной способности вынуждает их активизировать деятельность в части наблюдения за своими конкурентами и повышает число используемых форм социальных связей на рынке.

Таким образом, за немногими исключениями, параметры рыночной власти, выражающие асимметричность отношений между участниками рынка в единой цепи поставок, оказываются факторами наибольшего воздействия на социальную координацию: чем меньше рыночной власти, тем больше стремление к координации.

Размер компании почти не имеет значения

Предлагая гипотезу Н6.5, мы ожидали выявить отрицательную зависимость между развитием социальных связей и размером компаний, а также числом прямых конкурентов данной компании, характеризующим плотность занимаемой ею рыночной ниши. Напомним, это связано с тем, что малые предприятия, как правило, в целях выживания среди множества других аналогичных структур должны в большей степени полагаться на внешнюю поддержку со стороны себе подобных.

Впрочем, оказалось, что наше предположение не получило явного эмпирического подтверждения. За некоторыми немногочисленными исключениями мы не обнаружили сколь-либо множественных значимых связей между размером фирмы и уровнем социальной координации её действий. Среди исключений следует упомянуть то, что более крупные по размеру фирмы, напротив, чаще осуществляют мониторинг действий своих конкурентов и обмениваются с ними деловой информацией (р ‹ 0,05); это особенно характерно для группы поставщиков (р ‹ 0,01). А в случае менеджеров в ритейле, судя по полученным ответам, размер компании не оказывает никакого существенного влияния на развитие социальных связей.

Что же касается числа прямых конкурентов, то данный показатель находится в обратной зависимости от размера фирмы (у крупных компаний конкурентов, естественно, меньше), но не оказывает прямого воздействия на распространённость и интенсивность социальных связей.

В целом мы вынуждены признать, что гипотеза Н6.5 при парном пересечении признаков не нашла своего подтверждения: степень активности малых и средних фирм в области социальной координации и кооперации действий не слишком отличается от степени активности более крупных компаний.

Поставщики более активны в установлении социальных связей

Несомненно, важная характеристика рыночных позиций фирмы - её место в цепи поставок. Формулируя гипотезу Н6.6, мы предположили, что поставщики должны более активно развивать социальные связи с конкурентами, чем ритейлеры. Это предположение основано на том, что в отношениях с розничными сетями поставщики сегодня находятся в большей ресурсной зависимости [Baker 1990]. И направленная против них властная асимметрия побуждает их в большей степени прибегать к установлению социальных связей. Полученные данные подтвердили наше предположение. Действительно, отличие поставщиков от ритейлеров коррелирует на высоком уровне значимости с наличием всех основных форм социальных связей в отдельности, числом используемых типов социальных связей и их интенсивностью (р ‹ 0,01). Единственным исключением можно считать отсутствие значимой зависимости между позицией поставщика или ритейлера и заключением формальных соглашений с конкурентами. Не обнаруживается и значимой связи между местом фирмы в цепи поставок с её членством в деловых ассоциациях. Этим подтверждается сделанный нами ранее вывод о том, что формальное членство в ассоциации само по себе не слишком информативно, если мы имеем дело с установлением межфирменных сетевых связей.

Для объяснения выявленной зависимости между статусом поставщика (в отличие от статуса ритейлера) и формированием межфирменной координации могут использоваться две дополняющие друг друга интерпретации. Первая из них уже предлагалась при формулировании гипотезы Н6.6: в настоящее время поставщики обладают меньшей договорной способностью в цепях поставок, регулируемых покупателями (то есть ритейлерами) [Gereffi 1994; Радаев 2007а]. Таким образом, чтобы выжить и сохранить своё присутствие на рынке, поставщики вынуждены компенсировать дефицит рыночной власти более интенсивными усилиями по сбору деловой информации, построению неформальных связей и формальных союзов со своими конкурентами.

Не отвергая данного объяснения, мы, тем не менее, хотели бы привлечь внимание к специфическому институциональному и политическому контексту, в который был погружён российский рынок в период проведения опроса. Дело в том, что наше обследование проходило как раз тогда, когда значительно активизировалась деятельность Федеральной антимонопольной службы и Министерства сельского хозяйства Российской Федерации в отношении вопросов регулирования розничной торговли. В 2007 г. эти ведомства развернули интенсивную кампанию в политических кулуарах и средствах массовой информации против ведущих розничных сетей, обвиняя их в доминировании на рынке и предъявлении чрезмерных требований к поставщикам. С этим связана и вторая возможная интерпретация различий в декларируемом уровне активности ритейлеров и поставщиков в отношении установления и интенсивности социальных связей. В сложившемся политическом контексте менеджеры розничных сетей, сознательно или неосознанно защищаясь против прозвучавших обвинений, зачастую не признаются в существовании межфирменных связей с конкурентами, поскольку наличие таких связей, будь то соглашения или даже согласованные действия, может трактоваться как сговор в соответствии с действующим антимонопольным законодательством. В связи с этим вполне вероятно, что по крайней мере часть опрошенных менеджеров воздержались от позитивных ответов на вопрос о наличии координированных действий на рынке. В некоторой степени это подтверждается и тем, что затруднились с ответом на соответствующие вопросы 24 % ритейлеров и лишь 16 % поставщиков.

Что же касается последних, то мы полагаем, что в данном контексте у них не было очевидных причин скрывать свою активность в построении социальных связей. Поэтому в сложившихся условиях их оценку ситуации можно считать более надёжной. И имеет смысл проанализировать данные отдельно по 210 поставщикам, сравнивая их с данными, полученными от 192 ритейлеров.

В результате такого анализа выяснилось следующее: три четверти опрошенных поставщиков (77 %) осуществляют систематический мониторинг действий своих конкурентов; 41 % указали на свою вовлечённость в обмен деловой информацией с конкурентами; более четверти (27 %) кооперируются с представителями конкурирующих фирм на неформальной основе; наконец, 14 % поставщиков имеют те или иные формальные соглашения с конкурентами (см. рис. 6.5). Добавим к этому, что 13 % поставщиков заявили о членстве своих компаний в деловых ассоциациях. Заметим, что все указанные показатели превышают те, что приводились нами ранее по выборке в целом.

Соответственно вовлечённость ритейлеров в различные типы социальных связей заметно ниже средних показателей по всей выборке. Взаимное наблюдение практикуют 68 % опрошенных; только каждый пятый менеджер в ритейле (20 %) признал, что обменивается деловой информацией со своими конкурентами. Что же касается неформальных договоренностей и формальных соглашений, то и они устанавливаются заметно меньшим числом ритейлеров (по 9 % в каждой группе). Сравнительные данные по поставщикам и ритейлерам приводятся на рис. 6.5.

Рис. 6.5. Формы социальных связей, используемых поставщиками и ритейлерами (N = 210 и 192)

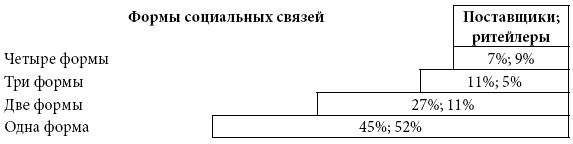

Индекс множественности социальных связей, рассчитываемый как число используемых форм таких связей, также обнаруживает статистически значимые различия между поставщиками и ритейлерами (см. рис. 6.6).

Рис. 6.6. Количество форм социальных связей, используемых поставщиками и ритейлерами (N = 210 и 192)

Мы видим, что 45 % опрошенных менеджеров-поставщиков используют одну форму социальных связей и столько же прибегают к двум и более формам. У ритейлеров эти показатели выглядят иначе (52 и 25 % соответственно). Следует добавить, что на стороне поставщиков лишь 11 % представляют себя в качестве субъектов атомизированных действий, в то время как на стороне ритейлеров таковых значительно больше - 23 %.

Когда же речь заходит о способах сбора деловой информации, то в нашем распоряжении оказываются данные по 228 поставщикам и 214 ритейлерам, чей ответ был определённым (позитивным или негативным). И вновь поставщики выглядят заметно активнее. Большинство из них (81 %) собирают данные о своих конкурентах, практикуя кабинетные (61 %) и полевые (65 %) исследования; к использованию личных и институциональных связей с партнёрами или конкурентами для обмена деловой информацией прибегают две трети (65 %). При этом 51 % поставщиков получает информацию от своих партнёров (ритейлеров); 39 % собирают её, прибегнув к неформальным связям с конкурентами, а 11 % используют для этого разного рода формальные соглашения с конкурентами.

Что касается ритейлеров, то степень их вовлечённости в сбор деловой информации по всем параметрам заметно ниже: 69 % получают деловую информацию из открытых рыночных источников, включая кабинетные (50 %) и полевые исследования (53 %); сетевые связи использует примерно половина менеджеров (49 %), среди них 39 % получают данные от своих партнёров (поставщиков); 16 % обращаются к представителям конкурентов на неформальной основе и 8 % обретают информацию, прибегнув к формальным соглашениям с конкурентами (см. рис. 6.7).

По два канала получения деловой информации и более используют две трети поставщиков (66 %) и лишь половина ритейлеров (48 %). Что же касается участников рынка, которые, по их заявлениям, не собирают данные о своих конкурентах, то они составляют лишь 9 % поставщиков и более значительную группу ритейлеров - 17 %.

Заметим также, что значимые различия в пользу поставщиков наблюдаются в каждом из двух обследованных секторов рынка - торговле продовольственными товарами и бытовой техникой и электроникой.