в) сделки немедленного исполнения, расчеты по которым производят сразу после их заключения.

28. По времени исполнения различают сделки:

а) кассовые и срочные;

б) твердые и условные;

в) опционные и фьючерсные.

29. Сделки немедленного исполнения, расчеты по которым производят сразу после их заключения, – это:

а) твердые сделки;

б) условные сделки;

в) кассовые сделки.

30. Сделки, которые имеют фиксированные сроки расчета, заключения и установления цены, – это:

а) твердые сделки;

б) условные сделки;

в) срочные сделки.

31. Основные формы организации торгов – это:

а) простой и двойной биржевой аукцион;

б) двойной аукцион;

в) аукционная форма.

32. Аукционы характеризуются следующими признаками:

а) публичными гласными торгами; открытым соревнованием покупателей и продавцов в назначении ценовых и других условий сделок по ценным бумагам; наличием механизма сопоставления заявок и предложений о продаже и установления таких заявок и предложений, которые взаимно удовлетворяют друг другу и могут служить основанием для заключения сделок;

б) публичными гласными торгами; технические возможности электронной системы торгов позволяют осуществлять ежедневно сделки, включающие несколько миллионов акций, и при расширении рынка – увеличить свою мощность значительно проще и дешевле;

в) возможностью оператору рынка работать с индивидуальным инвестором; наличием механизма сопоставления заявок и предложений о продаже и установления таких заявок и предложений, которые взаимно удовлетворяют друг другу и могут служить основанием для заключения сделок.

33. Простой аукцион бывает:

а) онкольный и непрерывный аукцион;

б) английский, голландский и заочный;

в) онкольный и заочный.

34. Двойные аукционы подразделяются на:

а) онкольный и непрерывный аукцион;

б) английский, голландский и заочный;

в) онкольный и заочный.

35. Какие формы осуществления торгов – основные?

а) агентская биржевая торговля по доверенности;

б) самостоятельные биржевые операции (дилерство);

в) агентская биржевая торговля по доверенности (брокераж, маклерство) и самостоятельные биржевые операции (дилерство), а также комплексное обслуживание покупателей и продавцов.

36. Какие виды аукционов вы знаете?

а) простой и двойной аукцион;

б) двойной и тройной аукцион;

в) простой и тройной аукцион.

37. Конъюнктура рынка – это:

а) соотношение между спросом и предложением на ценные бумаги, колеблющееся под влиянием различных экономических и политических факторов;

б) совокупность ценных бумаг, обращающихся на рынке;

в) совокупность эмитентов и инвесторов.

38. Характеристика стихийного биржевого рынка определяется:

а) отсутствием листинга;

б) участием непрофессионалов;

в) множеством трейдеров.

39. "Быки" играют на повышение, так как рассчитывают, что:

а) дивиденды возрастут;

б) курс акций повысится;

в) курс акций понизится.

40. Те, кто играет на понижение, получают прибыль за счет того, что:

а) акции, которые они продали бы без покрытия, упали бы в цене;

б) увеличилась ставка процента;

в) возросли дивиденды.

Тест 2. Исключение несоответствия

1. Биржа выполняет следующие функции:

а) выпуск депозитарных расписок;

б) организация биржевых торгов;

в) мобилизация временно свободных денежных средств;

г) стабилизация денежного обращения;

д) разработка биржевых контрактов;

е) функция хеджирования (страхования) участников биржевой торговли от неблагоприятных для них колебаний цен;

ж) выпуск депозитных сертификатов;

з) информационная функция.

2. Организация биржевых торгов включает в себя:

а) предоставление места для рынка;

б) обеспечение технического доступа к биржевым торгам;

в) обеспечение гласности, открытости биржевых торгов;

г) ведение реестра владельцев ценных бумаг;

д) разработку правил биржевой торговли;

е) обеспечение гарантий исполнения сделок, заключенных в биржевом зале;

ж) создание механизма для разрешения споров, возникающих по заключенным биржевым сделкам в ходе биржевых торгов (биржевой арбитраж);

з) разработку квалификационных требований для участников торгов.

3. Участники торгов на фондовой бирже – это:

а) члены биржи;

б) дилеры;

в) брокеры;

г) акционерные общества – эмитенты;

д) доверительный управляющий;

е) депозитарий;

ж) клиринговая организация;

з) реестродержатель.

4. Фондовая биржа обязана утвердить и раскрыть следующую информацию любому заинтересованному лицу:

а) правила допуска участника рынка ценных бумаг к торгам;

б) правила листинга/делистинга ценных бумаг и/или допуска ценных бумаг к торгам без прохождения процедуры листинга;

в) правила проведения торгов на фондовой бирже;

г) информацию о выплате дивидендов по акциям;

д) расписание предоставления услуг организатором торговли на рынке ценных бумаг;

е) регламент внесения изменений и дополнений в вышеперечисленные позиции;

ж) список ценных бумаг, допущенных к торгам;

з) информацию о выплате процентов по ценным бумагам.

5. Процедура листинга включает следующие этапы:

а) предварительный;

б) делистинг;

в) экспертиза;

г) поддержание листинга;

д) выпуск ценных бумаг;

е) соглашение о листинге;

ж) регистрация выпуска ценных бумаг;

з) изготовление сертификатов ценных бумаг.

6. Требования, предъявляемые к ценным бумагам для прохождения листинга:

а) ценные бумаги должны быть выпущены и зарегистрированы в соответствии с требованиями законодательства РФ и иными нормативными документами;

б) отчет об итогах выпуска ценных бумаг должен быть зарегистрирован в установленном порядке;

в) ценные бумаги должны быть свободно обращаемыми;

г) ценные бумаги должны быть только эмиссионными;

д) наличие в торговой системе на постоянной основе котировок не менее двух маркет-мейкеров;

е) для акционерных обществ: во владении заинтересованных лиц должно находиться не более 60% голосующих акций акционерного общества;

ж) эмитенты ценных бумаг принимают обязательство по соблюдению установленных законами и биржей требований по раскрытию информации в определенном порядке и объеме;

з) ценные бумаги должны быть долговыми.

7. Компания-эмитент, подписавшая соглашение о листинге, обязана передавать бирже следующую информацию:

а) годовые и промежуточные отчеты;

б) сведения о трансфер-агенте и регистраторе компании;

в) сведения о дивидендах и иных распределяемых доходах;

г) планы выпуска акций и других ценных бумаг;

д) сведения об оплате сбора за листинг;

е) сведения о предстоящих материальных изменениях в делах компании (изменения в характере бизнеса, в составе совета директоров и высшего управления, в акционерной собственности).

8. Делистинг может осуществляться в случае:

а) заявления участника торговли;

б) принятия регулирующим органом решения о признании выпуска ценных бумаг несостоявшимся;

в) вступления в силу решения суда о недействительности выпуска ценных бумаг;

г) невыплаты дивидендов;

д) ликвидации эмитента ценных бумаг;

е) невыполнения заявителем соглашения о листинге;

ж) несоответствия показателей деятельности эмитента установленным требованиям для включения в котировальный лист.

9. В котировальном листе указываются:

а) наименование эмитента;

б) номинал ценной бумаги;

в) цены покупателя, продавца, закрытия;

г) объем продаж;

д) величина сбора за листинг;

ж) дата последней сделки;

з) дивиденд;

и) изменение цены сделки в абсолютном и относительном выражении.

10. Отличительным признаком биржевых сделок является то, что они:

а) осуществляются на специальных торговых площадках;

б) проводятся регулярно;

в) совершаются профессиональными участниками рынка ценных бумаг;

г) осуществляются через посредничество расчетно-клиринговой палаты, обслуживающей биржу;

д) не стандартизированы по срокам, месту, порядку и способу исполнения сделки;

е) совершаются с учетом качества ценных бумаг;

ж) заключаются в простой письменной форме путем обмена документами, как документарного, так и электронного;

з) вступают в силу только после их регистрации биржей.

11. Процесс заключения биржевой сделки включает в себя:

а) введение заявок в систему биржевой торговли;

б) листинг;

в) заключение сделки;

г) сверку параметров сделки;

д) клиринг;

е) делистинг;

ж) исполнение сделки, т. е. осуществление денежного платежа и встречной передачи ценных бумаг;

з) котировку.

12. В заявке на биржевую операцию необходимо указать:

а) точное наименование товара;

б) род сделки (купля, продажа);

в) метод установления цены;

г) количество предлагаемых к сделке ценных бумаг;

д) цену, по которой должна быть проведена сделка;

е) срок сделки (на сегодня, до конца недели или месяца);

ж) вид сделки.

13. Электронные торги имеют ряд преимуществ перед публичной торговлей, таких как:

а) ликвидность фондового рынка;

б) технические возможности электронной системы торгов, которые позволяют осуществлять ежедневно сделки, включающие несколько миллионов акций, и при расширении рынка – увеличить свою мощность значительно проще и дешевле;

в) сложность осуществления сделок;

г) возможность оператору рынка работать с индивидуальным инвестором;

д) качество рынка, которое определяется как качеством допущенных к торгам ценных бумаг, так и работы его участников.

14. Вид стандартного контракта на биржевом рынке ценных бумаг – это:

а) депозитарная расписка;

б) сделка "спот";

в) опционный контракт на продажу;

г) процентный фьючерсный контракт;

д) форвардный контракт;

е) индексный фьючерсный контракт;

ж) валютный фьючерсный контракт;

з) опционный контракт на покупку.

Тест 3. Поиск альтернативы

Ответьте "Да" или "Нет".

1. Биржевая сессия – это установленный законом или распорядком работы биржи период, в течение которого участники биржевых торгов имеют право заключать сделки?

2. Фондовая биржа может быть зарегистрирована как акционерное общество?

3. Порядок вступления в члены фондовой биржи, выхода и исключения из ее членов определяется фондовой биржей самостоятельно на основании ее внутренних документов?

4. Фондовая биржа вправе устанавливать количественные ограничения числа ее членов самостоятельно?

5. Фондовая биржа организует торговлю только между своими членами?

6. Простые биржевые сделки – это сделки, связанные с взаимной передачей прав и обязанностей в отношении реального товара?

7. Определение фьючерсного контракта дано в Законе РФ "О рынке ценных бумаг"?

8. Сделки, связанные с взаимной передачей прав и обязанностей в отношении реального товара с отсроченным сроком его поставки, – это форвардные сделки?

9. Соглашение о листинге определяет обязанности заявителя и биржи?

10. Делистинг – это исключение ценных бумаг из котировального списка?

11. Котировка ценной бумаги – это механизм выявления цены, ее фиксация в течение рабочего дня работы биржи и публикация в биржевых бюллетенях?

12. Листинг – это допуск ценных бумаг к торгам на бирже после проверки финансового положения их эмитентов?

13. Опционный контракт в гражданском обороте считается более ликвидной ценной бумагой, чем фьючерсный контракт?

14. Причиной осуществления делистинга может быть ликвидация эмитента ценных бумаг?

15. Все ли ценные бумаги, допущенные к торгам, котируются?

16. К биржевым сделкам могут быть отнесены сделки, заключенные между участниками биржевой торговли, с допущенными на биржу ценностями, совершаемые в биржевом помещении в установленное время?

17. Порядок совершения сделок определяется правилами, установленными на бирже?

18. Опционные сделки – это сделки, связанные с уступкой прав на будущую передачу прав и обязанностей в отношении биржевого товара или контракта на поставку биржевого товара?

19. Фьючерсные сделки – сделки, связанные с взаимной передачей прав и обязанностей в отношении стандартных контрактов на поставку биржевого товара?

20. Биржевые сделки, имеющие своим предметом поставку актива в будущем, называются срочными?

Тест 4. Термин-определение

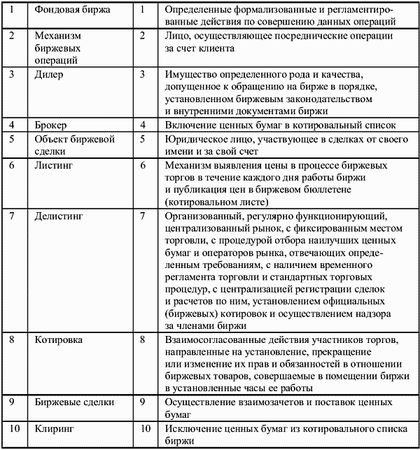

1. Найдите в правой колонке определение терминов, указанных в левой колонке.

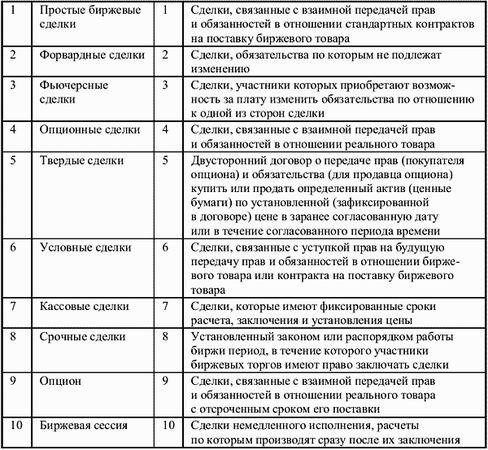

2. Найдите в правой колонке определение терминов, указанных в левой колонке.

Глава 7

Производные ценные бумаги

7.1. Опцион

Опцион – это двусторонний договор (контракт) о передаче права (для покупателя) и обязательства (для продавца) купить или продать определенный актив (ценные бумаги, валюту и пр.) по определенной (фиксированной в договоре) цене в заранее согласованную дату или в течение согласованного периода времени. Опцион может быть прекращен до наступления его срока, если покупатель этого пожелает.

По данному договору один брокер (дилер) выписывает и передает опцион, а другой покупает его и получает право в течение оговоренного в условиях опциона срока либо купить по установленному курсу (страйк-цене) определенное количество актива у лица, выписавшего опцион (опцион на покупку), либо продать этот актив ему (опцион на продажу).

Опцион является формой страхования финансовых рисков, защищающей покупателя от риска неблагоприятного изменения курса (цены) сверх оговоренной страйк-цены, и дает ему возможность получить доход в случае, если курс (цена) меняется в благоприятном для него направлении сверх страйк-цены.

По технике осуществления различают следующие виды опционов:

1) опцион на покупку или с правом покупки (call option);

2) опцион на продажу или с правом продажи (put option);

3) двойной опцион или стеллаж (double option, put and call option);

4) сложный опцион;

5) кратный опцион.

Опцион на покупку дает покупателю право, но не обязанность, купить определенный пакет ценных бумаг по соответствующей цене в течение срока действия этого опциона. Продавец опциона обязан продать этот пакет, если держатель опциона этого потребует.

Опцион на продажу дает покупателю право, но не обязанность, продать определенный пакет ценных бумаг по соответствующей цене в течение срока действия этого опциона. Продавец опциона обязан купить этот пакет, если держатель опциона этого потребует.

Двойной опцион – это комбинация опциона на продажу и на покупку, который позволяет его покупателю купить либо продать ценные бумаги по соответствующей цене. При сделке стеллаж плательщик премии приобретет право определять свое положение в сделке, т. е. при наступлении срока ее совершения объявить себя либо покупателем, либо продавцом. В данном случае права плательщика премии увеличиваются вдвое по сравнению с правами при простом опционе, поэтому и величина премии устанавливается в двойном размере. Покупатель опциона обязан купить по высшему курсу или продать по низшему курсу, зафиксированному в момент заключения сделки. Используется данный опцион при неустойчивой рыночной конъюнктуре, когда трудно прогнозировать движение цен.

Сложный опцион – сделка, соединяющая две противоположные сделки с премией, заключаемые одной и той же брокерской конторой с двумя другими участниками торговли. Если брокерская контора, заключающая сделку, является плательщиком премии, то ей принадлежит право отхода от сделки. Если же брокерская контора получает премию, то право отхода от сделки принадлежит ее контрагентам.

Кратные сделки – это сделки с премией, при которых плательщик премии имеет право требовать от своего контрагента передачи ему, например, ценных бумаг в количестве, в несколько раз превышающем установленное при заключении сделки, и по курсу, зафиксированному при заключении сделки.

Кратный опцион – сделка, при которой один из контрагентов получает право за определенную премию в пользу другой стороны увеличить в несколько раз количество актива, подлежащего передаче или приему. Кратность заключается в том, что большее количество актива должно находиться в кратном отношении к обязательному (твердому) минимуму, т. е. превосходить его в 2, 3, 4 раза, но в пределах максимума, установленного договором. Кратный опцион представляет собой объединение твердой (обычной) сделки с условной сделкой, так как, хотя количество актива и может меняться, все же некоторое минимальное его количество в любом случае должно быть передано или принято.

На опционе указывается срок. Европейский стиль означает, что опцион может быть использован только в фиксированную дату; американский стиль – в любой момент в пределах срока опциона. На английских биржах опцион может быть осуществлен только в момент истечения срока его действия (3, 6 и 9 месяцев). Американский опцион может быть реализован по усмотрению покупателя опциона в любой момент до окончания срока его действия.

Цена исполнения опциона называется базисной ценой или страйк-ценой. Опционный курс, или страйк-цена – цена, по которой можно купить или продать актив опциона.

Покупатель опциона, т. е. его будущий владелец, выплачивает продавцу опциона в момент заключения сделки комиссионные, которые называются премией. Премия – это цена опционного контракта. Риск покупателя ограничен этой премией, а риск продавца снижается на величину полученной премии.

Опцион, дающий его покупателю прибыль при реализации, называется опционом "при деньгах", или денежным. Когда текущие цены акций совпадают со страйк-ценой, такой опцион называется нулевым или опционом "при своих". Опцион, реализация которого не приносит прибыли, называется опционом "без денег". Это происходит, если страйк-цена опциона на покупку выше текущих цен на рынке, когда страйк-цена опциона на продажу ниже котировок фондового рынка.

Тест 1. Выбор верного ответа