1) предварительная квалификация (одобрение) заемщика. Заемщик должен получить всю необходимую информацию о кредиторе, об условиях предоставления кредита, о своих правах и обязанностях при заключении кредитной сделки. Кредитор, в свою очередь, оценивает возможность потенциального заемщика возвратить кредит;

2) оценка кредитором вероятности погашения ипотечного кредита и определение максимально возможной суммы ипотечного кредита с учетом доходов заемщика, наличия собственных средств для первоначального взноса и оценки предмета ипотеки. Указанная процедура именуется андеррайтингом заемщика. Кредитор проверяет информацию, представленную заемщиком, оценивает его платежеспособность и принимает решение о выдаче кредита или дает мотивированный отказ. При положительном решении кредитор рассчитывает сумму кредита и формулирует другие важные условия его выдачи (срок, процентную ставку, порядок погашения);

3) подбор квартиры, соответствующей финансовым возможностям заемщика и требованиям кредитора. Заемщик вправе подобрать себе жилье как до обращения к кредитору, так и после. В первом случае продавец жилья и потенциальный заемщик подписывают предварительный договор купли-продажи жилого помещения, предусматривающий преимущественное право покупки данного жилья потенциальным заемщиком по согласованной сторонами цене в обусловленный сторонами срок. В этом случае кредитор оценивает жилье с точки зрения обеспечения возвратности кредита, а также рассчитывает сумму кредита исходя из доходов заемщика, вносимого первоначального взноса и стоимости жилья. Во втором случае потенциальный заемщик, уже зная сумму кредита, рассчитанную кредитором, может подобрать подходящее по стоимости жилье и заключить с его продавцом сделку купли-продажи при условии, что кредитор будет согласен рассматривать приобретаемое жилье в качестве подходящего обеспечения кредита;

4) оценка жилья – предмета ипотеки с целью определения его рыночной стоимости. После подбора квартиры для покупки в кредит оценщик, услуги которого оплачивает заемщик, осуществляет независимую оценку выбранного заемщиком жилья, а кредитор соотносит ее с размером выдаваемого кредита;

5) заключение договора купли-продажи квартиры между заемщиком и продавцом жилья и заключение кредитного договора между заемщиком и кредитором, приобретение жилья заемщиком и переход его в залог кредитору по договору об ипотеке или по закону. В случае положительного решения кредитор заключает с заемщиком кредитный договор, а заемщик вносит на свой банковский счет собственные денежные средства, которые он планирует использовать для оплаты первоначального взноса.

Обеспечение кредита может быть оформлено:

а) договором об ипотеке приобретенного жилого помещения с соответствующим нотариальным удостоверением сделки, а также государственной регистрацией возникающей ипотеки;

6) трехсторонним (смешанным) договором купли-продажи и ипотеки жилого помещения, при котором все три заинтересованные стороны последовательно и практически одновременно фиксируют, нотариально заверяют и регистрируют переход прав собственности от продавца квартиры к покупателю, а также ипотеку данной квартиры в пользу кредитора;

в) договором приобретения жилого помещения за счет кредитных средств, когда ипотека приобретаемого жилого помещения возникает в силу закона в момент регистрации договора купли-продажи;

6) проведение расчетов с продавцом жилого помещения. Заемщик осуществляет оплату стоимости жилого помещения по договору купли-продажи, используя сумму первоначального взноса и средства кредита. Целесообразно, чтобы кредитор непосредственно участвовал и полностью контролировал процесс расчетов по договору купли-продажи;

7) страхование предмета ипотеки, жизни заемщика, а также по возможности прав собственника на приобретаемое жилое помещение.

В дальнейшем кредитор производит обслуживание кредита, то есть принимает платежи от заемщика, ведет бухгалтерские записи о погашении основной задолженности и процентов, осуществляет все необходимые действия по обслуживанию выданного ипотечного кредита.

В случае выполнения обязательств по кредитному договору кредит считается погашенным, а ипотека прекращается, о чем делается соответствующая запись в государственном реестре.

В случае невыполнения заемщиком и залогодателем условий кредитного договора или договора об ипотеке кредитор обращает взыскание на заложенное жилье в судебном или внесудебном порядке. Предмет ипотеки реализуется, а полученные средства идут на погашение долга кредитору (основной суммы долга, процентов, штрафов, пеней и т. д.), осуществление расходов по процедуре обращения взыскания и продажи предмета ипотеки. Оставшиеся средства получает заемщик.

Список документов, необходимых для получения ипотечного кредита (общий список):

копия паспорта заемщика/созаемщика/поручителя (все страницы, включая пустые);

копия Свидетельства о временной регистрации по месту пребывания заемщика/созаемщика/ поручителя (при наличии);

копия договора коммерческого найма квартиры (при наличии);

копия финансово-лицевого счета по месту постоянной регистрации заемщика/созаемщика/поручителя;

копия документов об образовании (аттестаты, дипломы, сертификаты и пр.) заемщика/созаемщика/поручителя.

Документы, подтверждающие семейное положение заемщика/ созаемщика/поручителя:

копия свидетельства о браке и/или копия свидетельства о расторжении брака;

копия свидетельства о рождении детей (либо копии паспортов детей заемщика/созаемщика/ поручителя – при наличии).

Документы, подтверждающие состояние здоровья заемщика/ созаемщика/поручителя:

военный билет и/или водительское удостоверение заемщика/ созаемщика/поручителя.

Документы, подтверждающие сведения о занятости и доходе заемщика/созаемщика/ поручителя:

копия трудовой книжки заемщика/созаемщика/поручителя, заверенная печатью компании-работодателя на каждой странице копии;

справка с места работы о размере дохода за истекший календарный год и истекшие месяцы текущего календарного года (выдается бухгалтерией работодателя по форме № 2-НДФЛ, утвержденной ФНС России);

краткая информация о роде деятельности компании и должностных обязанностях заемщика/созаемщика/поручителя (в произвольной форме), резюме;

копия налоговой декларации за предыдущий отчетный период с отметкой налоговой инспекции (при наличии);

копия трудового контракта (при наличии);

при наличии дополнительных доходов от других организаций: трудовой контракт и справку с места дополнительной работы обо всех произведенных выплатах за истекший календарный год и истекшие месяцы текущего календарного года (по форме № 3-НДФЛ, утвержденной Минфином России).

Документы по компании, в которой заемщик владеет акциями/ паями/долями в уставном капитале:

копии учредительных документов (устав, договор, свидетельство о регистрации), заверенные печатью компании;

копия свидетельства из налоговой инспекции о внесении записи в Единый государственный реестр регистрации юридических лиц, заверенная печатью компании;

копии бухгалтерских балансов (копии с отметкой налоговой инспекции, заверенные организацией) за последний квартальный и годовой отчетные периоды;

копии отчетов о прибылях и убытках (копии с отметкой налоговой инспекции, заверенные организацией) за последний квартальный и годовой отчетные периоды;

выписка из банка о движении денежных средств по дебету и кредиту (расчетный, валютный счета) с оборотами по месяцам за период 12 месяцев на дату, отстающую от даты подачи заявления на получение ипотечного кредита на срок не более одного календарного месяца;

справка из банка с отметкой банка о сальдо счета, наличии/отсутствии ссудной задолженности и наличии/отсутствии претензий к счету (картотека № 2);

копии документов, подтверждающих кредитную историю и текущие обязательства компании (копии кредитных договоров, справка о состоянии ссудной задолженности, письма/уведомления от кредитора);

копия договора аренды офисных, складских, производственных помещений;

копии договоров (3-5 шт.) с основными покупателями/ поставщиками/контрагентами;

копии лицензий, сертификатов, патентов с печатью и подписью компании.

Информация об активах заемщика/созаемщика/поручителя:

копии документов, свидетельствующие о наличии в собственности недвижимого имущества (свидетельство о собственности, договор купли-продажи, договор передачи в собственность, договор мены и пр.);

копии документов, подтверждающих наличие в собственности дорогостоящего имущества (дача, автомобиль, гараж, земельные участки, яхта и пр.);

документы, удостоверяющие наличие счетов в банках (карточных, депозитных, текущих, до востребования и пр.), – выписки со счета за последние 6 месяцев, копии сберкнижек и пр.;

документы, свидетельствующие о наличии в собственности ценных бумаг (выписки из реестров владельцев ценных бумаг).

Документы, подтверждающие текущие обязательства заемщика/созаемщика/поручителя: копии кредитных договоров (договоров займа, купли-продажи с рассрочкой платежа) с выписками со счетов по учету средств предоставленного кредита.

Документы, подтверждающие кредитную историю заемщика: копии кредитных договоров с выписками со счетов по учету средств предоставленного кредита и копиями финансовых документов, подтверждающих факт исполнения обязательств (справка кредитора).

Любой ипотечный банк сейчас предлагает несколько различных кредитных программ. Например, клиенты могут получить заем на покупку квартиры в новостройке или на вторичном рынке, выбрать ипотечную программу на земельный участок, строительство дома или готовый к заселению коттедж (таунхаус).

Перейдем к рассмотрению непосредственно условий договора ипотеки. Под ипотекой следует понимать не только получение кредита в банке на покупку жилья, но и одновременно залоговые правоотношения.

В договор об ипотеке стороны включают следующие условия:

1) предмет ипотеки;

2) цена передаваемого в ипотеку помещения;

3) существо основного обязательства, обеспечиваемого ипотекой (предоставление кредитных средств);

4) размер основного обязательства, обеспечиваемого ипотекой (размер предоставляемого кредита и размер процентов за пользование денежными средствами);

5) срок исполнения основного обязательства, обеспечиваемого ипотекой (срок, на который предоставляется кредит);

6) указание на то, что передаваемое в ипотеку имущество находится в пользовании у заемщика (он же залогодатель по договору об ипотеке);

7) требования по страхованию передаваемого в ипотеку имущества; основания обращения взыскания на предмет ипотеки и др.

Права и обязанности сторон по кредитному договору и договору об ипотеке должны гарантировать кредитору и заемщику защиту их интересов и возможность отстаивания своих прав.

В случае если заемщик не в состоянии возвратить кредитные средства, кредитор имеет право обратить взыскание на заложенное имущество.

Договор о залоге (ипотеке) должен совершаться в письменной форме. Договор о залоге, обеспечивающем обязательства, возникающие из основного договора, подлежащего нотариальному удостоверению либо нотариально удостоверенному по соглашению сторон, должен быть также удостоверен в органе, удостоверившем основной договор. Фактически это означает, что если кредитный договор с банком был нотариально удостоверен, то сам договор об ипотеке также должен быть нотариально заверен.

Предмет ипотеки определяется в договоре указанием его наименования, места нахождения и достаточным для идентификации этого предмета описанием. Поскольку предметом ипотеки является недвижимое имущество, право на которое подлежит государственной регистрации, в договоре следует указывать наименование объекта (если оно имеется), вид объекта недвижимости (здание, помещение, земельный участок и т. д.), площадь и местонахождение, в точном соответствии с данными свидетельства о государственной регистрации права на предмет ипотеки. Если предметом ипотеки являются отдельные помещения, для его идентификации достаточным будет приведение в договоре каждого помещения с указанием его номера, площади и иных реквизитов. Указывается адрес нахождения недвижимого имущества, позволяющий идентифицировать только данное помещение, например г. Москва Карповская улица, дом 23 помещение № 12.

В договоре следует указать право, в силу которого имущество, являющееся предметом ипотеки, принадлежит залогодателю (собственность, аренда), и наименование органа, осуществляющего государственную регистрацию прав. Учитывая, что форма свидетельства о государственной регистрации права содержит также номер и дату записи о государственной регистрации права в Едином государственном реестре прав на недвижимое имущество и сделок с ним, в договоре необходимо привести эти данные.

Оценка предмета ипотеки определяется в соответствии с законодательством Российской Федерации по соглашению залогодателя с залогодержателем и указывается в договоре об ипотеке в денежном выражении. В случае залога, не завершенного строительством недвижимого имущества, находящегося в государственной или муниципальной собственности, осуществляется оценка рыночной стоимости этого имущества.

По общему правилу предмет ипотеки оценивается по соглашению сторон, причем стороны могут оценить как рыночную, так и иную стоимость объекта оценки, которая указывается в договоре в денежном выражении. Довольно часто стороны указывают в договоре об ипотеке несколько разных оценок предмета ипотеки (оценку по заключению независимого оценщика, залоговую оценку, оценку органов технической инвентаризации и др.). Судебная практика исходит из того, что при указании сторонами в договоре об ипотеке нескольких разных оценок предмета ипотеки такой договор не может считаться незаключенным, если возможно установить, какая из оценок представляет собой ту, о которой стороны договорились как о существенном условии договора об ипотеке. В случае залога, не завершенного строительством недвижимого имущества, находящегося в государственной или муниципальной собственности, Законом устанавливается дополнительное требование – осуществляется оценка именно рыночной стоимости этого имущества.

Обязательство, обеспечиваемое ипотекой, должно быть названо в договоре об ипотеке с указанием его суммы, основания возникновения и срока исполнения. В тех случаях, когда это обязательство основано на каком-либо договоре, должны быть указаны стороны этого договора, дата и место его заключения. Если сумма обеспечиваемого ипотекой обязательства подлежит определению в будущем, в договоре об ипотеке должны быть указаны порядок и другие необходимые условия ее определения.

Существенным при заключении договора об ипотеке является приведение в нем всех основных условий договора займа или кредитного договора, в обеспечение которых заключается договор об ипотеке. Это обусловлено тем, что сам договор об ипотеке имеет акцессорный (дополнительный) характер по отношению к основному обязательству. В договоре об ипотеке следует указывать не только реквизиты договора: номер, дату и место его заключения, стороны договора, но и положения, определяющие порядок выдачи и возврата займа или кредита, сумму договора, проценты по договору и т. д. Так, если обеспечиваемое ипотекой обязательство подлежит исполнению по частям, в договоре об ипотеке должны быть указаны сроки (периодичность) соответствующих платежей и их размеры либо условия, позволяющие определить эти размеры. Представляется разумным по возможности полностью перенести данные положения из договора займа или кредитного договора в договор об ипотеке, не меняя формулировок и порядка изложения.

Подведем итоги

1. Ипотека – долгосрочная ссуда (кредит, заем) под залог недвижимого имущества (приобретаемого или уже имеющегося) на покупку жилья.

2. Погашение ссуды производится равными ежемесячными платежами, в состав платежа включаются проценты за пользование ссудой.

3. Процедура получения ипотечного кредита стандартна, требуется представление необходимого списка документов о заемщике, в том числе подтверждающих его платежеспособность.

4. В случае если заемщик не в состоянии вернуть ссуду, взыскание обращается на заложенное имущество.

5. Следует провести оценку закладываемого имущества (несколько способов оценки).

6. Должны быть соблюдены необходимые реквизиты и существенные условия договора залога (ипотеки), письменная форма; следует обязательно указать в договоре реквизиты основного, кредитного договора (договора займа).

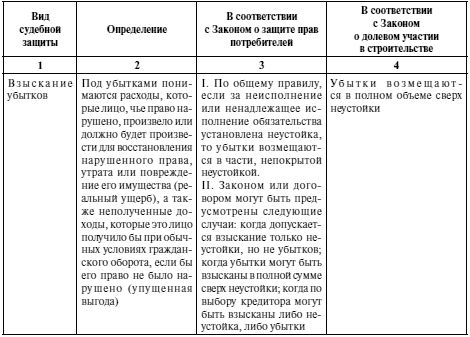

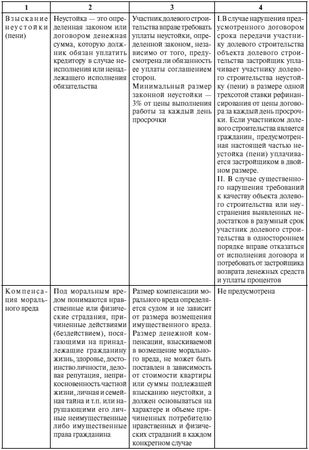

Судебная защита

Законы о долевой участии и о защите прав потребителей предоставляют гражданину серьезные гарантии защиты его прав от недобросовестных контрагентов по заключенному им договору и широкие возможности по реализации этих прав. Следует иметь в виду, что нормы Закона о защите прав потребителя" являются более общими по отношению к Закону о долевом участии. Это означает, что при судебной рассмотрении отношений, вытекающих из договора долевого участия будут применяться нормы Закона о долевом участии. В то же время распространить нормы Закона о долевой участии на отношения по предварительном договору купли-продажи и инвестиционному договору не представляется возможным. В этом случае должны применяться положения Закона о защите прав потребителя.

Мерами судебной защиты граждан являются: взыскание убытков, неустойки (пени), штрафа, компенсации морального вреда.

Судебная защита прав: особенности применения.