9.1 Акцизы

Взимание акцизов регламентируется Налоговым Кодексом РФ. Акцизы - это косвенные налоги, включаемые в цену товара. Это форма изъятия части прироста стоимости (производственной прибыли), которая начисляется на сумму реализации отдельных видов товаров, не относящихся к разряду обязательных к употреблению. Это алкогольные напитки, шоколад, драгоценности, меховые изделия, легковые автомобили и другие изделия по списку.

Согласно гл. 22 ст. 179 "Налогоплательщики" Налогового кодекса РФ плательщиками акцизов признаются:

1) организации;

2) индивидуальные предприниматели;

3) лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу Российской Федерации, определяемые в соответствии с Таможенным кодексом РФ.

Организации и иные лица, указанные выше, признаются налогоплательщиками, если они совершают операции, подлежащие налогообложению в соответствии с вышеуказанной главой 22. Объектом обложения является стоимость товаров, реализуемых по отпускным ценам. Акцизами не облагается реализация подакцизных товаров вывозимых за пределы России. Ставки акцизов установлены от 10 до 90 % в зависимости от вида товара по специальному перечню, введенному Приказом Федеральной таможенной службы от 19.12.2005 г. № 1184 "О взимании акцизов". Источником платежа является выручка от реализации у предприятия-производителя.

Акцизами облагаются производство и ввоз на территорию России отдельных видов минерального сырья, предметов роскоши и товаров, пользующихся повышенным спросом, не относящимся к предметам первой необходимости.

Акцизы уплачиваются один раз производителями подакцизного товара (или лицом, ввозящим их на территорию России) и фактически оплачиваются его потребителем.

По подакцизным товарам, производимым в России, плательщиками акцизов являются производящие и реализующие подакцизные товары предприятия, их филиалы и другие обособленные подразделения, если они имеют отдельный баланс и расчетный (текущий) счет. Этот налог платят иностранные организации, а также индивидуальные предприниматели.

Подакцизные товары могут производиться из давальческого сырья. Давальческим сырьем называется сырье, материалы, продукция, передаваемые их владельцами без оплаты другим организациям для переработки (доработки), включая разлив. В этом случае плательщиками налога будут предприятия, которые произвели подакцизные товары из давальческого сырья.

По подакцизным товарам, производимым за пределами России, плательщиками являются организации, ввозящие эти товары в страну (предприятия-импортеры).

Подакцизными товарами признаются (в ред. Федерального закона от 07.07.2003 г. № 117-ФЗ с изм. и доп. от 27.07.2006 г.):

1) спирт этиловый из всех видов сырья, за исключением спирта коньячного;

2) спиртосодержащая продукция (растворы, эмульсии, суспензии и другие виды продукции в жидком виде) с объемной долей этилового спирта более 9 %. Согласно Федеральному закону № 117-ФЗ рассматривается следующая спиртосодержащая продукция как подакцизный товар:

а) лекарственные, лечебно-профилактические, диагностические средства, прошедшие государственную регистрацию в уполномоченном федеральном органе исполнительной власти и внесенные в Государственный реестр лекарственных средств и изделий медицинского назначения, лекарственные, лечебно-профилактические средства (включая гомеопатические препараты), изготавливаемые аптечными организациями по индивидуальным рецептам и требованиям лечебных организаций, разлитые в емкости в соответствии с требованиями государственных стандартов лекарственных средств (фармакопейных статей), утвержденных уполномоченным федеральным органом исполнительной власти (в ред. Федерального закона от 29.05.2002 г. № 57-ФЗ) (с изм. и доп. от 26, 27 июля 2006 г.);

б) препараты ветеринарного назначения, прошедшие государственную регистрацию в уполномоченном федеральном органе исполнительной власти и внесенные в Государственный реестр зарегистрированных ветеринарных препаратов, разработанных для применения в животноводстве на территории Российской Федерации, разлитые в емкости не более 100 мл;

в) парфюмерно-косметическая продукция, прошедшая государственную регистрацию в уполномоченных федеральных органах исполнительной власти, разлитая в емкости не более 270 мл (Федеральным законом от 28.07.2004 г. № 86-ФЗ в абз. 5 подп. 2 п. 1 ст. 181 слова "разлитая в емкости не более 270 мл" заменены на слова "разлитая в емкости не более 100 мл с объемной долей этилового спирта до 80 % включительно", изменение вступает в силу с 1 января 2006 г.);

г) подлежащие дальнейшей переработке и (или) использованию для технических целей отходы, образующиеся при производстве спирта этилового из пищевого сырья, водок, ликероводочных изделий, соответствующие нормативной документации, утвержденной (согласованной) федеральным органом исполнительной власти и внесенные в Государственный реестр этилового спирта из пищевого сырья, алкогольной и алкогольсодержащей продукции в Российской Федерации;

д) товары бытовой химии в металлической аэрозольной упаковке (в ред. Федерального закона от 29.05.2002 г. № 57-ФЗ);

е) алкогольная продукция (спирт питьевой, водка, ликероводочные изделия, коньяки, вино и иная пищевая продукция с объемной долей этилового спирта более 1,5 %, за исключением виноматериалов); ж) пиво;

з) табачная продукция;

и) автомобили легковые и мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л. с.) (в ред. Федерального закона от 29.12.2000 г. № 166-ФЗ); к) автомобильный бензин; л) дизельное топливо;

м) моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей;

н) прямогонный бензин. Для целей настоящей главы под прямогонным бензином понимаются бензиновые фракции, полученные в результате переработки нефти, газового конденсата, попутного нефтяного газа, природного газа, горючих сланцев, угля и другого сырья, а также продуктов их переработки, за исключением бензина автомобильного (в ред. Федерального закона от 24.07.2002 г. № 110-ФЗ (с изм. и доп. от 26, 27 июля 2006 г.).

Для целей настоящей статьи бензиновой фракцией является смесь углеводородов, кипящих в интервале температур от 30 до 215 °C при атмосферном давлении 760 мм рт. ст. (п. 10 введен Федеральным законом от 24.07.2002 г. № 110-ФЗ). Объектом налогообложения признаются следующие операции:

1) реализация на территории Российской Федерации лицами произведенных ими подакцизных товаров, в том числе реализация предметов залога и передача подакцизных товаров по соглашению о предоставлении отступного или новации (за исключением подакцизных товаров, указанных в подп. 7-10 п. 1 ст. 3.1.1., далее в настоящей главе - нефтепродукты);

2) оприходование организацией или индивидуальным предпринимателем, не имеющими свидетельства, нефтепродуктов, самостоятельно произведенных из собственного сырья и материалов (в том числе подакцизных нефтепродуктов), получение нефтепродуктов в собственность в счет оплаты услуг по производству нефтепродуктов из давальческого сырья и материалов;

3) получение нефтепродуктов организацией или индивидуальным предпринимателем, имеющим свидетельство;

4) передача организацией или индивидуальным предпринимателем нефтепродуктов, произведенных из давальческого сырья и материалов (в том числе подакцизных нефтепродуктов), собственнику этого сырья материалов, не имеющему свидетельства. Передача нефтепродуктов иному лицу по поручению собственника приравнивается к передаче нефтепродуктов собственнику.

Исчисление акцизов по товарам, производимым на территории Российской Федерации

Подакцизные товары условно можно разделить на две группы. К первой группе относятся товары, для которых объектом налогообложения является стоимость подакцизных товаров в отпускных ценах без акциза. В эту группу входят: ювелирные изделия, легковые автомобили. Для таких товаров, как алкогольная продукция, пиво, табачные изделия и других, объектом налогообложения является объем реализованных подакцизных товаров в натуральном выражении. Эти товары составляют вторую группу.

Для первой группы ставка акциза установлена в процентах к отпускной цене (не включающей акциз), т. е.:

A = (C / (Q - C)) × 100 = (C / H) × 100 (1),

где А - ставка акциза;

С - сумма акциза;

Q - стоимость продукции в отпускных ценах, включающая акциз;

Н - стоимость продукции в отпускных ценах без акциза.

Тогда сумма акциза, которая должна быть начислена в бюджет, определится по формуле:

С=Н × А / 100. (2)

Пример Отпускная цена подакцизных товаров, включая издержки производства и прибыль, составляет 520 тыс. руб. Ставка акциза - 10 %. Предприятие должно начислить в бюджет акцизы в сумме:

С = 520 × 10 / 100 = 52 (тыс. руб.).

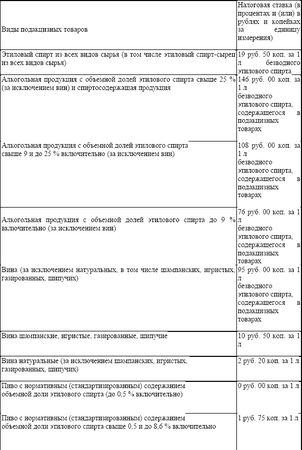

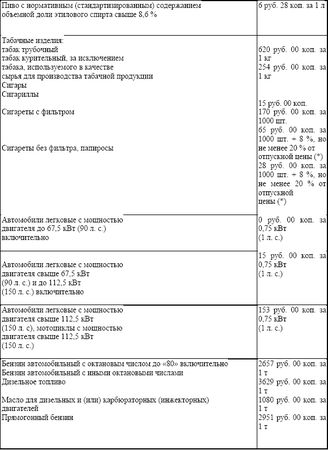

У второй группы подакцизных товаров ставки акцизов установлены в рублях на единицу обложения (см. таблицу).

Ставки акцизов

(*) Отпускной ценой признается стоимость реализованных сигарет, папирос, исчисленная исходя из цен, определяемых с учетом ст. 40 Налогового Кодекса, без учета акциза и налога на добавленную стоимость (сноска введена Федеральным законом от 28.07.2004 г. № 86-ФЗ).

Сумма начисленного в бюджет акциза для товаров второй группы определяется по формуле:

С=Н × А (3),

где С - сумма акциза;

А - ставка акциза в рублях на единицу обложения;

Н - количество реализованной подакцизной продукции.

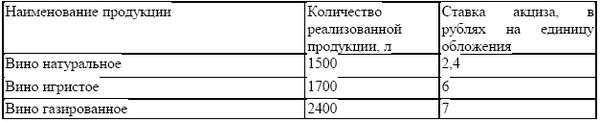

Пример Предприятие реализовало подакцизную продукцию, данные приведены в таблице.

В бюджет предприятие начислит сумму акцизов, равную:

С = 1500 × 2,4 + 1700 × 6 + 2400 × 7 = 30 600 (руб.)

Предприятия должны начислять в бюджет акцизы:

1) при натуральной оплате труда подакцизными товарами собственного производства;

2) при обмене подакцизных товаров на продукцию других предприятий;

3) при передаче подакцизных товаров безвозмездно;

4) при реализации подакцизных товаров по ценам ниже рыночных.

Если в этих операциях задействованы подакцизные товары первой группы, то их стоимость для целей налогообложения определяется исходя из максимальных отпускных цен без учета акциза на аналогичные товары. Максимальная цена определяется за десять дней, предшествующих дню реализации этих товаров. Если в этом периоде аналогичная продукция не реализовывалась, то для определения оборота применяются рыночные цены без учета акциза, сложившиеся в данном регионе. Сумма налога, подлежащая начислению в бюджет, определяется по формуле:

С=Н × А / 100 (4),

где С - сумма акциза;

А - ставка акциза в процентах;

Н - стоимость подакцизной продукции исходя из максимальных или рыночных цен с учетом акциза.

Пример Предприятие обменяло 17 ноября 2004 г. подакцизную продукцию на продукцию другой организации. Стоимость обмененной подакцизной продукции по договору 140 тыс. руб., а рыночная цена (без учета акциза). 210 млн. руб., Ставка акциза 25 %. Тогда предприятие должно начислить в бюджет акцизов:

С = 210 × 25 / 100 = 52,5 (млн. руб.)

Если на подакцизные товары установлены твердые ставки (товары второй группы), то сумма акциза определяется по формуле (3).

Аналогично исчисляется сумма в случае, если продукция произведена из давальческого сырья.

По подакцизным товарам второй группы акцизы уплачиваются также с сумм денежных средств, получаемых организациями за производимые и реализуемые ими подакцизные товары в виде финансовой помощи, пополнения фондов специального назначения, а также со стоимости опциона.

Сумма налога, подлежащая внесению в бюджет, определяется как разница между начисленной суммой акциза и суммой акциза, уплаченной при приобретении подакцизных материалов. Следует иметь в виду, что к зачету принимается только та сумма уплаченных акцизов при приобретении материалов, которые в отчетном периоде фактически использованы для производства подакцизных товаров:

СБ = С - С1 (5),

где СБ - сумма акциза, подлежащая внесению в бюджет;

С - сумма акциза начисленная в бюджет;

С1 - сумма акциза, уплаченная по сырью, использованному (списанному) для производства подакцизных товаров в отчетном периоде.

Пример Предприятие приобрело подакцизные товары, 30 % которых в отчетном периоде были использованы для производства других подакцизных товаров. Сумма уплаченного акциза равна 150 тыс. руб. За отчетный период предприятие начислило в бюджет 200 тыс. руб. акцизов. Тогда сумма акциза, подлежащая перечислению в бюджет, будет равна:

СБ = 200–150 × 0,3 = 155 (млн. руб.).

Сумма акцизов по подакцизным товарам (за исключением спирта этилового, вырабатываемого из всех видов сырья, (кроме пищевого)), не реализуемым на сторону и используемым организациями для производства товаров, не облагаемых акцизами, относится (списывается) на себестоимость неподакцизной продукции.

9.2. Налог на добавленную стоимость

Налог на добавленную стоимость (НДС) представляет собой форму изъятия в бюджет части прироста стоимости, создаваемой на всех стадиях процесса производства товаров, работ и услуг и определяемой как разница между стоимостью реализованных товаров, работ и услуг и стоимостью материальных затрат, относимых на издержки производства и обращения. Она вносится в бюджет по мере реализации, т. е. до исчисления прибыли.

Налог взимается на всех стадиях производства и реализации продукции (работ, услуг). В итоге конечный потребитель уплачивает налог полностью, а все суммы НДС, ранее уплаченные в процессе производства и реализации продукции (работ, услуг), могут быть возвращены субъектам, которые их уплатили.

Из чего складывается добавочная стоимость или где возникает? Если принять классическое условие, что все, что приобретено, будет израсходовано в отчетный период, а все, что произведено, будет реализовано за отчетный период, то добавочная стоимость будет равна: сумма начисленной в этот период амортизации + сумма начисленной зарплаты из фонда оплаты труда + сумма суточных и разъездных в пределах норматива, относимого на себестоимость + сумма прибыли, заложенная в цене реализации.

Добавленная стоимость - это разница между стоимостью реализованных товаров (работ, услуг) и стоимостью материальных затрат, включаемых в издержки производства и обращения:

ДС = Q - М(6)

ДС = 3 + Н + Ам + Пр + П (7),

где ДС - добавленная стоимость;

М - материальные затраты; 3 - заработная плата;

Н - отчисления в государственные внебюджетные социальные фонды;

Ам - амортизация основных средств;

Пр - прочие затраты;

П - прибыль.

Определение налогооблагаемого оборота

Облагаемый оборот равен сумме реализованных товаров, работ, услуг исходя из применяемых цен и тарифов (без НДС). При реализации продукции (работ, услуг) по ценам не выше фактической себестоимости для целей налогообложения принимается рыночная цена на аналогичную продукцию, сложившаяся на момент реализации, но не ниже фактической себестоимости. При реализации продукции по ценам ниже себестоимости из-за снижения качества или потребительских свойств (включая моральный износ) или сложившиеся рыночные цены ниже цен на эту продукцию, то для целей налогообложения применяется фактическая цена реализации. В случае реализации продукции по ценам ниже себестоимости (что подтверждается составлением акта об ухудшении потребительских свойств или справкой о сложившемся уровне рыночных цен) возникающая отрицательная разница между суммами налога, уплаченными поставщикам, и суммами налога, исчисленными по реализации товаров, зачету не подлежит и относится на счет чистой прибыли.

При осуществлении предприятиями обмена продукцией (работами, услугами) либо ее передаче безвозмездно облагаемый оборот определяется исходя из средней цены реализации такой или аналогичной продукции (в текущем месяце), но не ниже ее фактической себестоимости.

При выдаче товаров или собственной продукции в счет натуроплаты или при реализации населению оборот определяется исходя из рыночных цен, сложившихся на момент реализации, включая торговую надбавку, но не ниже фактической себестоимости.

При обмене вновь освоенной, ранее не производимой продукции или обмене приобретенной продукции для целей налогообложения принимается рыночная цена на аналогичную продукцию, но не ниже ее фактической себестоимости.

При использовании внутри предприятия продукции (работ, услуг) собственного производства (для капвложений, социальной сферы и др.), затраты по которым не относятся на издержки производства и обращения, облагаемый оборот определяется по применяемым ценам, но не ниже фактической себестоимости.

При изготовлении продукции из давальческого сырья и материалов облагаемым оборотом является стоимость изготовления или обработки, а по подакцизным товарам - стоимость обработки с учетом акцизов.

Средства, полученные от других предприятий и организаций, за исключением средств, зачисляемых в установленном законодательстве порядке в уставные фонды предприятий их учредителями, средств на целевое бюджетное финансирование и средств на осуществление совместной деятельности.

В состав облагаемого оборота включаются доходы, полученные от передачи во временное пользование финансовых ресурсов при отсутствии лицензии на осуществление кредитных операций, а также средства от взимания штрафов, пеней, неустоек, полученных за нарушение договорных обязательств.

Суммы НДС, уплаченные в составе штрафных санкций, не засчитываются при исчислении суммы НДС, подлежащей внесению в бюджет, у выплачивающей их стороны, поскольку штрафные санкции относятся не на издержки производства и обращения, а на финансовые результаты.

Облагаемым оборотом для строительных, строительно-монтажных и ремонтных организаций является стоимость выполненных работ, принятых заказчиком по сметным или договорным ценам.

При посреднической деятельности облагаемым оборотом является сумма дохода, полученная в виде надбавок, вознаграждений и сборов.