Тесты

1. В соответствии с налоговым законодательством Российской Федерации налогоплательщиками вправе выступать:

а) консолидированная группа налогоплательщиков;

б) акционерное общество;

в) филиалы юридического лица;

г) обособленные подразделения организаций.

2. Законным представителем налогоплательщика является:

а) его партнер по бизнесу;

б) взаимозависимое лицо;

в) руководитель налогоплательщика-организации;

г) адвокат, защищающий интересы налогоплательщика-организации на основании нотариально заверенной доверенности.

3. Налогоплательщики имеют право:

а) участвовать в проведении выездной налоговой проверки;

б) получать отсрочку и рассрочку по уплате налогов (сборов);

в) присутствовать при проведении камеральной проверки в налоговом органе;

г) получать отсрочку и рассрочку по уплате налоговых санкций.

4. Налогоплательщики обязаны:

а) вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения;

б) участвовать в процессе рассмотрения материалов налоговой проверки и иных актов налоговых органов;

в) своевременно подписывать акты налоговых проверок;

г) присутствовать при проведении налоговых проверок.

5. Для получения бесплатной информации о действующих налогах и сборах налогоплательщики вправе:

а) вызывать на основе письменного заявления представителя налогового органа для дачи пояснений в связи с исчислением и уплатой налогов;

б) обращаться с письменным запросом в налоговый орган по вопросам информирования их о действующих налогах и сборах;

в) обращаться за консультацией по вопросам применения законодательства к налоговым органам;

г) получить платную консультацию от должностного лица ФНС России в целях минимизации налоговых обязательств

6. Налоговый агент вправе:

а) включать в контракты о приеме на работу налоговые оговорки об уплате налогов с физических лиц за счет средств организации;

б) предоставлять работникам организации отсрочки и рассрочки по уплате налогов и сборов;

в) начислять и взыскивать пени на суммы недоимок по налогам с физических лиц-работников организации;

г) присутствовать при выездной налоговой проверке.

7. Налоговый агент обязан:

а) вести учет начисленных и выплаченных налогоплательщикам доходов, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации налогов, том числе по каждому налогоплательщику;

б) начислять и взыскивать пени с суммы недоимок по налогам с доходов физических лиц – работников организации;

в) привлекать налогоплательщиков – работников организации к ответственности в виде применения налоговых санкций;

г) уплачивать недоимки по налогам за работников организации из собственных денежных средств, если налоги не были удержаны и перечислены в бюджет своевременно.

8. Налогоплательщик-организация обязан письменно сообщить налоговому органу по месту учета:

а) о прекращении своей деятельности;

б) участии в благотворительных мероприятиях;

в) всех случаях участия в российских и иностранных организациях – в срок не позднее одного месяца со дня начала такого участия;

г) изменении в составе совета директоров акционерного общества;

д) открытии и закрытии счетов в банке.

9. Обязанности по уплате налога в случае ликвидации налогоплательщика-организации возлагаются:

а) на ликвидационную комиссию;

б) вкладчиков и акционеров;

в) учредителей и спонсоров юридического лица;

г) руководителя и главного бухгалтера организации.

10. Налогоплательщик обязан обеспечивать сохранность данных бухгалтерского учета и документов, необходимых для исчисления и уплаты налогов в течение:

а) шести лет;

б) пяти лет;

в) четырех лет;

г) срок не ограничен.

11. Налогоплательщики для расчетов с бюджетом по налогам открывают в банке следующий счет:

а) транзитный;

б) ссудный;

в) бюджетный;

г) расчетный.

12. Налогоплательщик предъявляет в банк для открытия расчетного счета:

а) справку от налогового органа о постановке на учет;

б) свидетельство о государственной регистрации;

в) свидетельство о постановке на учет в налоговом органе;

г) поручение на открытие банковского счета.

13. Налогоплательщик обязан сообщить налоговому органу об открытии расчетного счета не позднее:

а) семи дней;

б) одного месяца;

в) пяти дней;

г) десяти дней.

14. Банк обязан сообщить налоговому органу об открытии счета не позднее:

а) семи дней;

б) пяти дней;

в) десяти дней;

г) одного месяца.

Глава 3

Налоговые органы Российской Федерации

3.1. Состав и структура налоговых органов, их правовой статус

Налоговые органы Российской Федерации – единая централизованная система контроля и надзора за соблюдением законодательства Российской Федерации о налогах и сборах. Эта система состоит из федерального органа исполнительной власти (ФНС России), уполномоченного по контролю и надзору в области налогов и сборов, и его территориальных органов. Статус совокупности налоговых органов как централизованной системы обеспечивает проведение единой общегосударственной налоговой политики на территории всей страны.

Федеральная налоговая служба и территориальные налоговые органы при осуществлении налогового администрирования руководствуются Конституцией РФ, федеральными конституционными законами, Законом РФ от 21 марта 1991 г. № 943-1 (в ред. Федерального закона от 27 июня 2006 г. № 137-ФЗ) "О налоговых органах Российской Федерации", НК РФ (Федеральным законом от 31 июля 1998 г. № 146-ФЗ с учетом последующих изменений и дополнений, в том числе Федерального закона от 27 июля 2006 г. № 137-ФЗ "О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и в отдельные законодательные акты Российской Федерации в связи с осуществлением мер по совершенствованию налогового администрирования"). Кроме того, они руководствуются нормативными правовыми актами Президента РФ и Правительства РФ, международными договорами Российской Федерации, нормативными правовыми актами Минфина России, органов власти субъектов Федерации и органов местного самоуправления, принимаемыми в пределах их полномочий по вопросам налогов и сборов.

Федеральная налоговая служба и территориальные налоговые органы осуществляют деятельность во взаимодействии с другими федеральными органами исполнительной власти, органами исполнительной власти субъектов Российской Федерации, органами местного самоуправления. Но в то же время ФНС России при реализации своих функций выступает как самостоятельная система.

Центральное звено в этой системе – ФНС России. Правовой статус службы как федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, зафиксирован в ст. 30 НК РФ. В соответствии с Указом Президента РФ от 9 марта 2004 г. № 314 "О системе и структуре федеральных органов исполнительной власти" ФНС России находится в непосредственном ведении Минфина России. Однако территориальные налоговые органы в своих действиях при реализации предоставленных им полномочий независимы от финансовых органов субъектов Российской Федерации и органов местного самоуправления.

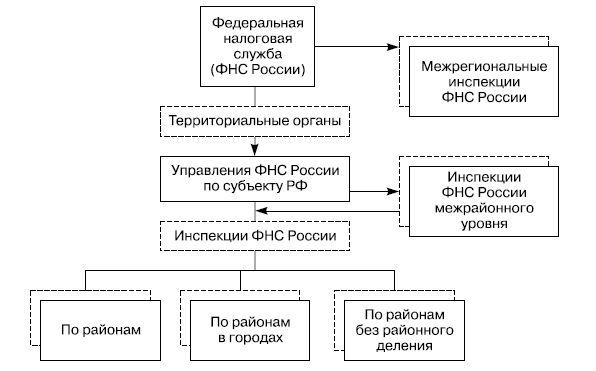

Структура ФНС России и ее территориальных налоговых органов установлена постановлением Правительства РФ от 30 сентября 2004 г. № 506 "Об утверждении Положения о Федеральной налоговой службе" и утверждена приказом Минфина России от 9 августа 2005 г. № 104н "Об утверждении положений о территориальных органах Федеральной налоговой службы" (рис. 3.1.).

Рис. 3.1. Система органов ФНС России и ее территориальных налоговых органов

Состав Федеральной налоговой службы следующий: центральный аппарат ФНС России; 82 региональных управления (УФНС России по субъектам Российской Федерации), 8 межрегиональных инспекций федерального уровня, 1186 территориальных инспекций (ИФНС России по районам, городам, городам без районного деления и инспекций межрайонного уровня).

В состав территориальных налоговых органов входят: управления Службы (УФНС России) по субъектам Российской Федерации, Межрегиональные инспекции Службы (МИ ФНС России), инспекции Службы (ИФНС России) по районам, городам, городам без районного деления, инспекции Службы межрайонного уровня.

В состав управлений по субъектам Российской Федерации входят: управления ФНС России по республикам, управления ФНС России по краям (областям), управления ФНС России по административным (национальным) округам (автономным областям), УФНС России по г. Москве и УФНС России по г. Санкт-Петербургу. Управление является вышестоящим территориальным налоговым органом в соответствующем субъекте Российской Федерации.

В основе выделения вышеуказанных подразделений налоговых органов – государственное и административно-территориальное устройство России. В то же время в формировании ряда межрегиональных инспекций (например, по крупнейшим налогоплательщикам) лежит отраслевой принцип, т. е. принадлежность основного вида деятельности налогоплательщика к той или иной отрасли (сектору) экономики. Межрегиональные инспекции Федеральной налоговой службы (МИ ФНС России), также относящиеся к территориальным налоговым органам, находятся в непосредственном подчинении ФНС России и ей подконтрольны. Межрегиональные инспекции созданы трех типов: специализированные по крупнейшим налогоплательщикам; по централизованной обработке данных и по семи федеральным округам.

Управления федеральной налоговой службы по субъектам Российской Федерации наделены полномочиями по контролю и надзору за соблюдением законодательства Российской Федерации о налогах и сборах на территории соответствующего субъекта Российской Федерации, полнотой и своевременностью внесения в бюджетную систему соответствующих территорий налогов и сборов.

Управления подотчетны ФНС России и информируют ее о результатах налогового администрирования на территории соответствующего субъекта Российской Федерации. Руководитель управления назначается на должность и освобождается от должности Министром финансов Российской Федерации по представлению руководителя ФНС

России. Руководитель представляет на утверждение в ФНС России структуру управления. Управление – вышестоящий территориальный налоговый орган в соответствующем субъекте Российской Федерации по отношению к инспекциям по городам, районам и районам городов, а также инспекциям межрайонного уровня.

Между всеми налоговыми органами существуют взаимоотношения, определенные Закона о налоговых органах Российской Федерации (в ред. Федеральных законов с изменениями и дополнениями, в том числе Законом от 27 июля 2006 г. № 137-ФЗ) и постановлением Правительства РФ от 30 сентября 2004 г. № 506 "Об утверждении Положения о Федеральной налоговой службе". Основной принцип таких взаимоотношений – вертикальная подотчетность, т. е. непосредственно центральному аппарату подотчетны налоговые органы второго уровня: УФНС России по субъектам Российской Федерации и межрегиональные инспекции; сответственно налоговым органам второго уровня подотчетны ИФНС России по городам, районам и городам без районного деления, а также инспекции межрайонного уровня. При этом между налоговыми органами существует четкое распределение функций.

Таким образом, каждый налоговый орган подчиняется непосредственно своему вышестоящему территориальному налоговому органу и соответственно ФНС России. Вертикальная подотчетность обусловливает порядок обмена информацией, взаимодействие и применение единых стандартизированных требований при осуществлении налогового администрирования. Поскольку ФНС России – вышестоящий налоговый орган, то ее указания относительно применения налогового законодательства подлежат обязательному исполнению всеми территориальными налоговыми органами.

Каждый налоговый орган – самостоятельное юридическое лицо, имеет свою смету, на основе которой выделяются средства из федерального бюджета на его содержание, текущий счет в банке, печать. Как юридическое лицо каждый налоговый орган вправе выступать в суде истцом и быть ответчиком.

Налоговые органы Российской Федерации, осуществляя налоговое администрирование, исходят из предоставленных им прав и возложенных на них обязанностей, закрепленных в Законе о налоговых органах Российской Федерации , Налоговом кодексе с учетом последующих изменений и дополнений (в том числе Федерального закона № 137-ФЗ).

Налоговые органы, осуществляя налоговое администрирование, вправе проводить налоговые проверки. Они проводятся в отношении налогоплательщиков (плательщиков сборов) и налоговых агентов. Цель таких проверок заключается в установлении достоверности данных налоговых деклараций и бухгалтерской отчетности налогоплательщиков (плательщиков сборов или налоговых агентов), их соответствия первичным документам и реально совершенным хозяйственным операциям и сделкам. Осуществляя контрольные действия, налоговые органы вправе требовать от налогоплательщиков (плательщиков сбора или налоговых агентов) документы по формам, установленным государственными органами и органами местного самоуправления, служащие основанием для исчисления и уплаты (удержания и перечисления налогов, сборов, а также документы, подтверждающие правильность исчисления и своевременность уплаты (удержания и перечисления) налогов, сборов. В случае, когда имеются достаточные основания полагать, что представленные для налоговой проверки документы будут уничтожены, сокрыты, изменены или заменены, налоговые органы могут производить выемку документов.

Проводя налоговые проверки, налоговые органы вправе осматривать любые используемые налогоплательщиком для извлечения дохода либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения и территории, проводить инвентаризацию имущества, принадлежащего налогоплательщику.

В случае, если налогоплательщик отказывается допустить должностных лиц налогового органа к осмотру производственных, складских, торговых и иных помещений и территорий, используемых им для извлечения дохода либо связанных с содержанием объектов налогообложения, налоговые органы могут определять суммы налогов, подлежащих уплате в бюджетную систему Российской Федерации, расчетным путем на основании имеющейся у них информации о данном налогоплательщике или об иных аналогичных лицах. Другое основание реализации данных полномочий – непредставление в течение более двух месяцев налоговому органу необходимых для расчета налогов документов, а также отсутствие учета доходов и расходов, учета объектов налогообложения или ведение учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги.

Осуществляя контроль за полнотой и своевременностью внесения налогов (сборов) в бюджетную систему Российской Федерации, налоговые органы наделены полномочиями взыскивать недоимки, пени и штрафы во внесудебном порядке с организаций и индивидуальных предпринимателей. При этом они вправе требовать от банков документы, подтверждающие факт списания со счетов налогоплательщика (плательщика сборов или налогового агента) и с корреспондентских счетов банков сумм налогов, сборов, пеней и штрафов и перечисления этих сумм в бюджетную систему Российской Федерации. Осуществляя взыскание недоимки, налоговые органы могут приостанавливать операции по счетам налогоплательщика (плательщика сборов или налогового агента) в банках и налагать арест на их имущество.

Налоговые органы как органы надзора за соблюдением налогового законодательства вправе требовать от налогоплательщиков, плательщиков сборов, налоговых агентов устранения выявленных нарушений законодательства о налогах и сборах и контролировать выполнение указанных требований. Они могут вызывать их представителей в налоговые органы для дачи пояснений в связи с уплатой (удержанием и перечислением) налогов либо в связи с налоговой проверкой, а также в иных случаях, связанных с исполнением ими законодательства о налогах и сборах. Вызов налогоплательщиков (и иных лиц) осуществляется путем направления им письменного уведомления.

При проведении налогового контроля налоговые органы вправе привлекать специалистов, экспертов и переводчиков; вызывать в качестве свидетелей лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для проведения налогового контроля; заявлять ходатайства об аннулировании или о приостановлении действия выданных юридическим и физическим лицам лицензий на право осуществления определенных видов деятельности.

Защищая интересы государства, его бюджета, налоговые органы вправе предъявлять в суды общей юрисдикции или арбитражные суды иски:

✓ о взыскании недоимки, пеней и штрафов за налоговые правонарушения;

✓ досрочном расторжении договора об инвестиционном налоговом кредите;