Рис. 1.1. Структура финансовой системы государства

Финансы как целостная экономическая категория, обладающая общими свойствами, имеют свой состав, взаимосвязанные звенья и характерные особенности. Каждое звено финансовой системы определенным образом влияет на процесс воспроизводства, его различные стадии и фазы. Финансы государства, которые представляют собой централизованные фонды денежных средств, находящиеся в его распоряжении (федеральный бюджет, региональные бюджеты, бюджеты муниципальных образований, стабилизационный фонд) играют важную роль в производственно-техническом и социальном развитии страны. Государство оказывает влияние на монетарную политику, уровень инфляции, основные пропорции общественного производства, стадии распределения финансовых ресурсов между секторами экономики, территориями, отраслями, а также на параметры экономических, инвестиционных и социальных процессов в стране. При этом социальное страхование, осуществляемое посредством внебюджетных фондов, обеспечивает защиту личных интересов граждан в случае наступления инвалидности, старости, временной нетрудоспособности. Государственный кредит влияет на страховую систему, так как государство может быть как заемщиком, так и кредитором страховых организаций. Государство также может выступать гарантом финансовой устойчивости страховых организаций.

Финансы предприятий непосредственно участвуют в процессе воспроизводства за счет формирования первичных доходов и накоплений. Процесс расширенного воспроизводства на многих предприятиях осуществляется не только за счет собственных средств, но и за счет использования кредитов банков, страховых компаний и привлечения финансовых средств на рынке ценных бумаг. При этом страхование транспортных, имущественных, финансовых и промышленных рисков коммерческих организаций, общественных организаций и фондов обеспечивает непрерывность и стабильность экономических процессов, а также их их финансовую устойчивость.

Тема 2. БЮДЖЕТ КАК ОСНОВНОЕ ЗВЕНО ГОСУДАРСТВЕННОЙ СИСТЕМЫ

2.1. Сущность бюджета

Как экономическая категория бюджет представляет собой совокупность экономических (денежных) отношений, возникающих в процессе образования, планового распределения и использования государственного централизованного фонда денежных средств. Бюджетные отношения возникают между государством и его субъектами (юридическими и физическими лицами) при образовании централизованного фонда с помощью налогов, сборов, пошлин, а также при использовании централизованного бюджетного фонда; через экономические отношения ежегодно мобилизуется в государственный бюджет значительная часть накоплений предприятий, организаций и часть доходов населения. Средства бюджета направляются на финансовое обеспечение задач и функций государства, социально-культурных мероприятий.

Понятие государственного бюджета имеет и правовой (законодательный) аспект. С этой точки зрения он рассматривается как финансовый план государства.

Как правовому акту государственному бюджету дается следующее определение: это основной финансовый план образования, распределения и использования централизованного денежного фонда государства или административно-территориального образования, утверждаемый соответствующим законодательным (представительным) органом государственной власти и закрепляющий юридические права и обязанности участников бюджетных отношений.

Сердцевиной финансового планирования является сводный финансовый план государства, разрабатываемый одновременно с планом социального развития системы как составная его часть. Финансовый план призван отразить согласованность материально-вещественных и денежно-финансовых пропорций общественного производства. Разработка сводного финансового баланса страны придает государственному бюджету новый статус – стержневого баланса формирования и расходования централизованного денежного фонда государства во взаимосвязи с движением финансовых средств и денежных ресурсов.

Государственный бюджет – основной финансовый план страны, центральное звено финансовой системы. Его главное назначение – с помощью финансовых средств создать условия для эффективного развития экономики, решения общегосударственных задач, укрепления обороноспособности.

Когда речь идет о государственном бюджете как финансовом плане, подразумевают сознательную деятельность людей по разработке, утверждению и исполнению бюджета.

Государственный бюджет как экономическая категория выражает систему экономических отношений между государством, с одной стороны, предприятиями, организациями и населением – с другой, по поводу распределения и перераспределения совокупного общественного продукта и национального дохода и формирования централизованного общегосударственного фонда денежных средств.

Понятие государственного бюджета в нынешней его трактовке не только выражает определенные денежные отношения, но и имеет соответствующее им материально-вещественное воплощение – фонд денежных средств государства.

Государственный бюджет формируется как на стадии первичного распределения национального дохода, так и в ходе его перераспределения. В процессе первичного распределения национального дохода государство получает в свое распоряжение часть чистого дохода в форме налогов (налога на добавленную стоимость, акцизов и др.). В результате перераспределения в бюджет поступает часть прибыли предприятий и хозяйственных организаций различных форм собственности.

Сущность бюджета, подобно любой другой экономической категории, проявляется в его функциях. Государственному бюджету, как и всей системе финансов, присущи две функции – распределительная (перераспределительная) и контрольная. А например, Г. Б. Поляк выделяет следующие функции бюджета:

1) перераспределение национального дохода;

2) государственное регулирование и стимулирование экономики;

3) финансовое обеспечение социальной сферы и осуществление социальной политики государства;

4) контроль за образованием и использованием централизованных фондов денежных средств.

2.2. Развитие бюджетной системы в Российской Федерации

Реформа муниципального финансирования в России будучи составной частью реформы российской экономики в целом, имеет уже более чем 15-летнюю историю. Для муниципалитетов эта реформа означает колоссальные изменения в условиях формирования доходов и расходов местных бюджетов, развитие новых бюджетных процедур, формирование в муниципалитетах способности "отвечать на вызовы" федеральной и региональной политики. По прошествии 15 лет можно провести условную периодизацию реформ.

Первым этапом следует считать период 1990–1993 гг. – это период образования современного российского государства, завершившийся принятием Конституции РФ. Применительно к финансовым проблемам в ст. 132 Конституции РФ сказано, что органы местного самоуправления самостоятельно управляют муниципальной собственностью, формируют, утверждают и исполняют местный бюджет, устанавливают местные налоги и сборы и т. д. В этой же статье говорится, что органы местного самоуправления могут наделяться законом отдельными государственными полномочиями с передачей необходимых для их осуществления материальных и финансовых средств (к сожалению, дальнейшая история муниципальных финансов в России изобилует примерами, когда государственные полномочия передавались на муниципальный уровень без необходимых средств).

В это время бюджетное устройство России сочетало в себе черты унитарного и конфедеративного государства. С одной стороны, субъекты РФ практически полностью зависели от отчислений из федеральных налогов и финансовой помощи из федерального бюджета. Налоги собирались только федеральным ведомством – Государственной налоговой службой РФ, а бюджеты управления региональных и местных администраций финансировались из федерального бюджета. С другой стороны, субъекты РФ, распоряжаясь половиной консолидированного бюджета страны, пытались контролировать на своей территории федеральные расходы. Поэтому складывающуюся в тех условиях систему межбюджетных отношений можно скорее назвать "бюджетным феодализмом", чем "бюджетным федерализмом".

Принятие Конституции РФ ознаменовало окончание первого этапа радикальных экономических реформ, в том числе реформы муниципального финансирования. Существование местного уровня самоуправления, не входящего в систему органов государственной власти, было закреплено в высшем законодательном акте страны.

Принцип самостоятельности местных бюджетов был заложен уже в Законе РФ от 15 апреля 1993 г. № 4807-1 "Об основах бюджетных прав и прав по формированию и использованию внебюджетных фондов представительных и исполнительных органов государственной власти республик в составе Российской Федерации, автономной области, автономных округов, краев, областей, городов Москвы и Санкт-Петербурга, органов местного самоуправления", вступившем в действие до принятия Конституции РФ.

Разграничение уровней бюджетной системы в соответствии с принципами федеративного устройства должно основываться на концепции фискальной автономии бюджетов разных уровней. При высокой степени вертикальной несбалансированности этих уровней бюджетная система в целом становится неустойчивой и работает неэффективно.

Вторым этапом реформы муниципального финансирования можно считать 1993–1994 гг. В 1994 г. федеральный центр ввел единую для регионов систему "расщепления" федеральных налогов взамен существовавших ранее дифференцированных ставок (Федеральный закон от 23 декабря 2003 г. № 186-ФЗ "О федеральном бюджете на 2004 год"). Эти решения существенно изменили систему формирования доходов субъектов РФ, сделали ее более предсказуемой. Соответственно, более предсказуемой стала и система формирования доходов местных бюджетов. Налоговые реформы в России и Казахстане стартовали одновременно – в середине 1990-х гг. Причем реформы в этих странах начинала одна команда – в г. Алма-Ате тогда работала большая группа налоговых специалистов со всего мира, консультировавших авторов и казахского, и российского Налогового кодекса. В 1994 г. казахская и российская группы создали модельные Налоговые кодексы на основе западных стандартов. Оба документа представляли собой образец налогового законодательства, каким его видели лучшие налоговики мира. Несмотря на это, ни тот ни другой не прошли обсуждений в парламентах. В 1995 г. парламент Казахстана пошел на самороспуск и, уходя, принял решение наделить президента правом издавать указы, имеющие силу закона. Пока не был избран новый состав парламента, в Казахстане указами президента были введены в действие 147 основных законов, включая Гражданский, Налоговый и Земельный кодексы. Налоговый кодекс Казахстана был во многом несовершенным, предоставлял множество льгот индивидуального характера. В результате в Кодекс каждый год вносились изменения, стабильности налогового законодательства в стране не было. Однако затем картина кардинально изменилась: накопив опыт, казахские налоговики поняли, каким должен быть нормальный, эффективный, реально работающий в условиях экономики Казахстана Налоговый кодекс. И, что важно, научились использовать налоги не только для наполнения бюджета. В 2000 г. в Казахстане началась работа над новым Налоговым кодексом, который в отличие от предыдущего варианта не только решал фискальные задачи, но и позволял широко использовать регулирующие и стимулирующие функции налогов.

Часть первая Налогового кодекса РФ (НК РФ) была принята в 1998 г., часть вторая – в 2002 г.; до принятия этих документов основным нормативным актом, регулирующим налоговые отношения в стране, был Закон РФ от 27 декабря 1991 г. № 2118-I "Об основах налоговой системы в Российской Федерации". В это время были подписаны соглашения с Татарстаном, Башкорстаном, Якутией, легализовавшие особый бюджетный статус этих республик, в соответствии с которым с их территорий по-особому начали перечисляться налоги в федеральный бюджет.

Третий этап реформ – с 1995 по 1998 г. За этот период были приняты Закон РФ от 6 июля 1991 г. № 1550-I "О местном самоуправлении в Российской Федерации" и Федеральный закон от 25 сентября 1997 г. № 126-ФЗ "О финансовых основах местного самоуправления в Российской Федерации". Последний закреплял за местным уровнем доли от сбора важнейших федеральных налогов и тем самым вносил большую определенность и предсказуемость в процесс формирования муниципальных доходов. В 1996 г. более 53 % всех поступлений шли в бюджет субъектов РФ (табл. 2.1).

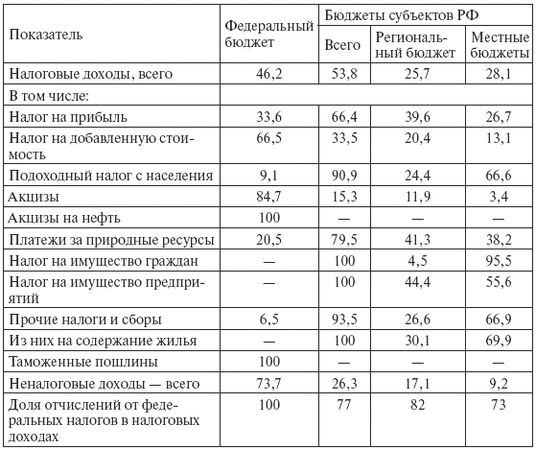

Единственный федеральный налог, поступления от которого жестко закреплялись за уровнями бюджетной системы, – платежи за пользование недрами и природными ресурсами. Остальные федеральные налоги распределялись между федеральным бюджетом и бюджетами субъектов РФ ежегодным законом о федеральном бюджете.

Таблица 2.1

Распределение доходов между уровнями бюджетной системы РФ в 1996 г., %

В 1994–1997 гг. субъекты РФ получали 25 % НДС, 90-100 % подоходного налога с физических лиц, 50 % акцизов на алкогольную продукцию, 100 % остальных акцизов (кроме акцизов на минеральное сырье, бензин, автомобили, импортные товары). Кроме того, начиная с 1994 г., субъекты РФ имели право в дополнение к федеральной 13 %-ной ставке устанавливать свою ставку налогообложения прибыли предприятий (большинство регионов ввело максимальную ставку – 22 %).

В это время рассматривались три модели реформирования налоговой системы Российской Федерации:

1) "американский" подход, когда по некоторым налогам каждый уровень власти имеет собственные доходные источники и когда по косвенным налогам разные уровни власти вводят свои налоговые ставки одной и той же налогооблагаемой базы;

2) "германский" подход, когда все уровни власти делят поступления от основных общих доходов;

3) "канадский" подход, когда разные уровни власти вводят свои налоговые ставки одной и той же налогооблагаемой базы.

Одновременно федеральный центр принимал различные социальные законы и перекладывал финансирование связанных с ними расходов на муниципалитеты. Самым "тяжелым" в финансовом отношении для муниципалитетов оказался Федеральный закон от 12 января 1995 г. № 5-ФЗ "О ветеранах". Статья 132 Конституции РФ применялась федеральным центром в части прав по наделению органов местного самоуправления государственными полномочиями, но не в части обязанности передать муниципалитетам необходимые для этого финансовые ресурсы. Средств местных бюджетов на финансирование "федеральных мандатов" не хватало, они не исполнялись в полном объеме, возникла ситуация неопределенности, непредсказуемости, финансовой необязательности со стороны органов местного самоуправления нести предписанные федеральными законами расходы. Из федерального бюджета в 1996 г. на 100 % финансировались лишь оборона и международная деятельность, на 72,8 % – правоохранительная деятельность (табл. 2.2).

Таблица 2.2

Доля бюджетов разных уровней в основных расходах консолидированного бюджета РФ в 1996 г., %

Четвертый этап реформ – с 1999 по 2002 г., когда начали действовать Бюджетный и Налоговый кодексы РФ. Эти законы имели большое значение для реформирования бюджетных отношений и проведения налоговой политики, для экономики в целом, но концепция создания относительно независимой финансовой системы на местном уровне в них не была заложена. Всерьез заниматься финансовой концепцией для муниципалитетов федеральный центр начал только в XXI в. (Программа развития бюджетного федерализма, одобренная Правительством РФ в 2001 г.; работа образованной Указом Президента РФ от 21 июня 2001 г. № 741 Комиссии при Президенте РФ по подготовке предложений о разграничении предметов ведения и полномочий между федеральными органами государственной власти, органами государственной власти субъектов РФ и органами местного самоуправления под руководством заместителя руководителя Администрации Президента РФ Д. Н. Козака). Для этого периода реформы муниципального финансирования характерна тенденция к централизации налоговых доходов и расходных полномочий на федеральном и региональном уровнях. Собственные доходы муниципалитетов в этот период сократились, возросла зависимость местных бюджетов от региональных трансфертов. Федеральные власти продолжали принимать решения, резко меняющие расходные обязательства муниципалитетов. В качестве примера можно привести изменение тарифов на заработную плату работников бюджетной сферы с декабря 2001 г. Как и раньше, такие решения не способствовали повышению эффективности управления муниципальными финансами.

До начала 2000-х гг. разграничению обязанностей и возможностей бюджетов разных уровней в России препятствовала многоуровневая, сложноподчиненная система организации местного самоуправления, различающаяся по регионам и приводящая к возникновению неразрешимых проблем. Так, в различных субъектах РФ существовали от одного до трех уровней местного самоуправления или местное самоуправление отсутствует вообще. Иногда отдельные муниципалитеты наделяются государственными полномочиями и фактически являются территориальными подразделениями органов государственной власти субъектов РФ, в других регионах, наоборот, образуется многоуровневая, сложносоставная структура самостоятельных органов власти.

В качестве предпосылки проведения реформ муниципальных финансов можно рассматривать одобренную постановлением Правительства РФ от 15 августа 2001 г. № 584 "Программу развития бюджетного федерализма в Российской Федерации на период до 2005 года".