"Большинство студентов, к сожалению, не задают критичных вопросов. Они обычно плохо информированы, а их вопросы поверхностны, поскольку основаны на чужих, а не на их собственных мыслях. Вместо этого они задают никчемные вопросы вроде: а это будет на контрольной работе? Их вопросы демонстрируют полное нежелание думать. С таким же успехом они могли бы молчать; их мозг словно находится в спящем или отключенном состоянии. Для того чтобы мыслить критично, нам необходимо стимулировать свой интеллект при помощи вопросов, ведущих нас – куда бы вы думали? – конечно, к новым вопросам. Мы хотим устранить негативные последствия традиционной в прошлом зубрежки, которая отрицательно повлияла на нашу манеру обучения. Мы хотим "реанимировать" "неживые" мозги при помощи того, что на сайте www.criticalthinking.org описывается при помощи выражения "вдохнуть в мозг новые мысли" (по аналогии с искусственным дыханием), чтобы вернуть к жизни "отключившийся" мозг" [185] .

Мы надеемся, что инвесторы, которые в свое время спрашивали слишком мало и в результате пострадали от своего заученного наизусть заклинания "покупать и держать – это хорошо", наконец задали критичные вопросы и изучили с научной точки зрения все данные, касающиеся своей деятельности.

Теория хаоса: линейность и нелинейность

Теория хаоса утверждает, что мир функционирует не по линейным законам. Происходят неожиданные вещи. Тратить драгоценное время на попытки получить идеальный прогноз – напрасное занятие. Будущее неизвестно, и неважно, насколько научно обоснован ваш фундаментальный прогноз. Мэньюс Донахью III, автор работы "Introduction to Chaos Theory and Fractal Geometry", затрагивает тему хаотичного, нелинейного мира:

"Мир математики веками существовал в рамках линейных законов. Это значит, что математики и физики упустили из виду тот факт, что динамические системы во многом непредсказуемы и движимы случайными факторами. В прошлом могло быть понято функционирование только таких систем, которые считались линейными, т. е. систем, развитие которых происходило в соответствии с предсказуемыми сценариями и моделями. Линейные уравнения, линейные функции, линейная алгебра, линейное программирование и линейные ускорители – все эти понятия были освоены и поставлены на службу человечеству. Однако проблема заключается в том, что мир, в котором мы живем, далеко не линеен, наоборот, он должен быть охарактеризован как нелинейный, а следовательно, пропорциональность и линейность в нем можно встретить нечасто. Как может человек действовать в соответствии с нелинейной системой и понимать ее в мире, в котором все описывается категориями простой линейной логики? Этим вопросом задавались математики и другие ученые еще с XIX в.; итогом их размышлений стала новая научно-математическая теория – теория хаоса" [186] .

В то время как многим идея о нелинейном мире кажется необычной, для торгующих по тренду это не новость. Их успех объясняется готовностью к неожиданностям. Их не пугает отсутствие линейности, т. е. причинно-следственных связей, поскольку их торговые модели рассчитаны на неожиданные события. Как им это удается? Торгующие по тренду мыслят статистическими категориями. Большинство людей этого избегает, даже если это могло бы помочь им преодолеть неопределенность повседневной жизни. Герд Гигеренцер, о котором упоминалось в главе 5, убежден в преимуществе статистического мышления:

"В начале ХХ в. отец современной научной фантастики, Герберт Джордж Уэллс, рассуждая о политике, сказал: "Если мы хотим получить образованных граждан в современном технологическом обществе, нужно обучить людей трем вещам: чтению, письму и статистическому мышлению". Насколько нам это удалось к началу XXI в.? В нашем обществе большинство граждан обучаются читать и писать еще в детском возрасте, но никто не учит их статистическому мышлению" [187] .

Вот простая иллюстрация статистического мышления. Рассмотрим учебный пример о соотношении рождаемости мальчиков и девочек:

"Есть два родильных дома: в первом ежедневно рождается 120 детей, а во втором только 12. В среднем соотношение количества новорожденных мальчиков и девочек в каждом роддоме 50/50. Но однажды в одном из роддомов родилось в два раза больше девочек, чем мальчиков. В каком из них это более вероятно? Ответ очевиден для хорошего трейдера, но, как показывают исследования, не столь ясен для непрофессионала: вероятность такой ситуации гораздо больше для маленького роддома. Это объясняется тем, что, говоря математическим языком, вероятность случайного отклонения от какой-либо величины (скажем, от среднего значения совокупности) возрастает с увеличением размера выборки".

Какое отношение статистика рождаемости и полового состава новорожденных имеет к следованию тренду? Возьмем двух трейдеров, которые в среднем торгуют с прибылью в 40 % трейдов, при этом их прибыль в 3 раза превышает их потери. Один из них совершил 1 тыс. трейдов, другой – 10. Для кого из них в следующих 10 трейдах выше вероятность того, что лишь 10 % его сделок будут удачными (вместо обычных 40 %)? Такая ситуация более вероятна для трейдера, совершившего 10 трейдов. Почему? Чем больше сделок у трейдера за плечами, тем больше вероятность стремления его доходности к среднему уровню. Чем меньше сделок, тем больше вероятность отклонения от средней величины [188] .

Представьте, что ваш друг получил инсайдерскую информацию о движении акций на фондовом рынке и благодаря этому сорвал куш. Он всем об этом рассказывает. На вас это произвело впечатление, и вам кажется, что он, должно быть, действительно хорошо разбирается в трейдинге. Вы были бы не так впечатлены, если бы мыслили статистическими категориями, ведь тогда вы бы поняли, что количество его "выигрышей" крайне мало. Он с таким же успехом мог в следующий раз получить другую инсайдерскую информацию и действовать в соответствии с ней и при этом все потерять. Один такой случай ни о чем не говорит. Выборка слишком мала.

В разнице между этими двумя точками зрения кроется ответ на вопрос, почему выдающиеся трейдеры, торгующие по тренду, из одиночных игроков превратились во владельцев крупных успешных компаний, которые, как правило, работают с более высокой доходностью, чем так называемые зубры Уолл-стрит. Почему финансисты Уолл-стрит спокойно наблюдают за тем, как Джон Генри или Билл Данн завоевывают лидирующие позиции на тех рынках, где они сами могли бы и, наверно, должны были бы доминировать? Причина заключается в чрезмерном увлечении Уолл-стрит целевыми ориентирами. Уолл-стрит стремится достичь средних показателей доходности, соответствующих основным индексам, в то время как цель торгующих по тренду – максимальная доходность.

Крупные, респектабельные корпорации Уолл-стрит, в отличие от торгующих по тренду, оценивают свой успех исходя из среднерыночных показателей, а не максимизации прибыли. Эти компании рассматривают средние значения и отклонения от них, чтобы определить степень эффективности своей работы. Они так зависимы от иррациональных потребностей своих клиентов, что стратегия следования тренду кажется им неубедительной.

Другими словами, колебания вокруг среднего значения (стандартное отклонение), как правило, используется Уолл-стрит для определения уровня риска (см. главу 3). Компании Уолл-стрит предпочитают последовательность максимизации прибыли, в результате их доходность всегда находится на среднем уровне. Как перестать ориентироваться на средние показатели? Это непросто. На нас значительное влияние оказывает классическая теория финансов, которая практически полностью основана на нормальном распределении. Майкл Мобуссин и Кристен Бартхольдсон разъясняют плачевное состояние дел:

"Нормальное распределение – это базовый принцип теории финансов, включая теорию случайных блужданий, САРМ-модель (модель оценки доходности финансовых активов), VaR-модели (модели рисковой стоимости) и модели опционного ценообразования Блэка – Шоулза. Например, назначение моделей рисковой стоимости (VaR) – оценка с заданной вероятностью максимальных потерь инвестора при том или ином составе портфеля. Хотя существуют различные типы VaR-моделей, в классической версии в качестве меры риска используется стандартное отклонение. Зная нормальное распределение, довольно просто рассчитать стандартное отклонение, а следовательно, уровень риска. Однако если изменения цен происходят не по принципу нормального распределения, измерение риска при помощи стандартного отклонения становится некорректным" [189] .

Проблема использования стандартного отклонения в качестве меры риска можно рассмотреть на следующем примере: у двух трейдеров с идентичными показателями стандартного отклонения может быть совершенно разное распределение прибыли. У одного его можно изобразить в виде привычной кривой нормального распределения. У другого же распределение может характеризоваться такими статистическими понятиями, как эксцесс и асимметрия. Другими словами, историческая динамика его доходности далека от нормального распределения.

Прибыль торгующих по тренду не подчиняется и никогда не будет подчиняться принципу нормального распределения. Их трейдинг никогда не будет характеризоваться последовательными, средними по рынку показателями прибыли, квартал за кварталом соответствующими принятым ориентирам. Когда торгующие по тренду побеждают в игре с нулевой суммой и получают гораздо большую прибыль по сравнению с такими игроками, как Barings Bankи Long Term Capital Management, они зарабатывают на тех самых значительных отклонениях (статистических "выбросах"), имеющих место в нашем мире, где не работает принцип нормального распределения. Джерри Паркер из Chesapeake Capitalоткрыто говорит об этом:

"Я бы описал это так: следование тренду на пике рынка приводит к анормальному распределению результатов торгов. И это наше своеобразное конкурентное преимущество: в этих статистических "выбросах". Я не знаю, есть ли у нас норма доходности по определению, но если вы следуете тренду на пике рынка, это приводит именно к такому распределению прибыли, поскольку мир нелинеен" [190] .

Жан-Жак Шенье, так же как и Джерри Паркер, считает, что рынки гораздо менее линейны и эффективны, чем полагают аналитики Уолл-стрит. Это происходит потому, что игроки, скажем на валютном рынке, могут участвовать в торгах не только для получения прибыли, но и с целью хеджирования, как это обычно делают центральные банки. Шенье подчеркивает, что в итоге они регулярно терпят убытки:

"Банк Японии осуществит валютную интервенцию для снижения курса иены <…> японский коммерческий банк репатриирует зарубежные активы в иенах лишь для того, чтобы придать достойный вид своему балансу на конец финансового года. Итогом этих действий является повышение ликвидности, но достигнутая таким образом ликвидность неэффективна" [191] .

Для корректной оценки следования тренду и лучшего понимания слов Джерри Паркера полезно рассмотреть подробнее статистические понятия асимметрии и эксцесса. Отклонение, согласно определению Ларри Сведро из Buckingham Asset Management, измеряет статистическую вероятность получения более высокой или более низкой прибыли при значительном отклонении распределения от нормального по сравнению с обычно наблюдающимся ее значением при нормальном распределении. Например, при последовательном изменении величины прибыли следующим образом: -30, 5,10 и 15 %, среднее значение будет равно 0 %. При этом только в одном случае значение прибыли было ниже 0 %, т. е. наблюдался убыток, во всех остальных случаях прибыль превышала 0 %; но это единственное отрицательное значение гораздо сильнее отличается от среднего (0 %), чем положительные. Это называется отрицательной асимметрией. Отрицательная асимметрия наблюдается, когда количество значений, находящихся слева от средней величины по оси абсцисс (т. е. ниже среднего), меньше, но они расположены дальше от среднего, чем значения с правой стороны. Положительная асимметрия имеет место, когда количество значений, находящихся справа от средней величины по оси абсцисс (т. е. выше среднего), меньше, но они расположены дальше от среднего, чем значения с левой стороны [192] .

Как вы уже, возможно, догадались, для торгующих по тренду характерна прибыль при положительной асимметрии. Эксцесс, в свою очередь, показывает, насколько часто наблюдаются показатели, значительно отличающиеся от средней величины в большую или меньшую сторону. Если это происходит чаще, чем при нормальном распределении, имеет место высокий коэффициент эксцесса, если реже – то низкий. Высокий коэффициент эксцесса проявляется в значительно отличающихся от среднего показателях, называемых статистическими "выбросами". Выбросы указывают на более высокую долю очень низких и очень высоких значений прибыли, чем это ожидается при нормальном распределении [193] .

Марк Рцепчински, президент John W. Henry and Co. , излагает точку зрения своей компании:

"Асимметрия может быть положительной и отрицательной и нарушает симметричность распределения. Положительная асимметрия означает, что вероятность получения значительной прибыли больше, чем значительного убытка, отличающегося от среднего уровня на ту же величину. Асимметрия показывает направление неожиданных отклонений. Управление рисками направлено на минимизацию количества неожиданных отрицательных отклонений. "Выбросы", или экстремальные значения доходности, нехарактерные для нормального распределения, очевидно, окажут влияние на показатель асимметрии. Рыночный спад 1987 г. обычно рассматривается как экстремальный "выброс". Положительный "выброс" будет способствовать отклонению распределения в положительном направлении. Поскольку методология JWHпредусматривает ликвидацию убыточных и сохранение прибыльных позиций, в исторической динамике прослеживается тенденция к преобладанию положительных "выбросов" и более высокой вероятности получения положительных финансовых результатов. Отрицательная асимметрия проявляется в более высокой вероятности существенного отрицательного результата, отличающегося от среднего уровня на ту же величину" [194] .

Несмотря на существенную практическую значимость этих показателей, они, как правило, игнорируются. Мало кто подходит к трейдингу со статистической точки зрения. Люди либо не понимают, либо не признают асимметрию, эксцесс и положительную/отрицательную волатильность (см. главу 3). Если вы избегаете использования этих понятий, вы никогда не увидите мир глазами Джона Генри и Билла Данна и не поймете, что он нелинеен.

Наращивание капитала

Джим Роджерс, трейдер, не применяющий в торговле технический анализ, но сделавший состояние на торговле по тренду, отводит наращиванию капитала первое место в списке своих приоритетов:

"Одна из серьезнейших ошибок большинства инвесторов в том, что они убеждены, будто им необходимо постоянно предпринимать какие-либо действия на рынке <…> суть инвестирования в том, чтобы избежать убытков <…> убытки уничтожат вас. Они губительно скажутся на процессе наращивания вашего капитала, а в этом весь фокус инвестирования" [195] .

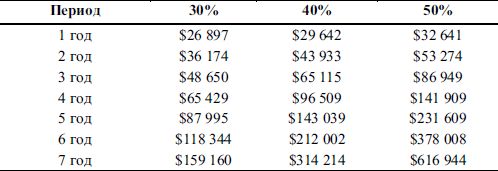

Вы не можете разбогатеть за одну ночь, но при наращивании вашего капитала методом сложного процента у вас по крайней мере есть шанс. Например, если ваша ежегодная трейдерская доходность достигает 50 %, то первоначально вложенная сумма в $20 тыс. может всего за 7 лет превысить $616 тыс. Пятьдесят процентов для вас – заоблачная цифра? Проделаем те же вычисления для уровня прибыли в 25 %. Другими словами, начисление сложного процента – это важный аспект трейдинга. Вы можете торговать по тренду, зарабатывая 25 % в год, и каждый год полностью тратить всю вашу прибыль. Или же вы можете следовать тренду, как Билл Данн, более 20 лет наращивать ваши 25 % методом сложного процента и разбогатеть.

Ниже приведен пример гипотетического инвестирования $20 тыс. (табл. 6.1).

Таблица 6.1. Пример наращивания начального капитала в $20 тыс.

Наращивать капитал в обществе, нацеленном на немедленное вознаграждение, нелегко. Однако повторюсь, что если выдающиеся трейдеры, такие как Данн, Сейкота и Генри, живут и процветают, наращивая капитал, вероятно, мы тоже на это способны.

Основные положения

• Количественное определение риска – ключевой элемент трейдинга. Если вы не можете этого сделать, не вступайте в игру.

• Чтобы добиться успеха в трейдинге и в жизни, нужно научиться задавать правильные вопросы.

• Получение прибыли в стратегиях следования тренду происходит в моменты отклонений рыночных показателей от кривой нормального распределения.

• Ведите себя, как придирчивый критик. Подвергайте сомнению допущения. Проверяйте ваши гипотезы. Определите, что является невозможным, а что – непопулярным.

• Люди ошибочно принимают "регулярные" события за "исключительные". Они думают, что случай "исправит" серию "исключительных" событий. Они видят "исключительное" событие и считают его "регулярным".

• Люди, как правило, считают события, вероятность которых крайне высока, не вызывающими сомнения, а те, вероятность которых крайне низка, – невозможными.

Глава 7 Святой Грааль

Джесс Ливермор сравнил Уолл-стрит с "гигантским борделем", где брокеры выступают в качестве "сутенеров" и фондовых "проституток", а клиенты выстроились в очередь, чтобы выбросить деньги на ветер.

– "The Economist" [196]

Что для американцев по-настоящему опасно, так это остаться в стороне от процессов фондового рынка. Мы хотим дождаться момента, когда акции будут правильно оценены, и мы считаем, что этот уровень – 36 000. Это не фондовый пузырь. Отнюдь. Фондовый рынок недооценен.

– Джеймс Глассман, журналист, соавтор книги "Dow 36 000" [197]

Единственная большая ошибка трейдеров – это мнение о том, что заниматься трейдингом "просто". Они позволяют ввести себя в заблуждение рекламным объявлениям, обещающим: "Торгуя на бирже, вы разбогатеете", или "…заработаете столько, сколько всегда мечтали", или "…навсегда забудете о ежедневных походах на работу и будете жить на доходы от трейдинга". Уолл-стрит лишь потакает этим настроениям, когда ее аналитики постоянно призывают: "Покупайте!" или почти фанатично восхваляют стратегию "покупай и держи" как единственно правильную.

Ричард Ради в своей книге "Buy and Hold: A Different Perspective" пишет о том, что люди всегда искали простые решения сложных проблем. В ответ на запутанную и часто разочаровывающую нас реальность мы изобретаем некие правила "житейской мудрости", которые используем при принятии решений (эти субъективные правила не имеют никакого отношения к описанным в главе 5). Стоит нам получить доказательство, что наши "житейские правила" имеют хотя бы отдаленное отношение к истине, наше чувство уверенности резко возрастает и наш простейший механизм принятия решений становится обоснованным в наших глазах. Если мы сталкиваемся с каким-либо свидетельством, опровергающим наши "правила", мы быстро находим способ доказать его недействительность. Ради отмечает, что подход среднего инвестора к рынку подтверждает указанную склонность к чрезмерному упрощению во вред самому себе [198] .