4. Возможность управлять своим долгом. Облигации – рыночный долг, т. е. это ценные бумаги, которые могут обращаться на вторичном рынке. Это позволяет предприятию управлять своим долгом, выкупая облигации, когда у предприятия есть свободные средства и цены на рынке низкие, и продавая их, когда есть потребность в деньгах или цены на рынке достаточно высоки. За счет операций на вторичном рынке эмитенту в ряде случаев удается значительно снизить стоимость обслуживания долга. Кроме того, компании могут выпускать облигации разных типов и видов (с плавающей купонной ставкой, правом досрочного погашения, с возможностью конвертации облигаций в акции и т. п.).

5. Отсутствие дополнительных условий со стороны кредиторов. Выдача банковского кредита часто сопровождается дополнительными условиями со стороны банка. От компании могут потребовать перевода всех денежных расчетов через кредитующий банк, предоставления залога или накладывать другие ограничения. При выпуске облигаций число инвесторов достаточно велико, и поэтому каждый из них не может требовать каких-либо эксклюзивных условий для себя.

6. Формирование публичной кредитной истории, создание предпосылок для размещения иных ценных бумаг. Репутация предприятия – один из ценнейших его активов. Способность полностью и вовремя рассчитываться по обязательствам, предусмотренным облигационными займами, раскрывается перед всеми участникам финансового рынка, что повышает репутацию предприятия. Это облегчает компании возможность выхода на международный рынок капитала за счет выпуска еврооблигаций и депозитарных расписок. Кроме того, выпуск облигаций на внутреннем рынке может быть полезен при планируемом проведении IPO.

7. Получение рыночных котировок по своим обязательствам. При размещении своих облигаций и в ходе их оборота на вторичном рынке компания имеет возможность узнать реальную цену своих обязательств, как они оцениваются другими участниками рынка. В дальнейшем предприятие может ориентироваться на эти цифры при получении кредитов и других форм заимствований.

8. Ценные бумаги обеспечивают удобство размещения финансовых средств для инвесторов. Рассмотрим пример: инвестор размещает средства на банковском депозите сроком на один год под 8 % годовых. Если инвестор хочет забрать свои средства через 6 месяцев, ему необходимо расторгнуть с банком договор о депозитном вкладе. Банк идет на расторжение договора, но накопившиеся за полгода проценты банк или не выплачивает вообще, или снижает их до уровня процентов по вкладам до востребования, что составляло на момент написания книги 0,1–0,5 % годовых. Таким образом, инвестор получает свои деньги, но с финансовыми потерями.

Когда инвестор вкладывает денежные средства в приобретение облигаций, ему легче вернуть денежные средства, не дожидаясь срока погашения облигаций. Для этого он может продать облигации на вторичном рынке. При совершении сделки покупатель оплатит владельцу облигации не только ее стоимость, но и накопившиеся за период владения проценты. Ценные бумаги в отличие от традиционных банковских вкладов обладают ликвидностью, их можно продать и получить наличные деньги без существенных финансовых потерь.

Рассмотренные преимущества облигационных займов по сравнению с банковским кредитованием способствуют тому, что в общем объеме финансирования инвестиций облигации начинают играть решающую роль.

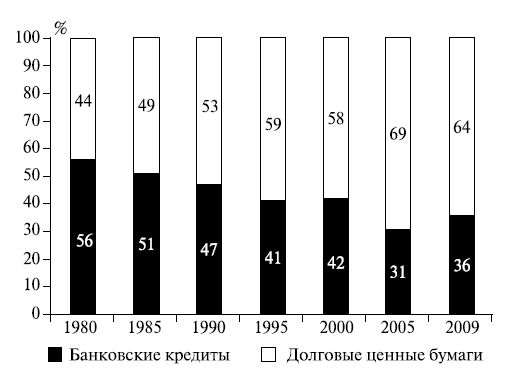

Процесс секьюритизации носит глобальный характер и охватывает как развитые, так и развивающиеся рынки. Этот процесс зародился в США, и идет очень бурными темпами. Если в 1970 г. в США доля заемных ресурсов, привлеченных нефинансовыми компаниями за счет эмиссии облигаций, составила всего 42 %, а большая часть (58 %) приходилась на банковские кредиты, то в настоящее время картина на кредитном рынке противоположная. В 2009 г. на долю облигационных займов приходится 64 %, а удельный вес банковских кредитов сократился до 36 % (рис. 1.2).

Рис. 1.2. Структура долгового рынка США

Аналогичным образом развивается процесс секьюритизации во Франции. По данным Банка Франции, доля банковского кредита в пассивах предприятий, не относящихся к финансовому сектору, за период с 1981 по 2009 г. сократилась с 55 до 20 %, а доля секьюритизированных обязательств увеличилась с 45 до 80 %.

При рассмотрении финансового рынка Великобритании отметить резкое сокращение банковского кредита при финансировании деятельности предприятий не представляется возможным. Это обусловлено тем, что исторически в Великобритании ценные бумаги играли значительную роль в привлечении финансовых ресурсов в компании нефинансового сектора. Однако за период с 1980 по 1990 г. доля секьюритизированного долга на этих предприятиях выросла с 56 до 73 % [Schmidt, Hackethal, Tyrell, 1998].

Аналогичная картина наблюдается и на российском финансовом рынке. Объемы выпуска корпоративных облигаций постоянно увеличиваются и растут опережающими темпами по сравнению с банковскими кредитами. На рис. 1.3 показана динамика выпуска корпоративных облигаций.

Рис. 1.3. Объем размещений новых выпусков корпоративных облигаций на российском финансовом рынке, млрд руб.

Значительный рост новых размещений в 2009 г. обусловлен тем, что в условиях кризиса возросли кредитные риски, резко увеличились кредитные ставки, произошло существенное сжатие кредитного рынка. Это происходило на фоне удорожания и сокращения внешних займов. В условиях кризиса рынок корпоративных облигаций сыграл большую роль в привлечении инвестиций на предприятия реального сектора экономики. В результате в общем объеме финансирования инвестиций доля банковских кредитов сокращается, а доля облигационных займов увеличивается.

Несмотря на то что облигации обладают целым рядом преимуществ по сравнению с банковским кредитом, существуют определенные ограничения, связанные с выпуском облигаций. Следует отметить, что не все компании могут и способны выпустить облигации. Выпуск облигаций предъявляет к эмитенту повышенные требования, которые проявляются в следующем.

Большая финансовая открытость компании перед инвесторами. Компания должна раскрыть информацию о финансовом состоянии, что позволяет инвесторам оценить риски и принять обоснованные решения о целесообразности приобретения облигаций данной конкретной компании. При этом инвесторов, как правило, интересуют направления инвестирования денежных средств и их эффективность. В дальнейшем участники рынка будут постоянно контролировать финансовые потоки и направления использования привлеченных средств.

Раскрытие информации о бизнесе и основных собственниках. Инвесторы, приобретающие облигации, как правило, хотят знать, кому они доверяют свои средства.

Более высокая ответственность эмитента по выплате денежных средств по облигациям, чем при банковском кредите. Если у компании возникают финансовые трудности, то при кредитовании можно обсудить вопрос с банком о реструктуризации кредита или переносе срока выплаты. При облигационном займе эмитенту достаточно сложно договориться с большим числом инвесторов. Неисполнение эмитентом своих обязательств грозит компании тем, что инвесторы обратятся с иском в суд о возмещении ущерба, и даже если компания выполнит свои обязательства, то ее репутация серьезно пострадает.

Эти требования компании должны учитывать при выборе источника долгового финансирования.

Кроме того, один из основных вопросов, которые стоят перед инвесторами при долговом финансировании, – это надежность и финансовая устойчивость заемщика. Участники рынка, инвестирующие в облигации, внимательно следят за финансовым состоянием заемщика, и если оно, по мнению инвесторов, недостаточно устойчивое, то они требуют премии за риск, которая может привести к тому, что облигационный заем обойдется для компании дороже, чем банковский кредит. Поведение инвесторов вполне объяснимо с точки зрения агентских отношений. Владельцы облигаций склонны требовать большую премию за риск, так как они не в состоянии эффективно контролировать использование инвестиционных ресурсов в отличие от банков, которым проще осуществлять этот контроль. Банк при выдаче инвестиционного кредита имеет возможность осуществлять постоянный мониторинг за использованием средств и влиять на заемщика.

Компании, обладающие не очень высокой степенью финансовой устойчивости, предпочитают обращаться за долговым финансированием в банк, так как на облигационном рынке стоимость привлекаемых ресурсов будет для них слишком высокой. Банк соглашается на выделение кредита таким заемщикам, используя защитные механизмы и ограничения, которые фиксируются в кредитном договоре.

Преимущества кредита бесспорны также для молодых и небольших компаний, у которых нет публичной кредитной истории. Таких эмитентов инвесторы относят к потенциально рискованным и требуют высокой премии за риск. Эксперты считают, что вложения в облигации достаточно надежны, если долгосрочный долг не превышает 20–25 % годового оборота компании. Если объем долга выше, то имеет место риск неисполнения эмитентом своих обязательств. Банк готов кредитовать предприятие и при более высоком уровне долга, так как может осуществлять мониторинг и принимать оперативные меры при возникновении угрозы невозврата выданного кредита.

Следует учитывать также, что если выручка компании невелика, то и объем облигационного займа будет небольшим. Это приводит, в свою очередь, к тому, что облигации данного эмитента будут обладать низкой степенью ликвидности, и инвесторы будут требовать премии за отсутствие ликвидности. Размер этой премии на российском рынке может составлять 2–3 % по сравнению с аналогичными ликвидными облигациями.

Проводившиеся американскими специалистами исследования показали, что в среднем капитализация компаний, прибегавших к банковскому кредитованию, составляла примерно четверть от капитализации компаний, выпустивших облигации. Используя показатель размера компании, можно сделать вывод, что молодым и небольшим компаниям предпочтительней использовать банковский кредит, а крупным компаниям – облигационные займы. Безусловно, крупные компании помимо облигаций прибегают к банковскому кредитованию, и в дальнейшем будут привлекать банковские кредиты, диверсифицируя источники финансирования.

1.2. Классическая секьюритизация финансовых активов

Под секьюритизацией финансовых активов понимают инновационный процесс трансформации неликвидных активов в ликвидные ценные бумаги. Данное направление секьюритизации можно рассматривать как одну из форм проявления общей тенденции усиления роли ценных бумаг на финансовых рынках. С этой точки зрения секьюритизация финансовых активов является частью глобального процесса секьюритизации.

Б.Б. Рубцов отмечает, что термин "секьюритизация" может иметь и более узкое значение: процесс "переупаковки" относительно однородных, но малоликвидных активов в своеобразные пулы и выпуска взамен ценных бумаг, которые продаются новым инвесторам [Рубцов, 2002, с. 71].

В классической трактовке секьюритизации как инновационной техники финансирования лежит выделение активов, отраженных на балансе, в отдельный финансовый пул для последующих трансакций. Первоначально секьюритизация коснулась только закладных под недвижимость, а с 1980-х годов она получила широкое распространение (ссуды под залог транспортных средств, лизинговые контракты, коммерческие закладные и др.).

Выпуск ценных бумаг, обеспеченных финансовыми активами, позволяет трансформировать некотирующиеся (необращающиеся) активы, которые имеются на балансе хозяйствующего субъекта (банка или другой организации), в обращаемые финансовые инструменты. Эти ценные бумаги продаются на финансовом рынке, в результате чего хозяйствующий субъект получает самый ликвидный актив – денежные средства.

При секьюритизации финансовых активов можно выделить два уровня секьюритизации.

Одноуровневая секьюритизация. Примером может служить выпуск облигаций, обеспеченных пулом закладных, имеющихся на балансе банка (рис. 1.4).

Рис. 1.4. Схема одноуровневой секьюритизации

На рис. 1.4 представлена одноуровневая схема секьюритизации, при которой банк выдает частным лицам кредиты (ссуды) на строительство жилья. При этом суды выпускаются под залог недвижимости на основе договоров, которые действуют до тех пор, пока заемщики не погасят перед банками свои обязательства. Таким образом, банк обладает финансовыми активами (ипотечными договорами, которые называют закладными), но если эти договоры просто лежат в банке, то активы не работают.

В последние годы банки стали объединять эти договоры в пулы закладных и под их обеспечение выпускать ипотечные облигации. Продав облигации, банк получает денежные средства, которые может направить на расширение своего бизнеса, выдавая новые кредиты. Ипотечные облигации считаются надежными ценными бумагами, так как они обеспечены хорошим залогом. Поэтому банк может по ним выплачивать невысокий процент. Для банка это, безусловно, выгодно, так как через продажу облигаций он получает более дешевые финансовые ресурсы. Однако при такой схеме все риски, которые сопровождают банковскую деятельность, переносятся на владельцев облигаций, так как закладные остаются на балансе банка.

Следует учитывать, что данная схема бесконечно работать не может, так как деньги от продажи облигаций отражаются в балансе банка как заемные средства. У банков существует норматив достаточности собственного капитала, который определяет соотношение собственных и заемных средств банка. Если норматив установлен на уровне 10 %, это означает, что доля заемных средств банка не должна превышать 90 %. Поэтому, достигнув предельного уровня, банк уже не может под обеспечение закладных на недвижимость выпускать облигации. Необходимо использовать другую схему преобразования закладных в денежные средства.

Двухуровневая схема секьюритизации. Для того чтобы отделить риски ипотечных облигаций от прочих рисков и преобразовать закладные в денежные средства, применяется более сложная двухуровневая схема секьюритизации. В ней основными условиями предусмотрено списание активов с баланса банка путем продажи ее специальному юридическому лицу (далее – спецюрлицо – Special Purpose Vehicle – SPV).

Рассмотрим основные принципы классической секьюритизации.

1. Принцип обособления активов и действительной продажи (true sale). Данный принцип является основополагающим при проведении секьюритизации и заключается в том, что инициатор секьюритизации продает (списывает) с баланса активы спецюр-лицу, которое юридически выступает эмитентом обеспеченных облигаций. Следование этому принципу приводит к важным последствиям: эмитированные бумаги не несут риска инициатора сделки.

2. Принцип защищенности от банкротства и нейтрализации риска. Он предполагает, что SPY ограничивается в возможности инициировать процедуру своей добровольной ликвидации, реорганизации или банкротства. Одновременно все участники отношений с SPY берут на себя обязательство не инициировать такие процедуры.

3. Принцип ограниченной правоспособности. Реализация данного принципа обеспечивается тем, что SPV в силу учредительных документов или положений законодательства не разрешено выпускать другие долговые обязательства, участвовать в объединении компаний, совершать определенные сделки или нанимать сотрудников, кроме тех, которые непосредственно необходимы для осуществления секьюритизации.

4. Принцип субординации или договорной очередности платежей. В рамках данного принципа устанавливается приоритетность в погашении долга, заключающаяся в том, что SPV осуществляет платежи в строгой последовательности в соответствии с очередностью платежей (субординацией). Таким образом, одни инвесторы более защищены от банкротства, но, в свою очередь, они же претендуют на меньший процент.

Все приведенные принципы направлены на повышение надежности сделки секьюритизации и защищенности от банкротства инициатора сделки и эмитента облигаций.

Благодаря реализации этих принципов решаются следующие задачи:

• улучшается структура баланса банка;

• банк получает дополнительные финансовые ресурсы от продажи дебиторской задолженности;

• происходит разделение рисков банка;

• продаваемый специальному юридическому лицу пул активов обеспечен денежными потоками;

• выпускаемые специальным юридическим лицом облигации обладают высоким уровнем надежности;

• инвесторы, приобретающие облигации, принимают на себя риск меньший, чем различные средства на банковском депозите.

Классическая схема секьюритизации активов банка наиболее полно представлена X. Бэром (рис. 1.5) [Бэр, 2006, с. 96].

При реализации данной схемы можно выделить следующие важнейшие обязательные элементы.

I. Формирование пула активов. Банк кредитует заемщиков, в результате чего у него образуются права требования к должникам, которые отражаются в балансе банка. Банк объединяет однородные обязательства заемщиков в пул активов.

II. Продажа пула активов. Сформированный банком пул активов продается специально созданному юридическому лицу. Эта стадия является ключевой в секьюритизации банковских активов. На этой стадии активы, числящиеся на балансе банка как дебиторская задолженность, полностью списываются с баланса банка и принимаются на балансе другого юридического лица. Это позволяет отделить активы от первоначального собственника – банка и освободить пул активов от рисков, присущих банку в целом. Продав пул активов, банк вместо дебиторской задолженности имеет на счетах денежные средства, что позволяет ему расширить сферу своей деятельности.

III. Эмиссия облигаций. Спецюрлицо осуществляет эмиссию облигаций, обеспеченных пулом банковских активов (Asset-Backed Securities – ABS). Качество облигаций в основном определяется стабильностью денежного потока по активам, переданным банком SPY. При такой схеме для инвесторов, приобретающих облигации, полностью исключены риски, связанные с оперативной и хозяйственной деятельностью банка. Отделение денежных потоков по пулу активов от общих денежных потоков банка и передача их спецюрлицу исключает риски функционирования банка. Если выделенный пул активов генерирует стабильный поток денежных средств, то облигации ABS обладают высокой степенью надежности, которую может подтвердить рейтинговое агентство, присвоив облигациям соответствующий рейтинг. Для повышения качества облигаций дополнительно страхуются риски неплатежей по облигациям. Это позволяет спецюрлицу выпустить облигации с более низкими процентными платежами, чем проценты, получаемые по банковским кредитам.