Но 1 сентября 1715 года все изменилось. Людовик XIV, к тому времени рекордсмен среди французских монархов по длительности пребывания на троне (72 года!), скончался. Регентом был назван его племянник Филипп, герцог Орлеанский. Свою главную задачу новый король видел в укреплении власти и получении контроля над находящимися в полном беспорядке государственными финансами. Первым делом требовалось устроить наглядную демонстрацию силы. В марте 1716 года состоялось заседание Палаты Правосудия, на котором сторона обвинения не жалела претензий и упреков. Вспомнили, что аж с 1689 года никто в стране всерьез не следил за уплатой налогов. Теперь каждый, кто не мог доказать, что не задолжал казне, подвергался суровому наказанию – от каторги или высылки из страны до лишения имущества и публичной казни. Осведомителям полагалось щедрое вознаграждение. Буржуазный класс Франции, включая торговлю, окаменел от ужаса. Джон Ло понял, что судьба дает ему шанс.

Франция, по мнению Ло, была страной с уникальной политической системой, нуждавшейся в обновлении. Как и Шотландия, она находилась в состоянии хронического денежного кризиса. Проще говоря, во Франции наблюдалась нехватка денег, вызванная одновременным действием двух негативных факторов, укоренившихся со времен Средневековья: во-первых, в стране существовал основанный на драгоценном металле денежный стандарт; во-вторых, при расчетах и сделках население пользовалось практически исключительно монетами. Кроме того, государство купалось в долгах – результат десятилетий, потраченных на военные авантюры. В теории нововведение типа Банка Англии могло помочь решить сразу обе проблемы, как это случилось по ту сторону Ла-Манша. Но на практике, считал Ло, Франция уже упустила время для подобного шага. Государственный долг достиг таких размеров, что никакие налоги не могли бы его покрыть, во всяком случае, пока не изменится экономическая модель. Стране была необходима не только денежная революция, но и радикальная реструктуризация государственного долга. К счастью, теории Ло позволили ему составить план, как достичь обеих этих целей.

Первая часть плана была посвящена решению проблемы денежного дефицита, ибо без денег Франция не могла реализовать свой экономический потенциал. Едва Палата Правосудия успела обратить в бегство старый денежный класс, как Ло убедил регента позволить ему основать Banque générale – первый в истории Франции банк, наделенный правом печатать деньги. Поначалу банк опирался в своей работе на традиционный стандарт, основанный на драгоценных металлах, – при желании каждую банкноту можно было обменять на определенное количество золота или серебра. Затем Ло обратился к зарубежным банкам-корреспондентам, и в результате банкноты, отпечатанные Banque générale, стали приниматься как средство оплаты международных сделок. Регент объявил, что этими деньгами граждане могут платить налоги. Банк явно процветал – его банкноты разошлись по стране, стимулируя, как и предсказывал Ло, торговлю. Однако останавливаться на этом шотландец не собирался, и это было известно каждому, кто слышал его выпады в адрес денежного стандарта, основанного на драгоценных металлах. Разумеется, так и произошло: в декабре 1718 года Банк был национализирован. Отныне он назывался Королевским банком, что только усилило его влияние на политику. Однако этим изменения не ограничились. И главное из них заключалось в том, что объем напечатанных денег больше не должен был зависеть от имеющихся у банка запасов золота или серебра. Иными словами, объем денежной эмиссии теперь зависел только от решения Королевского совета. Альтернативный стандарт Ло был введен в обращение. Отныне денежный стандарт Франции определялся исключительно решением короля и более ничем. Если население поверит в разумность политики Королевского совета, который не станет злоупотреблять денежной эмиссией, то все пойдет хорошо – по мнению Ло, даже лучше, чем в условиях золотого стандарта, ограничивающего предпринимательскую свободу. Но одновременно исчезла страховка: теперь никто не обещал, что банкноты при желании можно будет обменять на то или иное количество золота. К Рождеству 1718 года Джон Ло познакомил Францию, да и весь остальной мир с бумажными деньгами.

Не довольствуясь достигнутым, Ло обрушился с критикой на вторую часть экономической проблемы – паразитическую систему государственных финансов и постоянно растущий государственный долг. Традиционный метод в таких случаях был прост – обесценить денежную единицу (а значит, и стоимость долгов короны), а то и вовсе объявить дефолт. Однако Ло рассчитывал сыграть не на страхах кредиторов, а на их жадности. В 1717 году он, пользуясь успехом своего Банка, уговорил регента позволить ему создать акционерное общество "Западная компания" и передать ему права на развитие Французской Северной Африки, до того принадлежавшие "кровососу" Антуану Кроза. Ло публично заявил, что эти огромные, малоизученные территории принесут компании огромные прибыли. Владельцам государственных облигаций было предложено обменять их на акции Западной компании. То есть из кредиторов государства они превратились бы в своего рода акционеров государства.

Реакция была ожидаемой: кредиторы короны осадили конторы новой компании, надеясь обменять облигации на акции, и спрос на последние значительно превысил предложение. Подобная популярность продемонстрировала жизнеспособность предложенной модели – или по меньшей мере способность компании собрать необходимый капитал, – после чего Западная компания осуществила целую серию впечатляющих поглощений и слияний. Все компании, владевшие правами на заморские колонии Франции, были одна за другой ею "проглочены". Первой была приобретена Сенегальская компания, затем – Ост-Индская компания, после нее – Китайская и Африканская. Каждое поглощение финансировалось одним и тем же способом. Инвесторы приносили свои государственные облигации в контору Ло на улице Кенканпуа, где обменивали их на акции постоянно расширявшейся Западной компании. К середине 1719 года гигантская корпорация Ло – официально она теперь именовалась Индской компанией, хотя широкая публика в память о самом романтичном приобретении предпочитала называть ее Миссисипской, – поглотила все крупные акционерные компании страны.

В августе 1719 года Ло приступил к финальному этапу осуществления своего плана. Компания получила права на сбор всех косвенных налогов во Франции. Теперь она представляла не только зарубежные интересы короны – ее доходы отражали состояние французской экономики в целом. Одновременно было сделано объявление о том, что компания планирует выкупить оставшийся суверенный долг Франции. Чтобы профинансировать подобную гигантскую сделку, было выпущено огромное количество новых акций. Эйфория по поводу "системы Ло" достигла такого размаха, что компании приходилось не привлекать, а отваживать инвесторов. Если в мае акция компании торговалась по 500 ливров, то к декабрю ее цена подскочила до 10 тысяч – и чем выше взлетала цена, тем бóльшую часть государственного долга абсорбировали новые выпуски акций. По завершении сделки Ло наконец достиг беспрецедентного в своей карьере пика – он полностью заменил государственный долг на государственные акции без фиксированного дивиденда. Согласно указу короля с начала следующего года на территории Французского королевства золото и серебро утрачивали статус законного платежного средства, который присваивался банкнотам Королевского банка. Торжество банковских денег и бумажного стандарта стало реальностью.

Ло по максимуму воспользовался окном возможностей, открытым ему Палатой Правосудия. Королевский банк занялся решением проблемы денежного кризиса, и в стране начался экономический бум. Взлетевшая на его волне Миссисипская компания направила свои огромные прибыли на ликвидацию кризиса государственного долга. Во всей системе оставался единственный негибкий элемент – связь Банка с его гарантированными банкнотами и компании с ее рискованными активами, но он благодаря важному нововведению не представлял угрозы. Денежный стандарт теперь зависел от правителя, и если для экономики (а следовательно – и для компании) наступили бы тяжелые времена, Банк уменьшил бы стоимость денег, подстраиваясь под изменившуюся ситуацию. Потрясающее достижение Ло удостоилось всеобщих восторженных похвал. Регент и придворные превозносили его до небес. "Во Франции все восхищались его затеей, соседи нам завидовали и начинали нас побаиваться, – писал современник. – Это было чудо – из тех, в которые не способны поверить потомки". После того как все элементы системы сложились в единое целое, проявился и замысел Ло. Проблема традиционных денег состояла в том, что они представляли собой финансовые претензии на определенную сумму, опирающиеся на доходы, оценить которые в стоимостном выражении было по определению невозможно. Правители могли обещать что угодно, а подданные – верить во что угодно. Эти обещания и ожидания, оформленные тем или иным способом, и являлись облигациями и rentes. Однако единственными источниками суверенного дохода оставались промышленность Франции и коммерческая деятельность ее жителей. Если экономика процветала, налоговые сборы в казну росли, и кредитный рейтинг короля улучшался, а значит, выплаты по его обязательствам производились в соответствии с данными обещаниями. Если же экономика переживала спад, все обстояло иначе. Такова реальная картина в области государственных финансов, подчеркивал Ло, настаивая на том, что следует это честно признать. Король, вместо того чтобы делать вид, будто он мановением руки способен убрать неопределенность, всегда присутствующую в экономической деятельности, поступит гораздо разумнее, если даст гражданам доступ к этой деятельности, тем самым перекладывая на них бремя риска. С государственными облигациями – акциями Миссисипской компании – подобное можно было проделать напрямую. С суверенным кредитом (который мог свободно переходить из рук в руки), основанным на фиатном, то есть бумажном, стандарте – банкнотах Королевского банка, – всего за один шаг.

5 января 1720 года Джона Ло назначили Генеральным контролером финансов Франции. Несколько недель спустя он ознаменовал свой невероятный взлет последним свершением – организовал слияние Банка и компании, превратив их в огромный конгломерат. Однако его триумф длился недолго. Почти сразу же в системе начали появляться трещины. Память о приговорах Палаты Правосудия понемногу начала тускнеть, и "кровопийцы" из старого денежного класса снова зашевелились. Ло направил регенту записку с предложением значительно упростить налоговую систему, но тот выразил опасение, что взбунтуется старая финансовая олигархия. Ло в ответ хладнокровно заявил: "Что случится с крысами в моем сарае, если я увезу оттуда все зерно в безопасное место?" Однако Ло недооценил оппонентов и переоценил значение своего успеха.

Враги Ло, старые финансисты, знали, что его денежная система – как и любая другая – работает, пока сохраняется вера в ее надежность. Кризис доверия неизбежно ведет к краху и коллапсу. А если учесть, что компания появилась относительно недавно, даже легкое сомнение в ценности ее акций и фиатных денег мог оказаться для нее смертельным. Оппоненты Ло взялись за дело и развернули против него мощную кампанию. Радостные колонисты, направлявшиеся на заработки во Французскую Африку, утверждали они, далеко не всегда находят богатство и счастье. Половина их скончалась от малярии; второй половины вообще не существует: это нанятая массовка, не намеренная плыть ни в какие колонии. Луизиана – не Земля обетованная и не конкурент Британской Северной Америки, как уверяет Ло; это просто болото, которое никогда не принесет никакой прибыли. Но самое главное – компания взяла на себя слишком много финансовых обязательств и уделяет слишком мало внимания реальной деятельности. Акции, облигации, банкноты и другие финансовые обязательства компании, рассчитывающей на высокие доходы, лягут тяжким бременем на французскую экономику. Даже по самым оптимистичным прогнозам, компания не сможет заплатить всем, кто доверил ей свои средства.

Самые сообразительные участники "системы Ло" начали сбрасывать свои акции. Пронесся слух, что придворные короля обменяли свои банкноты на золото еще в прошлом декабре. Вспыхнула паника. Ло попытался провести контролируемое снижение стоимости акций и банкнот. Были приняты новые, гораздо более жесткие законы, призванные усложнить – а затем и вовсе запретить – владение золотом и серебром. Рынок зашатался. К концу мая, когда "система Ло" уже разваливалась на части, беднягу арестовали. Правда, два дня спустя он снова оказался на свободе, но только потому, что регент, как проговорился один из его советников, понял: единственным человеком, способным вывести его из тупика, был "месье Ло". На фоне всех этих событий Ло окончательно утратил доверие. Скорбно покачивая головами, воскресшие пиявки советовали королю: единственный выход – отступать, и немедленно. 1 июня золоту и серебру вернули статус законного платежного средства. Еще через два дня была заново запущена старая система финансовой ренты. К октябрю банкноты Королевского банка были аннулированы. В декабре Ло, опасаясь за свою жизнь, бежал из Франции.

Столь неожиданный взлет и катастрофическое падение созданной Джоном Ло системы привели к тому, что многие, не задумываясь, причислили его историю к разряду обычных финансовых мошенничеств, поспешив представить ее героя этаким Берни Мэдоффом XVIII века. Даниель Дефо, изучивший биографию Ло, саркастично заявлял, что видит в его фигуре прекрасный образец для подражания и готов рекомендовать его всякому молодому человеку, ищущему богатства: "Все просто, – говорит он. – Возьми шпагу, заколи одного-двух красавцев, попади в Ньюгейтскую тюрьму, там тебя определят на виселицу. Беги из тюрьмы, если можешь – это важно, – и переберись в какую-нибудь далекую страну. Там возьмись играть на акциях, создай Миссисипскую компанию, обанкроть всю страну, а после, наверное, и станешь великим человеком".

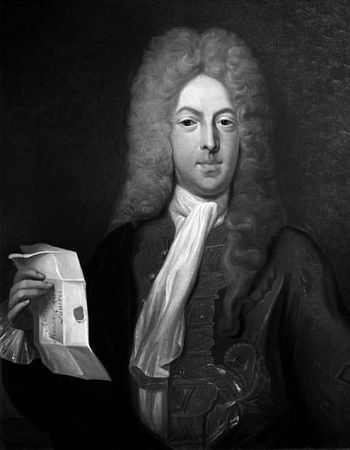

Джон Ло, опередивший экономическую мысль на несколько веков

Но подобные оценки слишком поверхностны. Система Ло была экспериментом, попыткой обуздать силу денег и в этом смысле имеет большое историческое значение. Ее можно рассматривать как архетипический пример третьей общей стратегии того, как можно использовать преимущества денежного общества и при этом избежать его недостатков. Спартанская и советская стратегии строились на недоверии к деньгам и стремились ограничить или отменить их использование. Джон Ло, напротив, верил, что самое ценное свойство денег – их способность стимулировать амбиции и предпринимательство. Скепсис шотландца вызывала другая сторона заложенного в деньгах потенциала, а именно возможность совмещать социальную мобильность с безопасностью и стабильностью, которые обеспечивались фиксированными финансовыми обязательствами. Стратегия Ло заключалась не в том, чтобы ограничить применение идеи универсальной экономической ценности, а в том, чтобы сделать ее стандарт гибким. Вся его система по существу сводилась к новому финансовому соглашению, в рамках которого риски, связанные с противоречивой природой денег, берут на себя все пользователи и делают это осознанно и добровольно. В этом состояло одно из отличий новой системы от старой, маскировавшей эти риски обещаниями правителя заплатить – чаще всего невыполнимыми.

Осуществив слияние государственного "холдинга" с государственным же банком, Ло сделал явным то, что в децентрализованной системе денег и финансов оставалось скрытым. Все доходы и все богатство в конечном итоге порождаются реальной экономикой, – а деньги являются выражением притязаний на долю в этом богатстве. Однако подобные доходы нестабильны, поскольку мир сам по себе нестабилен – поэтому нестабильны и притязания на них. Проще всего признать этот факт и трансформировать фиксированные финансовые претензии, которые обычно используются в качестве денег и известны как долг, в вариативные претензии, то есть акции без фиксированного дивиденда. Для проведения такой операции необходимо было нечто, чего не было ни в Голландии, ни в Англии и чего с тех пор на планете больше не появлялось, – корпорация, которой принадлежат все активы государства, включая право на сбор налогов; корпорация, акциями которой могут владеть граждане страны. Разумеется, эти "акции-деньги" менее надежны, чем обычные деньги, так как их стоимость может упасть – собственно, именно это и испытали на себе инвесторы "системы Ло" в 1720 году. С другой стороны, подобные деньги обеспечивают гораздо бóльшую мобильность. Для тех, кому подобная прозрачность была не по душе, существовал и облегченный вариант – банкноты, выпущенные Королевским банком. Они имели фиксированную стоимость, выраженную в стандартных денежных единицах. Однако сам стандарт отныне стал гибким и определялся королевским советом, в соответствии с экономическими и фискальными соображениями. Иными словами, единственная разница заключалась в том, что стоимость банкнот определял не рынок, а суверен.