3.5. Не тратьте времени на споры – все дело в убеждениях

Итак, мы легко принимаем простые объяснения, потому что так проще для нашего склонного к обобщениям мозга. А получив простой ответ на сложный вопрос, мы упорствуем в своем мнении. Иногда до абсурда. Если мы сталкиваемся с фактами, которые опровергают нашу точку зрения, мы их просто игнорируем. Вот почему мы так часто спорим. Имея со своими оппонентами один и тот же набор фактов, мы тем не менее делаем диаметрально противоположные выводы.

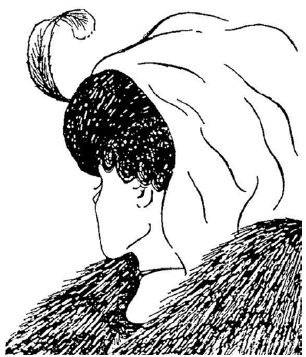

Почему люди, упрощая картину мира, принимают во внимание одни факты и искажают другие? Вспомним Стивена Кови и его "Семь навыков высокоэффективных людей" – на одной и той же картинке кто-то видит пожилую женщину в платке, а другой – молодую девушку с ожерельем на шее.

Кто изображен на этом рисунке?

Почему, получив одну и ту же информацию (в данном случае визуальную), мы делаем разные выводы? Дело в том, что мы осуществляем упрощение в соответствии со своими убеждениями. Каждый из нас создает свою собственную Вселенную. И переубедить нас чрезвычайно сложно. Именно поэтому мы часто придерживаемся одной точки зрения, упорно игнорируя факты. Наша уверенность заставляет нас искажать реальность. Если мозжечковая миндалина вступает в противоречие с фактами, она, дабы не доставлять нам дискомфорта, просто-напросто отключается. В результате мы теряем способность к критическому анализу и игнорируем реальность, которая противоречит нашим убеждениям.

Вот забавный пример. Во время первого срока президент Билл Клинтон сумел снизить дефицит бюджета на 90 %. Огромное достижение, которое нельзя не признать. Однако когда в 1996 году республиканских избирателей (конкурирующих с партией, поддерживающей Клинтона) спросили, как изменился бюджетный дефицит за годы президентства Клинтона, более половины ответили, что дефицит вырос! Избиратели (как и все остальные) воспринимают только те факты, которые соответствуют их убеждениям, и игнорируют те, которые не укладываются в их личную картину мира. По их убеждению, Билл Клинтон – плохой президент. Точка. Больше дискутировать не о чем. А плох он по одной причине – он представитель конкурирующей партии. И что бы он ни сделал, чего бы ни достиг – все равно останется плохим президентом. А дабы его достижения не доставляли дискомфорта, критики просто игнорируют все хорошее и усваивают (а часто и преувеличивают) все плохое. Вот так работает мозг.

Сложно сказать, как в голове формируются устойчивые убеждения. Однако множество экспериментов доказывают, что именно они, а вовсе не рациональная составляющая (на чем настаивают философы со времен Платона) играют ключевую роль в принятии решений.

3.6. Решение уже принято, дополнительная информация не нужна

Описанный выше механизм работает абсолютно во всех аспектах деятельности. В том числе и на финансовых рынках. Инвесторы принимают решения, исходя из своих убеждений. Источник этих убеждений чрезвычайно сложно обнаружить. Например, Даниэль Канеман приводит следующий пример влияния убеждений на выбор инвесторов. Участники рынка более благосклонны к тем компаниям, чьи названия легко произносятся. И наоборот: инвесторы более пессимистично относятся к труднопроизносимым названиям фирм. В частности, у акций с легкопроизносимыми биржевыми сокращениями (вроде KAR или LUNMOO) показатели лучше, чем у акций с "неудобными" аббревиатурами, например PXG или RDO. По оценке Канемана, этот эффект наблюдается как минимум в первую неделю после появления этих акций на бирже. Инвесторы также ожидают более высоких доходов от акций компаний с легко произносимыми названиями вроде "Эмми" и "Комет", нежели от акций компаний, например, "Геберит" или "Ипсомед".

И подобных примеров труднорегистрируемых факторов, формирующих наши убеждения и оказывающих влияние на инвестиционные решения, множество. В моей практике, например, были не один и не два инвестора, принципиально игравшие на понижение акций Сбербанка. Все они работали в коммерческих банках и ревностно относились к Сбербанку, упрекая его в неконкурентном доступе к дешевым государственным ресурсам и сверхвысоких вознаграждениях топ-менеджерам. Лютая ненависть к Сбербанку отразилась на их инвестиционных действиях, хотя и неосознанно. Кстати, акции Сбербанка в тот период были лидерами роста, подорожав более чем в десять раз! То есть играть на их понижение было не только бессмысленно, но и глупо. Если бы не убеждения банкиров, они не потеряли бы часть капитала.

Забавно, но даже прекрасно осознавая этот факт, я никогда не покупаю акции АвтоВАЗа, хотя, вероятно, частенько упускаю возможность заработать.

Итак, инвесторы принимают решения на основе собственных убеждений. Поэтому любая рыночная или околорыночная информация лишь убеждает их в своей правоте. Если вы оптимистично настроенный инвестор, это значит, что в сводках новостей, комментариях аналитиков, мнениях экспертов и статистических данных будете находить лишь позитивную информацию, игнорируя при этом факты, которые могут сыграть на пользу игрокам на понижение (помните оппонентов Билла Клинтона?). Ну и наоборот.

Какой из всего этого напрашивается вывод? Чем больше информации мы получаем, тем хуже будет наше инвестиционное решение. Львиная доля аналитических материалов (в области финансовых рынков – почти 100 %) успокаивает наши дофаминовые рецепторы, но не проясняет неопределенность. Эксперты и аналитики всех мастей либо постулируют наличие зависимостей ("Курс рубля в конце месяца будет зависеть от ситуации на рынке нефти"), либо выдают обтекаемые прогнозы, пользы от которых не больше, чем от фразы "Могу я воспользоваться ксероксом, потому что я очень спешу?" в описанном ранее эксперименте. Повторю еще раз: либо всем известные зависимости, либо вода.

Не верите? Вот примеры из реальной жизни.

Ниже приведен комментарий, подготовленный крупнейшим российским брокером к трем часам дня 11 сентября 2015 года. Читаем внимательно.

Открытие пятницы на российском фондовом рынке имело разнонаправленное движение, индексы пытаются определиться с направлением, отыгрывая вчерашний рост нефтяных котировок и укрепление рубля. Сегодня "черное золото" демонстрирует снижение, но нефть марки Brent удерживается выше $48 за баррель. Основное давление на торги оказывают опасения по поводу перспектив китайской экономики и ожидания снижения спроса на нефть в Поднебесной. Вчера стало известно о сильном росте запасов в США, кроме того, инвесторы ждут повышения предложения со стороны Ирана после снятия санкций с этой страны. Также внимание участников торгов обращено сегодня на заседание Совета директоров Банка России, по итогам которого принято решение сохранить ставку на прежнем уровне. К текущему моменту индекс ММВБ оказался в минусе на 0,2 %, его значение составляет 1716,25 пункта, индекс РТС теряет 0,5 %, снижаясь до 796,85 пункта.

Анализируем. Мы получили информацию о том, что происходит на российском фондовом рынке, – наши акции торгуются в небольшом минусе, потому что падают цены на нефть (нефть – очевидная, но далеко не единственная причина снижения рынка). Дальше объясняется, почему именно падают цены на нефть. Объяснение выглядит очень логичным и интересным, читая его, мы думаем, что ситуация проясняется. Но так ли это? Какая вообще разница, почему падают цены на нефть? Разве причина их снижения (снижение темпов роста в Китае и снятие эмбарго в Иране) как-то поможет нам понять, когда это снижение прекратится? Поможет ли нам информация принять инвестиционное решение, а именно стоит ли сейчас покупать акции или же отложить покупку до завтра/послезавтра? Или, может, самое время начать покупать валюту, ведь, как сказано в тексте, ожидается увеличение предложения нефти со стороны Ирана, а значит, цены на нее опустятся еще сильнее, что вызовет снижение курса рубля к доллару? Сегодня? Завтра? Через год?

В конце статьи эксперты предлагают свой прогноз.

Закрытие рынка ожидается скорее с негативной динамикой. Сыграют свою роль и эффект пятницы, когда инвесторы предпочитают закрывать позиции перед выходными, и факт увеличения оттока капитала из фондов, инвестирующих в российские акции. Так, согласно данным EPFR, 16-ю неделю фиксируется отток капитала, который с начала года оценен в $1,111 миллиарда. Плюс к этому негативное влияние оказывает нестабильность в экономике Китая, что отражается в нефтяных ценах. Текущая неопределенность порождает опасения инвесторов относительно монетарных действий западного регулятора. На следующей неделе состоится заседание ФРС США, на котором будет принято решение по ставкам. Несмотря на противоречивые данные по рынку труда США, участники торгов склонны полагать, что повышение ставок состоится не ранее декабря 2015 года.

Как видим, опять идет перечисление факторов, оказывающих влияние на динамику российского фондового рынка (констатация зависимостей) на длинном периоде времени. Ситуация в Китае, ожидание заседания регулятора в США – это новости не сегодняшнего дня и даже не вчерашнего (об этом известно уже месяца два-три). И никакой конкретики. Что означает фраза "Закрытие рынка ожидается скорее с негативной динамикой"? Закрытие торгов будет в минусе? Но ведь акции уже торгуются в минусе. Они подешевеют еще сильнее? То есть надо покупать сегодня? Или все же в понедельник? Отток капитала, про который говорится в прогнозе, паника в Китае, а также падение цен на нефть фиксируются уже два-три месяца подряд. Неужели эти факторы возымеют свое воздействие только сегодня, за несколько часов до закрытия биржи?

Кстати, вот прогноз от аналитика из банка ВТБ-24, выставленный на два часа позже на сайте www.finam.ru.

Думается, тенденция к сокращению объемов добычи нефти в США будет только усиливаться. Возможно, на добыче начал сказываться обвал количества работающих бурильных установок, который произошел еще полгода назад. Так что остаемся оптимистами по нефти и, соответственно, по рублю.

Так, тут все наоборот. Никакого Ирана и Китая, зато мы узнаем про обвал бурильных установок в США, произошедший… полгода назад. Таким образом, уважаемые аналитики предложили нам для обозрения еще одну зависимость цен на нефть – от количества бурильных установок в США. Кто рискнет с этим поспорить? Мы, конечно же, согласны. Только какой от этой информации прок? Стоит ли ожидать роста курса рубля или нет? И когда ожидать? Когда начинать продавать доллары? Опять нет ответов.

А вот вам "полезный" прогноз от главы Банка России Эльвиры Набиуллиной.

Но сначала небольшая предыстория: 18 сентября 2015 года внимание инвесторов всего мира было приковано к Федеральной резервной системе (ФРС) США, которая принимала в тот день решение относительно ключевой процентной ставки. Инвесторы полагали, что, если ставка будет повышена, мировые рынки испытают шок, начнется отток капитала, особенно из развивающихся рынков, в пользу финансового сектора США. Для России, в частности, это означало бы резкий рост курса доллара и обвал на отечественном фондовом рынке. Однако ФРС проявила милость и ставку не повысила. Но что же будет дальше? Как отреагируют финансовые рынки на сохранение статус-кво? Ведь если ФРС не повысила процентную ставку в сентябре, то запросто может это сделать в октябре или ноябре, то есть через месяц-два. Как же сберечь свои капиталы в этом случае? Может быть, уже сейчас начать покупать валюту? Давайте послушаем главу нашего ЦБ, уж она-то должна быть осведомлена о возможных потрясениях на финансовых рынках и подскажет нам, как быть в этой непростой ситуации. Читаем внимательно.

Значительная часть возможных реакций уже отыграна. Тем не менее это серьезное решение (сохранение ставки на неизменном уровне), которое (внимание!) может отразиться на волатильности финансовых рынков, и к этому надо быть готовыми.

Так вот, значит, в чем дело! Столь важное решение ФРС "может отразиться на волатильности финансовых рынков"! То есть рынки будут колебаться. А мы-то думали совсем иначе! Как говорится, комментарии излишни.

Подобные "прогнозы" и "аналитические материалы" публикуются сотнями в течение каждого рабочего дня – и десятки тысяч биржевых трейдеров с нетерпением ждут очередной порции сведений. Как будто каждый дополнительный бит информации уменьшает степень рыночной неопределенности.

3.7. В поисках золотой середины

Избыток информации приводит к скудости внимания.

Г. Саймон, американский социолог, политолог и экономист

Кто владеет информацией, тот владеет миром.

Майер Амшель Ротшильд, основатель династии Ротшильдов

Натан Майер Ротшильд, сын основателя знаменитой династии, провел блестящую финансовую операцию, ставшую впоследствии образцом прозорливости и смекалки. Подробности ее до сих пор изучают в экономических университетах всего мира. Думаю, и нам не помешает в общих чертах ознакомиться.

Итак, время наполеоновских войн. От исхода битвы при Ватерлоо зависит дальнейший ход истории Европы. Финансисты всего мира пристально следят за военными действиями. Если победит Франция – английские акции войдут в крутое пике, а французские взлетят до небес. И наоборот. Причем произойдет это за считаные часы. Другими словами, за один день можно заработать целое состояние или лишиться всего. Только бы знать заранее исход битвы.

Подкупив несколько английских офицеров и используя голубиную почту, Натан Ротшильд оказался первым человеком на Британских островах, который узнал о победе над французами. Сразу же после получения этого известия он стал громко отдавать приказы на… продажу английских акций на Лондонской фондовой бирже. Другие инвесторы, увидев, что такой авторитетный банкир, как Ротшильд, активно продает ценные бумаги, сделали вывод, что он каким-то чудесным образом получил доступ к информации об исходе битвы при Ватерлоо. А дальше панические настроения сделали свое дело: английские акции резко упали, чем и воспользовались нанятые Натаном Ротшильдом маклеры, скупившие бумаги по минимальным ценам. К концу дня состояние героя нашего рассказа увеличилось на 200 миллионов фунтов стерлингов – астрономическая сумма для того времени. В результате Натан Ротшильд стал вторым после короля самым богатым человеком Британии.

Эта блестящая сделка подтвердила правоту Майера Амшеля Ротшильда, основателя династии Ротшильдов: "Кто владеет информацией, тот владеет миром".

Но позвольте, эта короткая и поучительная история противоречит всему, о чем я говорил ранее, – вредности избыточной информации, нулевой ценности и лженаучности большинства фактов. Где же истина? А истина, как это часто бывает, где-то посредине. Никто не отрицает пользы инсайдерской информации. Я согласен: возможности того, кто владеет инсайдом, неограниченны. Но дело в том, что таких инсайдеров можно пересчитать по пальцам. Поэтому если вы работаете на финансовых рынках, то я с вероятностью 99 % могу предположить, что вы выступаете теми самыми продавцами акций, которых сбил с толку и заставил потерять деньги Натан Ротшильд. Инсайдерская информация доступна единицам. Это исключение из правила, причем очень редкое, поэтому не стоит рассматривать инсайд как метод зарабатывания денег на финансовых рынках, в казино, при покупке лотерейных билетов и в прочих операциях, в которых участвуют миллионы людей и вращаются миллиарды долларов.

Таким образом, остальное подавляющее большинство (то есть 99,9 % человек) оказывается жертвой инсайдеров. Слухи, новости, аналитические материалы и прогнозы всех мастей лишь сбивают их с толку, заставляя принимать иррациональные решения.

Конечно, никто не утверждает, что надо жить в полном информационном вакууме. Информация, как и любое другое явление, приносит пользу только до определенного уровня, а дальше начинает вредить. Деструктивный характер излишнего объема информации был экспериментально доказан применительно к разным областям деятельности, но особенно ярко он проявляется в области медицины, политики и финансов.

В конце 1960-х годов американские врачи зафиксировали пандемию болей в пояснице. Диагноз было крайне сложно поставить, так как уровень развития технологии не позволял определить источник боли. В пояснице множество маленьких косточек, связок, спинных дисков и малых мышц. Имея минимум необходимой информации, врачи рекомендовали пациентам, жалующимся на боль, идти домой и придерживаться постельного режима. О чудо! Постельный режим помог 90 % больных. Уже в первые семь недель они чувствовали себя значительно лучше. Тело, как оказалось, умнее головы. Оно лечит само себя без нашего вмешательства.

В конце 1980-х годов был изобретен метод магнитно-резонансной томографии (МРТ). Он позволил заглянуть вглубь тела без хирургического вмешательства. И врачи получили неисчерпаемый источник информации. МРТ дает возможность детально рассмотреть каждый миллиметр и определить больные участки. Однако, получив больше информации о состоянии межпозвоночных дисков, врачи не стали лучше понимать проблему. Результаты МРТ показали, что межпозвоночные диски у страдающих болями в пояснице серьезно повреждены. Доктора назначали эпидуральную анестезию, чтобы заглушить боль, а если это не помогало – хирургическим путем удаляли источник болевых ощущений. Как же так получается – доступ к новой информации привел лишь к более сложному и небезопасному лечению того, что раньше лечилось постельным режимом?

Однако именно так и есть. В 1994 году группе врачей продемонстрировали результаты МРТ 98 человек, которых не беспокоили боли в пояснице. Двум третям из них врачи поставили серьезные диагнозы – грыжа, воспаление или опухоль межпозвоночного диска. У 38 % здоровых людей результаты МРТ выявили множественные повреждения, у 90 % – одну из форм разрушения дисков, требующих немедленного хирургического вмешательства. Утонув в потоке информации, врачи стали совершать ошибки и ставить неправильные диагнозы.

Ключ к решению этой загадки кроется в том, что абсолютно здоровый позвоночник бывает у нас лишь до 18 лет, после чего начинают появляться первые возрастные изменения. Именно эти естественные изменения врачи и приняли за аномалии и назначили незамедлительное сложное и опасное лечение совершенно здоровым людям. И неизвестно еще, чем это аукнется в будущем.

Кстати, автор теории "Черный лебедь" Николас Нассим Талеб в книге "Антихрупкость. Как извлечь выгоду из хаоса" описывает собственный опыт лечения болей в пояснице. Как и в приведенном выше эксперименте, Талебу посоветовали хирургическим путем удалить источник постоянных болей. Приверженец теории примата природы над человеком (тело умнее головы) категорически отказался от врачебного вмешательства и уехал в Австрию, где ежедневно совершал многочасовые прогулки. И… боль прошла. Без всяких таблеток и операций.