Покупатель квартиры приходит в агентство недвижимости, где с ним работает кредитный брокер: проводится первичная консультация для проверки соответствия заемщика требованиям банка и подбор кредитного продукта, оптимально подходящего для конкретной ситуации. Далее кредитный брокер составляет перечень документов, необходимых для формирования кредитного досье, и консультирует заемщика по вопросам оформления документов. После формирования пакета документов готовое кредитное досье брокер передает в банк и контролирует прохождение документов и получение уведомления заемщиком о готовности банка выдать кредит. Затем осуществляется поиск квартиры, которая должна соответствовать требованиям банка. После того как квартира выбрана, проходит полторы недели до подписания договора купли-продажи: два-три дня собираются необходимые документы на квартиру, происходит ее оценка, затем на составление отчета понадобятся один-два дня и 3000–4000 рублей. Затем пакет документов передается в банк, который рассматривает кредитную заявку. На это требуется два-четыре дня. Параллельно пакет документов передается в страховую компанию, которая оценивает возможность страхования рисков, связанных с недвижимостью и заемщиком. Если банк одобрил кредитную заявку, а страховая компания дала согласие на страхование, назначается день сделки.

За день до совершения сделки покупатель открывает специальный счет, на который кладет собственные средства (столько, сколько необходимо по условиям кредитования). Между банком и покупателем заключается кредитный договор. Затем банк выдает покупателю расчетный листок, после чего продавец и покупатель подписывают договор купли-продажи.

Документы подаются на регистрацию. Стандартный срок – месяц. Как только в банк поступает извещение о регистрации, деньги со счета покупателя переводятся на счет продавца.

Схема расчетов в этой ситуации почти такая же, как при расчетах через банковскую ячейку. Однако в последнем случае после подписания кредитного договора все участники процесса дружно направляются в кассу, где заемщик получает кредит наличными. Деньги надо пересчитать, и в этом процессе хотят поучаствовать все присутствующие. Потом деньги закладывают в ячейку. Все это проделывают, по крайней мере, три человека, а если сделка – цепочка, то гораздо больше. Потеряно минимум полдня.

Процесс подсчета денег пока остается и в аккредитивной схеме. Кредит, как известно, дается не на полную стоимость квартиры: покупатель должен иметь некоторый процент собственных средств. Как правило, эту часть платежа продавец хочет видеть глазами и пересчитать. Поэтому провести ВСЮ сделку по безналичному расчету пока не удается.

Слухи о том, что банк при безналичных расчетах требует от продавца какие-то дополнительные документы, не подтверждаются. Продавец может иметь счет в любом банке, куда деньги будут перечислены на любой указанный им счет. Однако если продавец имеет счет в банке, через который проводится сделка, снять наличные со счета он может бесплатно.

Всего несколько банков проявили инициативу, предложив участникам рынка безналичные расчеты при ипотечном кредитовании.

МИНУСЫ безналичных расчетов

• В договоре необходимо указать полную стоимость квартиры. По крайней мере в 30 % случаев продавцы не хотят этого – если они продают недавно приобретенную квартиру, повышается налог.

• Если банк окажется в процессе банкротства, счета будут арестованы. Впрочем, аналогичная проблема может возникнуть при любой схеме расчетов.

• Если возникают проблемы с регистрацией права собственности нового владельца, деньги оказываются замороженными в банке. Снять их не может ни продавец, ни покупатель. Хотя вероятность возникновения такой ситуации мала, процесс может затянуться на два месяца.

ПЛЮСЫ безналичных расчетов

• При участии в "цепочке" сделок платежи проводятся быстрее, и получается экономия на аренде сейфов. (Оплата ячейки может составлять до 50 долл.) Участники сделки также избавлены от сложностей, которые периодически возникают у пользователей сейфа, – например, при потере ключа.

• Факт оплаты суммы сделки всегда можно подтвердить документально, демонстрируя банковские документы.

• Аккредитивный счет можно использовать как обычный накопительный – переводить деньги в другие банки, на другие счета, а также снимать часть суммы и т. д.

• Экономится время, необходимое для пересчета и проверки банкнот при расчетах наличными.

• Получается экономия, поскольку не надо платить за обналичивание средств (0,3–3 % от суммы кредита) и платить комиссию за выдачу кредита.

Ипотечный брокеридж

В Петербурге несколько десятков банков предлагают ипотечные программы. Со всеми нюансами (разные сроки – разные ставки и т. п.) выходит по нескольку десятков программ на каждый банк. Даже поверхностное ознакомление с этим объемом информации займет очень много времени. После предварительного выбора придется сделать некоторое количество телефонных звонков, затем – провести ряд личных встреч. Сколько на это уйдет времени, даже подумать страшно. Мучениям потенциального заемщика могут помочь ипотечные брокеры. Обратившись к ним, удастся сэкономить время и значительные средства.

Брокерские агентства бывают нескольких типов – в зависимости от "порта приписки". Брокерская компания может работать при конкретном банке. Она может иметь соглашения со множеством риэлторских фирм, которые будут участвовать в подборе квартиры, однако выбор кредитных программ для клиента будет ограничен. Такие агентства могут эффективно работать, если на рынке действует всего несколько банков, то есть количество кредитных продуктов ограничено.

Брокерская фирма может существовать как самостоятельное юридическое лицо. В этом случае ее задача ограничивается подбором кредита и его одобрением в банке. Купить квартиру такое агентство не поможет. Оно или перепоручит клиента риэлторской фирме, или вовсе оставит подбор недвижимости на усмотрение клиента (правда, с согласием банка выдать кредит).

В Петербурге брокерские фирмы совмещают услуги ипотечного брокера и риэлтора (см. схему ипотечной сделки в приложении). Один человек не может параллельно решать несколько задач, поэтому подбором квартиры и подготовкой сделки занимается риэлтор, а вопросами взаимодействия с банками, страховыми и оценочными компаниями – ипотечный брокер, освоивший тонкости сделок с применением кредитных средств. Таким образом, клиент имеет дело с двумя сотрудниками брокерской компании, которые дополняют знания и умения друг друга.

Ипотечный брокер выполняет целый комплекс работ. Прежде всего, – делает черновую работу для банков, оценивая платежеспособность потенциального заемщика: в процессе первой консультации (она может происходить по телефону) брокер информирует клиента о принципиальной возможности получения кредита.

Затем происходит подбор конкретного банка и оптимальной программы в соответствии с обстоятельствами клиента. Брокер учитывает, может ли заемщик подтвердить доходы, на какой размер первого взноса ориентируется, собирается ли досрочно гасить кредит, что выступит предметом залога, какая схема расчетов с банком будет наиболее приемлема и т. д. Параллельно делается расчет платежей по предложенной банком схеме.

Когда банк выбран, брокер помогает подготовить пакет документов для банка – каждый банк выдвигает свои требования по составу кредитного пакета. Следующий шаг – подача кредитной заявки. Дальнейшие действия брокеры, если у них заключены соглашения с банками, выполняют без участия клиента. Необходимость появиться в банке возникнет только при подписании кредитного договора.

Таким образом, обратившись в брокерскую компанию, можно рассчитывать на полный комплекс услуг – от расчетов банковских платежей по кредиту до приведения сделки к государственной регистрации прав собственности и передачи квартиры новому владельцу.

Квалифицированный подбор ипотечной программы позволяет сэкономить 2–3 % от суммы кредита. Существуют специально разработанные варианты для клиентов риэлторских компаний (бизнес-партнеров банков): снижение базовых процентных ставок, льготные условия в страховых и оценочных компаниях, бесплатное рассмотрение заявки на получение кредита, фиксированная комиссия за выдачу кредита, бесплатное обналичивание кредитных средств, использование простой письменной формы договора купли-продажи.

Стоимость услуг брокеров бывает разной. Наиболее распространенная цена за комплекс услуг по одобрению кредита и подбору квартиры – 4 % от стоимости квартиры. Но в целом размер комиссионных зависит от сложности и объема работы. При этом большинство компаний не берет денег с клиента, если получить кредит не удалось.

Пока в России нет закона, который бы регламентировал деятельность ипотечных брокеров – во всяком случае, получить лицензию на этот вид деятельности невозможно. Петербургский институт недвижимости, Ассоциация банков Северо-Запада и московская Международная академия ипотеки и недвижимости проводят обучение и выдают удостоверения ипотечного брокера.

Кредитование на загородном рынке

Совершенно отдельный ипотечный продукт – кредитование объектов загородного рынка.

Доля кредитов под залог загородной недвижимости в ипотечных портфелях банков пока невелика. Примерно 20 банков имеют специальные ипотечные программы для загородного рынка или объявили о кредитовании индивидуальных домов в рамках стандартных программ. По экспертным оценкам, в 2006 году около 15 % всех выданных ипотечных кредитов были использованы для покупки загородной недвижимости. По мнению аналитиков, в 2007 году эта доля может достичь 20–25 %.

В отличие от программ кредитования городской недвижимости, охватывающих практически все объекты недвижимости на рынке, программы кредитования загородной недвижимости закрывают лишь небольшой сегмент предложений и рассчитаны на заемщиков с приличным доходом.

Банки берут в залог готовые индивидуальные дома, иногда – незавершенные объекты с высокой степенью готовности, реже – земельные участки.

Если банк все-таки соглашается кредитовать клиентов, условия будут очень жесткими, хотя по городским программам они становятся все мягче. Срок кредитования, как правило, составляет 15 лет. Первый взнос чаще всего составляет 15–20 %, но бывает и больше. Процент по кредиту более высокий, чем по стандартным программам.

Основной проблемой является земля. Банки готовы рассматривать землю в категории использования ИЖС. Существующие дачные участки не подходят под требования банков, а при возведении новых малоэтажных поселков застройщики не стремятся перевести земельные участки в категории земель, пригодные для кредитования.

Еще одна проблема – оценка объектов загородной недвижимости. Большинство объектов загородного рынка не являются типовыми, а значит, сравнительный метод оценки использовать невозможно. Если же объект дорогостоящий, то оценщики, перестраховываясь, занижают рыночную стоимость, что уменьшает сумму кредита.

Дорого стоит ипотечная страховка, поскольку и у страховщиков практикуется индивидуальный подход к каждому объекту. В частности, страховая компания обращает внимание на материал, из которого построен дом, на местоположение объекта (находится ли он в поселке или стоит сам по себе), есть ли охрана, насколько близко река – на случай наводнения и т. д.

Между тем спрос на ипотечное кредитование под залог загородных объектов велик. Риэлторы говорят, что почти половина покупателей хочет приобрести коттедж в кредит. Чтобы сдвинуть процесс, надо упростить процедуру регистрации, включить земли и дома в состав ипотечного покрытия для дальнейшего рефинансирования кредитов, а главное – наработать практику кредитования, чтобы определять ликвидность объектов.

Потребительское кредитование

Каждый может воспользоваться обычным потребительским кредитом, ничего не оформляя в залог или (для достаточно крупных сумм) заложив автомобиль.

Потребительский кредит выдается на относительно короткий срок, зато банки не слишком интересуются источником доходов заемщика и не требуют залога или обеспечения. Если кредит целевой, банки следят, чтобы заемные средства тратились по назначению. Но есть и нецелевые кредиты, которые можно использовать по своему усмотрению – хоть пропей! Полученных сумм вполне хватает на ремонт или на начальный этап строительства нового дома. Максимальные кредитные суммы доходят до 30–40 тыс. долл. Подобные кредиты сегодня используют и для уплаты первого взноса при получении ипотечного кредита – не у всех людей, имеющих стабильный доход, есть накопления.

Требования к пакету документов для потребительского кредита несколько скромнее. Например, достаточно поручительства компании или надежного частного лица. Справки о доходах можно предоставить в вольной форме. Учитывается совокупный доход семьи (члены семьи выступают созаемщиками). Особенно лояльны банки к тем частным лицам, которые получают заработную плату через их учреждение. Проценты по кредитам для таких заемщиков могут быть ниже на 3–4 % пункта.

Потребительское кредитование – самый простой путь к формированию кредитной истории, которая теперь нужна для заемщиков.

Сроки кредитования могут быть разными. Конечно, они меньше, чем при кредитовании под залог недвижимости, однако в некоторых банках достигают трех-пяти лет, если речь идет о большой сумме.

Проценты по кредитам связаны со всеми перечисленными параметрами. В частности, чем меньше размер кредита, тем ниже проценты, чем дольше срок кредитования, тем выше проценты. Нередко ставка по кредиту устанавливается индивидуально, с учетом места работы заемщика, стабильности заработка, а также личного имущества.

При кредитовании банки придерживаются следующего правила: на выплату кредита может быть потрачено 50 % или 1/3 ежемесячного дохода. Если банки не будут соблюдать эти пропорции, они рискуют не получить деньги обратно.

При получении потребительского кредита, так же как в случае с ипотекой, предстоят дополнительные траты. В каждом банке – свой перечень платных услуг. Как правило, банк берет проценты от суммы кредита за открытие счета или выдачу кредита (1–2 %, или 50-100 долл., до 5000 рублей). Почти все банки берут комиссионные за ведение счета – 0,8–1,5 % от суммы кредита в месяц, реже – фиксированную сумму (например, 10 долл.) в год.

Рефинансирование

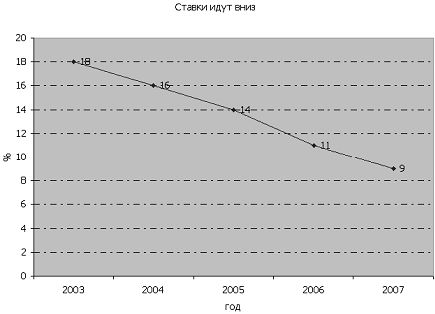

Несколько крупных банков с 2006 года запустили программы рефинансирования (перекредитования). Условия ипотечного кредитования с каждым годом становятся все выгоднее для клиентов-заемщиков (см. рисунок ниже), поэтому условия по выданным 2–3 года назад кредитам кажутся сегодня просто драконовскими. Но теперь появилась возможность пересмотреть условия кредита, и не обязательно именно в том банке, который первоначально выдавал кредит. У каждого банка, который занимается рефинансированием кредитов, есть "белый" список банков, чьи кредиты он готов пересматривать. Надо отметить, что все больше банков включаются в процедуру перекредитования.

График снижения процентных ставок

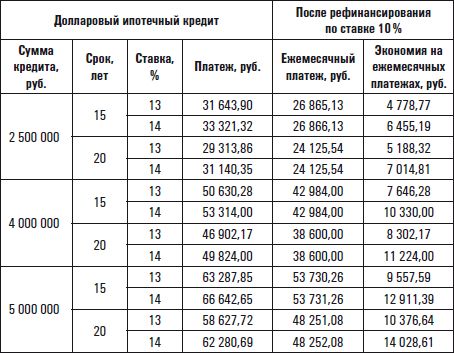

Заемщику важно понять: пора изменять условия кредита или есть смысл подождать. На одной чаше весов – снижение процентной ставки, увеличение сроков и суммы кредита; на другой – необходимость заново проходить процедуры оценки и страхования, то есть оплачивать их. Не исключено, что новые расходы перекроют выгоду от улучшения условий. Помощь клиентам в расчете выгоды (см. таблицу ниже) при перекредитовании могут оказать ипотечные брокеры.

Калькулятор по рефинансированию