* вознаградить себя за успешное выполнение планов и достижение целей плановыми покупками.

Существует четыре ступени персонального финансового менеджмента. Начните с первой - самой простой, требующей минимума времени. Потом Вы можете подняться на вторую ступень, далее - на третью и наконец - на четвертую. Разумеется, Вы можете внедрить все эти технологии одновременно. Однако я советую идти по ступеням строго последовательно, не пропуская ни одной. Так и толку будет больше, и риска меньше. Чем выше Вы поднимаетесь, тем больше времени и усилий станет занимать у Вас персональный финансовый менеджмент. Зато значительно повысятся его надежность и эффективность.

Первая ступень. Делать стратегически важные платежи сразу после зарплаты и жить на оставшееся

Этот вид управления личными финансами самый простой и занимающий меньше всего времени. Предположим, Вы приняли решение, что ежемесячно инвестируете 10 % своей зарплаты. Например, если зарплата - 50 000 рублей, то 10 % от нее - 5000 рублей. Их Вы инвестируете сразу после получки, а на оставшиеся деньги живете до конца месяца.

Достоинства.

* Тратится минимум времени и сил.

* Нет никаких специальных отчетных форм.

Недостатки.

* Вы не контролируете приход и расход денег. Позавчера в ящике стола лежало 20 000 рублей - до зарплаты вроде хватало. А сегодня там 4000. Куда делись деньги? Кто их вообще взял? На что они потрачены? И на что жить до получки? Ситуация может стать особенно тяжелой, если в семье тратят деньги несколько человек. В этом случае несовершенство учета становится источником постоянных конфликтов.

* Нет никаких гарантий, что оставшихся денег Вам хватит до конца месяца. Фактически Вы сами никак не контролируете расходы. Обычно сразу после получки Вы тратите деньги. Потом оказывается, что их осталось мало, а до зарплаты еще далеко. Потом деньги заканчиваются - приходится занимать. Что, если к следующей зарплате Ваш долг превысит сумму, которую Вы инвестировали в прошлом месяце? Тогда инвестиции тормозятся - вместо них Вы отдаете долги.

Другими словами, Вы не можете точно сказать, на сколько хватит денег и когда они закончатся.

* Нет никакой защиты от непредусмотренных и несанкционированных растрат. В том числе от того, что кто-то просто взял деньги оттуда, где они лежат. Без Вашего ведома. Это может быть член Вашей семьи. Или прислуга ворует. Вы не защищены от этого. Вы даже не можете точно определить, произошло это или нет.

* Нет понимания, на что тратятся деньги. В подобных случаях максимум средств уходит "на жизнь".

* Вы не можете оптимизировать и минимизировать расходы на жизнь. А ведь при Ваших доходах уровень жизни мог бы быть значительно выше, чем сейчас. Те деньги, которые сейчас бесполезно уходят "в песок", пошли бы на приобретение чего-то важного и дорогостоящего. Того, что стоит больше, чем Ваш доход за несколько месяцев. Того, что действительно повышает Ваш уровень жизни. Например, это может быть дом или квартира, хороший автомобиль или отдых за рубежом.

* Наконец, Вы не сможете эффективно выполнять программу инвестиций. Данная технология неплохо подходит для инвестиций небольшой части дохода - до 10 %. А вот для более существенных инвестиций (до 50 %) она не годится. Ведь, ограничиваясь ею, Вы не контролируете свои деньги. Напротив, Ваши деньги контролируют Вас.

Итак, если Вы хотите большего, то сначала должны взять свои деньги под контроль. Потом Вы сможете анализировать и планировать их движение. И наконец Вы сможете ими управлять.

Вторая ступень. То же плюс общий контроль прихода и расхода средств через кассовую книгу

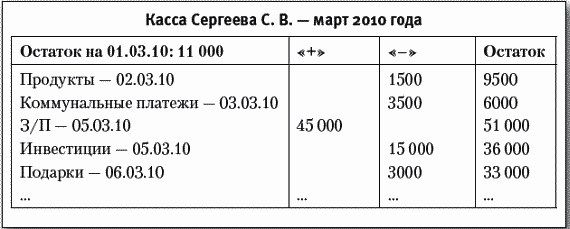

Вы заводите личную кассовую книгу. Это листок, который заполняется по специальной форме и находится там, где лежат Ваши деньги. Туда Вы записываете каждый приход и каждый расход денег. Затем выводите остаток и проверяете его, пересчитывая деньги.

Достоинства.

* Вы берете под общий контроль каждый приход и расход денег в доме.

* В любой момент Вы точно знаете, сколько денег у Вас осталось. Вы можете легко прикинуть, хватит ли их до следующей получки. И если не хватит, то на сколько.

* Вы знаете, кто брал деньги, когда и на что. Если кто-то берет деньги без спроса, Вы быстро и легко это обнаружите. Но, скорее всего, этого не произойдет.

* Вы можете приблизительно подсчитать, сколько и на что Вы потратили денег за месяц.

* Если Вы забыли записать какую-то операцию, то скоро обнаружите это и сможете все восстановить по горячим следам.

* Достаточно одной простой отчетной формы, которая лежит у Вас дома рядом с деньгами.

Недостатки.

* У Вас нет точных данных о том, сколько денег на что именно потрачено. Нет разделения затрат по статьям. Это значит, что отсутствует истинное понимание структуры затрат. Нет их полного контроля.

* В связи с этим Вы не в силах оптимизировать финансовые потоки и минимизировать затраты на жизнь. Следовательно, Вы не можете довести уровень жизни до максимума. И эффективность Ваших инвестиций также будет далека от максимальной.

Третья ступень. То же плюс точный контроль прихода и расхода средств - персональный финансовый учет и анализ

На предыдущем этапе Вы берете под контроль финансовые потоки, проходящие через Вашу личную кассу. Теперь Вы берете под контроль финансовые потоки, проходящие через Ваш карман (бумажник или кошелек). Вы записываете расходы в реальном времени с точностью до рубля и разносите их по основным статьям затрат. В конце каждого месяца Вы точно знаете, куда и как были потрачены деньги.

Достоинства.

* Вы берете деньги под полный контроль.

* Вы можете точно подсчитать, сколько и на что Вы потратили денег за месяц.

* Возможность сверить кассовую книгу с отчетом из бумажника позволяет значительно повысить точность учета. Кроме того, так Вам будет легче восстанавливать пропущенные операции.

* Вы видите общую картину, а соответственно, четко осознаете, какие статьи затрат следует сократить.

* Для всего этого достаточно двух простых отчетных форм: одна хранится дома, другая - в бумажнике. А в третьей форме Вы сводите результаты учета за месяц.

Недостаток. Вы можете сделать полный и точный финансовый анализ. Но это будет анализ уже совершенных операций - как говорят американцы, "посмертный". Даже если Вы увидите большой перерасход по одной из статей, то ничего не сможете исправить. Ведь Вы уже потратили эти деньги.

Чтобы по-настоящему управлять деньгами, Вы должны принимать решения непосредственно в тот момент, когда собираетесь платить, а не в начале следующего месяца, когда все деньги давно потрачены.

Четвертая ступень. То же плюс бюджетирование и финансовый менеджмент в реальном времени

Опираясь на данные финансового учета и анализа, можно составить бюджет на следующий месяц. Например, Вы решили, что инвестируете не менее 25 % доходов. Еще 10 % Вы собираетесь потратить на вещь, которую ужасно хотите купить. Значит, все расходы на жизнь должны уложиться в 65 % доходов.

Вы планируете, как эта сумма будет распределяться по разным статьям затрат, например сколько сможете потратить на еду, а сколько придется отдать на коммунальные платежи. Если Вы определили план затрат на месяц по каждой статье - у Вас есть бюджет. Теперь, перед тем как заплатить, Вы видите, насколько вписываетесь в этот бюджет. Если Вы уже потратили больше, чем следует, подумайте, можете ли отказаться от вещи, на которую откладывали 10 %.

Именно тогда, когда Вы многое не покупаете из-за бюджетных ограничений, можно тратить сэкономленные деньги на то, что Вам больше всего нужно и больше всего хочется. В этом случае не деньги управляют Вами, а Вы целиком и полностью управляете доходами.

Достоинства.

* Вы управляете расходами в реальном времени, Ваши деньги находятся под Вашим полным контролем.

* При каждом платеже Вы знаете, как он отразится на Вашем финансовом положении в целом.

* Вы делаете запланированные платежи - даже самые крупные - уверенно и с легким сердцем.

* Вы можете эффективно оптимизировать свои доходы и расходы.

* Вы в силах поддерживать максимально доступный Вам уровень жизни.

* Ваши финансовые возможности увеличиваются многократно при тех же доходах.

* У Вас получается максимально эффективно аккумулировать средства на крупные, наиболее важные приобретения.

* Вы можете год за годом инвестировать до 50 % своих доходов и даже более, что обеспечит быстрый и ощутимый рост благосостояния. В перспективе это значит, что Вы станете весьма обеспеченным человеком. Не только по российским, но и по мировым масштабам.

* Для всего перечисленного Вы используете те же отчетные формы, что и в предыдущем случае, - с небольшими дополнениями.

Недостаток. Вам придется тратить от одного до нескольких часов, чтобы свести и проверить финансовый отчет за прошедший месяц, а потом рассчитать бюджет на следующий месяц. Я, например, после многолетних тренировок трачу на это от получаса да часа ежемесячно.

Итак, Вы полностью контролируете состояние финансов в каждый момент времени. Технология делает принятие решений максимально удобным и комфортным, и Вы тратите лишь необходимый минимум сил. И все же без самодисциплины не обойтись.

Текущий учет финансовых операций: ваша кассовая книга

Вы решили взять под контроль личные доходы и расходы. Физически они проходят через два места.

* Ваш бумажник (кошелек). Его Вы носите при себе и в большинстве случаев именно из него вынимаете деньги, которые на что-то тратите.

* Ваша личная касса. Место в доме, где хранится запас наличности. Заработав деньги, Вы наверняка приносите их домой и кладете в определенное место. Это может быть конверт в ящике письменного стола, запирающемся на ключ. По мере необходимости Вы достаете деньги из кассы и кладете в бумажник, чтобы потом потратить. В идеале в Вашем бумажнике должно быть ровно столько денег, сколько требуется на ближайшие покупки, плюс небольшая сумма на личные расходы. Кроме того, в специальном отделении бумажника может лежать Ваш финансовый резерв, к которому Вы не прикасаетесь практически ни при каких обстоятельствах. Если Вы всегда носите крупную сумму денег, то тренируете в себе ощущение обеспеченного человека. Конечно, если существует повышенный риск кражи бумажника, можете не следовать этой рекомендации.

Если у Вас еще нет личной кассы - заведите ее!

В первую очередь Вы должны взять под контроль личную кассу. Для начала заведите личную кассовую книгу. Можете просто использовать небольшой листок бумаги, который вместе с ручкой положите туда же, где хранятся деньги. Такой листок Вы будете заводить каждый месяц. Он может иметь примерно такой вид.

Обычно, чтобы зафиксировать все операции, проходящие по личной кассе за месяц, хватает квадратного листка для записок (или взятого из маленькой записной книжки), разлинованного с двух сторон.

Есть несколько простых правил, которые помогут держать личную кассу под полным контролем.

* Всегда делайте запись в кассовой книге, когда кладете деньги в кассу или берете их оттуда. При этом сразу вычисляйте и записывайте новый остаток.

* После совершения операции по кассе как можно чаще проверяйте новый остаток, физически пересчитывая оставшиеся в кассе деньги. Как минимум делайте это хотя бы один раз в день.

* Если расчетный остаток не сходится с реальной суммой денег в кассе, незамедлительно проведите расследование.

♦ Возможно, Вы ошиблись в арифметике.

♦ Возможно, Вы забыли записать какую-то операцию.

♦ Возможно, кто-то без предупреждения взял деньги из кассы и не положил вместо них бумажку "Взял X руб. на то-то".

♦ Возможно, кто-то без предупреждения положил деньги в кассу (у меня такого не случалось ни разу, но возможно, Вам повезет).

С момента, когда Вы в предыдущий раз лично пересчитывали кассу и остаток был верен, обычно проходит немного времени, поэтому восстановить пропущенные операции чаще всего удается без труда.

Таким образом, на протяжении всего месяца Вы точно знаете состояние кассы. А когда месяц заканчивается, у Вас на руках оказывается полный и абсолютно надежный отчет.

Остался еще один важный вопрос: сколько кассовых книг у Вас должно быть?

Необходимо разделять:

* инвестиционный капитал;

* капитал бизнеса;

* личный капитал.

Если у Вас проходит всего несколько операций с инвестициями за месяц, нет необходимости заводить для них отдельную кассу. Однако если у Вас свой бизнес и часть его средств Вы храните дома - необходимы отдельная касса и отдельная кассовая книга. Для надежности кассового учета никогда не тратьте деньги из этой кассы на личные нужды. Сначала перенесите нужную сумму в личную кассу. Разумеется, Вы фиксируете операцию расхода в кассе бизнеса и прихода на ту же сумму - в личной кассе. При этом нелишне физически пересчитать остатки средств в обеих кассах.

Тот же принцип действует, если в семье средства расходуют несколько человек. У каждого члена семьи должна быть личная касса. Желательно - со своей собственной кассовой книгой. Например, если Вы передаете деньги жене, то отмечаете в своей кассовой книге расход, а она в своей - приход той же суммы. Не рекомендую вести общую кассу, из которой могут брать деньги несколько человек по своему усмотрению. В этом случае Вы никогда не получите контроля над финансовыми потоками.

Персональный финансовый учет: основные затратные статьи

Система персонального финансового менеджмента строится так же, как и система финансового менеджмента на предприятии. Сначала Вы осуществляете финансовый учет. Потом, основываясь на его результатах, проводите финансовый анализ. Затем - бюджетирование. И наконец запускаете финансовый менеджмент, который включает в себя все предыдущие шаги.

Взяв под контроль финансовые потоки, проходящие через Вашу личную кассу, Вы заложили прочный фундамент для системы личного финансового учета. Теперь необходимо выстроить на этом фундаменте здание. То есть взять под контроль финансовые потоки, проходящие через Ваш бумажник (карман, кошелек - кому как больше нравится).

Занимаясь личным финансовым учетом много лет, я понял, насколько легко не записать вовремя какую-то операцию. А это не позволит впоследствии оценить истинное состояние финансов за прошедший месяц. Поэтому я пришел к выводу, что система должна быть максимально простой. Кроме того, как я уже говорил, все операции должны записываться в момент их совершения. Только это обеспечивает финансовому учету настоящую надежность.

Поэтому забудем о компьютере и об Excel. Чем проще и доступней, тем надежней. Идеальная система учета - листок бумаги, лежащий в бумажнике вместе с ручкой. Листок удобно крепить к развороту бумажника обычными канцелярскими скрепками. Когда нужно зафиксировать финансовую операцию, Вы достаете бумажник, раскрываете его, берете ручку, записываете сумму, прикрепляете ручку на место и кладете бумажник в карман. Быстро, просто, эффективно, надежно! Важно, чтобы Ваш бумажник подходил для подобного использования (предпочтительнее всего вертикальный вариант, в котором умещается ручка).

Для учета операций за месяц Вам потребуется один основной листок и, возможно, несколько вспомогательных - это зависит от интенсивности финансовых операций. Можете использовать стандартные листки для записей (или вырванные из маленького блокнота). Можете вырезать из обычной тетради в клетку листочки подходящего размера.

Ниже я опишу систему, которой пользуюсь сам.

Прежде всего необходимо определить основные статьи текущих затрат, которые Вы контролируете. У меня это:

* Пр - продукты (крупные разовые затраты на закупки к празднику можно выносить как плановые);

* Хоз - хозяйственные расходы: бытовая химия и т. д. (без учета плановых покупок!);

* Жена - обязательные отчисления жене для расходов на детей и няню, а также для ее собственных расходов;

* Мама - обязательные отчисления маме;

* Ар - арендные платежи за имущество: квартиру, машину, дачу, телефоны и т. д.;

* Подарки - эта статья особенно разрастается в марте и декабре;

* К - книги, кассеты, CD, DVD;

* Тр - тренировки в тренажерном зале;

* Р - развлечения и прочие растраты;

* П - прочие мелкие расходы (не записываются, рассчитываются по остатку, см. "отчет за месяц").

На начальном этапе финансового учета Вы можете просто записывать расходы по различным статьям. При этом можно фиксировать расходы по каждой статье списком и потом их суммировать либо сразу складывать в уме текущий итог с суммой нового платежа, зачеркивать предыдущий итог и записывать новый (заодно упражняетесь в устном счете). Сам я сперва писал суммы списком, но потом стал их складывать. Так нагляднее: сразу видно, сколько уже потрачено по данной статье.

На этом этапе основной листок личного финансового учета может выглядеть примерно так.

Пр 1560 + 200 + 150 + 780 + 2130 + 1880 + 620

Хоз 261 + 720

Жена 5000 + 800 +3000

Подарки 260 + 1020 + 540 + 200

К 160+ 387+115+ 230

Р 200+1260

Тр 1200

Ар 3650

Мама 5000

Сорочки 7000

Инвестиции в ПИФ 15 000

Как видите, для каждой статьи, по которой затраты производятся много раз за месяц, выделена отдельная часть листка. Ниже оставлено место для затрат, которые делаются один раз в месяц. Впрочем, разовые затраты и все поступления удобнее записывать сразу в листок финансового отчета за месяц (форму см. ниже). Заведите его одновременно с основным листком финансового учета и носите в бумажнике.

Иногда приходится делать много мелких покупок. Пример - еженедельная закупка продуктов или подарки к 8 Марта. В этом случае очень удобно использовать дополнительный листок со списком необходимых покупок. Закрепите его поверх основного листка финансового учета и жестко им руководствуйтесь. Это позволит резко сократить затраты и при этом ничего не упустить. По опыту скажу: при еженедельной закупке продуктов без списка тратится в 1,5–2 раза больше денег, чем со списком. При этом особой разницы в результате нет (мистика какая-то!). После того как Вы купили все запланированное, достаточно перенести итоговую сумму на основной листок финансового учета.