Существуют различные классификации системы аналитических коэффициентов, позволяющих дать вполне подробную характеристику финансовой деятельности предприятия. В частности, за основу можно взять понятие экономического потенциала. Это способность предприятия достигать поставленные перед ним цели, используя имеющиеся у него материальные, трудовые и финансовые ресурсы. Экономический потенциал предприятия, в формализованном виде представленный бухгалтерской отчетностью как наилучшей из существующих финансовых моделей предприятия.

Можно выделить две стороны экономического потенциала: имущественное и финансовое положение предприятия. Имущественное положение рассматривается с позиции стоимостной оценки долгосрочных активов и оптимальности инвестиционной политики. Финансовое положение рассматривается с позиции краткосрочной перспективы (ликвидность, платежеспособность и текущее положение компании на рынке ценных бумаг) и долгосрочной перспективы (финансовая устойчивость, отсутствие признаков банкротства и перспективы изменения положения компании на рынке ценных бумаг).

Основными характеристиками имущественного положения предприятия являются: стоимостная оценка хозяйственных средств, находящихся под контролем предприятия (чаще всего под ней понимают валюту, т. е. итог баланса-нетто, хотя в рыночных условиях и тем более в условиях инфляции эта оценка совершенно не совпадает с рыночной стоимостью предприятия); доля внеоборотных активов в валюте баланса: доля активной части основных средств; коэффициент износа.

Ликвидность и платежеспособность предприятия характеризуются величиной собственных оборотных средств (СОС) и коэффициентами ликвидности. Показатель СОС – это характеристика источников средств, но не оборотных активов.

Ликвидность актива – способность его трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Говоря о ликвидности предприятия, имеют в виду наличие у него оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств хотя бы и с нарушением сроков погашения, предусмотренных контрактами. Основным признаком ликвидности, следовательно, служит определенное формальное превышение (в стоимостной оценке) оборотных активов над краткосрочными пассивами. Если предприятие работает в стабильном режиме, то показатели его ликвидности достаточно статичны.

Анализ ликвидности позволяет оценить кредитоспособность предприятия, т. е. его способность рассчитаться по своим обязательствам. Ликвидность определяется покрытием обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Следовательно, наиболее ликвидные активы (денежные средства и ценные бумаги) должны быть больше или равны наиболее срочным обязательствам; быстро реализуемые активы (дебиторская задолженность и прочие активы) – больше или равны краткосрочным пассивам (краткосрочным кредитам и заемным средствам); медленно реализуемые активы (запасы и затраты, за исключением расходов будущих периодов) – больше или равны долгосрочным пассивам (долгосрочным кредитам и заемным средствам); трудно реализуемые активы (нематериальные активы, основной капитал, незавершенные капитальные вложения) должны соответствовать постоянным пассивам (источникам собственных средств). При выполнении этих условий баланс считается абсолютно ликвидным. В случае если одно или несколько условий не выполняются, ликвидность баланса в большей или меньшей степени отличается от абсолютной.

Платежеспособность предприятия наличие у него денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Основными признаками платежеспособности являются:

• наличие в достаточном объеме средств на расчетном счете;

• отсутствие просроченной кредиторской задолженности.

Платежеспособность – весьма динамичное состояние предприятия, зависящее от ряда факторов, в том числе политики в отношении дебиторов, принятого на предприятии подхода по управлению денежными средствами, взаимоотношений с банками и др. Уменьшение валюты баланса за определенный период – это, как правило, результат снижения объема производства, что может служить одной из основных причин неплатежеспособности.

Финансовая устойчивость предприятия описывается показателями, характеризующими состояние его взаимоотношений с поставщиками финансовых ресурсов, или лендерами. И лендеры, и кредиторы предоставляют собственные средства во временное пользование предприятию, однако природа сделки имеет принципиально различный характер. Лендеры предоставляют финансовые ресурсы на долгосрочной или краткосрочной основе на определенный срок и с условием возврата, получая за это проценты; целевое использование этих ресурсов контролируется ими лишь в отдельных случаях и в определенных пределах. В случае с кредиторами привлечение средств осуществляется как естественный элемент текущего взаимодействия между предприятием и его контрагентами (поставщики сырья, бюджет, работники).

По типу финансовой устойчивости и его изменению можно судить о надежности предприятия с точки зрения платежеспособности. Анализ финансовой устойчивости начинается с показателей, отражающих сущность устойчивости финансового состояния. В соответствии с показателем обеспеченности запасами и затрат собственными и заемными источниками выделяются следующие типы финансовой устойчивости: абсолютная финансовая устойчивость предприятия (собственные оборотные средства обеспечивают запасы и затраты), нормальное устойчивое финансовое состояние (запасы и затраты обеспечиваются суммой собственных оборотных средств и долгосрочными заемными источниками), неустойчивое финансовое состояние (запасы и затраты обеспечиваются суммой собственных оборотных средств, долгосрочными заемными источниками, краткосрочными кредитами и займами), кризисное состояние (запасы и затраты не обеспечиваются источниками, т. е. предприятие находится на грани банкротства).

Количественно финансовая устойчивость может оцениваться как с позиции структуры источников средств, так и с позиции расходов, связанных с обслуживанием внешних источников. Соответственно выделяют две группы показателей, называемые условно коэффициентами капитализации и коэффициентами покрытия. Показатели первой группы рассчитываются по данным пассива баланса (доля собственного капитала в общей сумме источников, доля заемного капитала в общей сумме долгосрочных пассивов, под которыми понимаются собственный и заемный капитал, уровень финансового левереджа и др.). Во вторую группу входят показатели, рассчитываемые соотнесением прибыли до вычета процентов и налогов с величиной постоянных финансовых расходов, т. е. расходов, нести которые предприятие обязано, несмотря на то, имеет оно прибыль или нет.

Деловая активность предприятия проявляется в динамичности его развития, достижении им поставленных целей, что отражают натуральные и стоимостные показатели, эффективном использовании экономического потенциала, расширении рынков сбыта своей продукции. Количественная оценка и анализ деловой активности могут быть сделаны по двум направлениям:

• степень выполнения плана (установленного вышестоящей организацией или самостоятельно) по основным показателям, обеспечение заданных темпов их роста;

• уровень эффективности использования ресурсов коммерческой организации.

Основными показателями деловой активности являются: соотношение темпов роста активов, выручки и прибыли, показатели фондоотдачи, ресурсоотдачи, выработки и оборачиваемости, характеристики продолжительности операционного и финансового цикла.

Результативность деятельности предприятия в финансовом смысле характеризуется показателями прибыли и рентабельности.

Вопрос 63 Сущность и показатели эффективности деятельности предприятия

ОТВЕТ

Эффективность производства относится к числу ключевых категорий рыночной экономики, которая непосредственно связана с достижением конечной цели развития производства в целом и каждого предприятия в отдельности. В наиболее общем виде экономическая эффективность производства представляет собой количественное соотношение двух величин – результатов хозяйственной деятельности и произведенных затрат (в любой пропорции). Исторически при всех способах производства безотносительно к формам собственности производителя интересует соотношение между затратами и результатами своей деятельности. Сущность проблемы повышения эффективности производства состоит в увеличении в процессе использования имеющихся ресурсов экономических результатов на каждую единицу затрат.

Экономический эффект предполагает какой-либо полезный результат, выраженный в стоимостной оценке. Обычно в качестве полезного результата выступают прибыль или экономия затрат и ресурсов.

Экономическая эффективность – это соотношение между результатами хозяйственной деятельности и затратами живого и овеществленного труда, ресурсами.

Обычно анализируются оба показателя, характеризующие успешность экономической деятельности предприятия, так как по отдельности показатели эффекта и эффективности не могут дать полной и всеобъемлющей оценки деятельности предприятия.

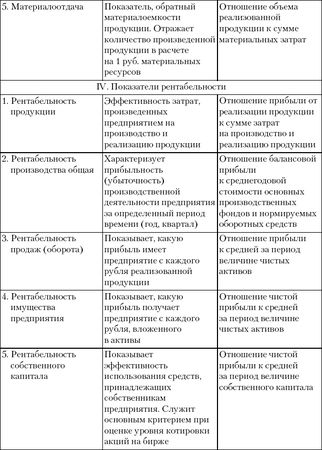

Для определения эффективности хозяйственной деятельности предприятия применяется система показателей (табл. 6).

При рассмотрении показателей важно отметить, что рыночные отношения предполагают, что в каждой сфере бизнеса должны быть свои показатели (часто нигде более не применяемые).

Систематический и всесторонний анализ эффективности деятельности предприятия позволит:

• быстро, качественно и профессионально оценивать результативность хозяйственной деятельности как предприятия в целом, так и его структурных подразделений;

• точно и своевременно находить и учитывать факторы, влияющие на получаемую прибыль по конкретным видам производимых товаров и предоставляемых услуг;

Таблица 6. Система показателей эффективности хозяйственной деятельности предприятия

• определять затраты на производство и тенденции их изменения, что необходимо для разработки ценовой политики предприятия;

• находить оптимальные пути решения проблем предприятия и получения прибыли в ближайшей и отдаленной перспективе.

Вопрос 64 Понятие и цели оценки стоимости предприятия

ОТВЕТ

Решение целого комплекса весьма сложных и жизненно важных задач по оздоровлению экономики за счет удаления из ее организма больных элементов через механизм банкротства и санации, через механизм передачи предприятий конкретным собственникам, которые берут на себя весь риск за судьбу предприятия, требует оценки бизнеса предприятий. Весьма важным является тот факт, что процесс оценки предприятия позволяет не просто определить соответствующую рыночную стоимость предприятия, а может способствовать трансформации предприятия, подготовке его к борьбе за выживание на конкурентном рынке. Оценка предприятия позволяет улучшить его управление. Процесс оценки является основанием для выработки стратегии предприятия. Он выявляет альтернативные подходы к управлению предприятием и позволяет определить, какой из них обеспечит собственнику максимальную рыночную цену, что и является одной из важнейших целей управления предприятием в рыночной экономике.

Потребность в оценке возникает и при выборе инвестиционных решений. Для того чтобы ответить на вопрос: инвестиции в какой бизнес принесут наибольшую отдачу, нужно в первую очередь оценить активы предприятия и будущие доходы от бизнеса.

Одной из причин, вызывающих необходимость оценки, является купля-продажа всего предприятия или его части. Это может быть в ситуации, когда владелец бизнеса хочет продать часть своих активов, или в случае конфликта между членами товарищества, когда один из членов захочет продать свою часть. В рыночной экономике часто бывает необходимо установить стоимость для подписания договора купли-продажи между партнерами, например, когда владельцы договариваются о том, какими будут их доли в случае расторжения соглашения или смерти.

Рыночный механизм немыслим без развития рынка ценных бумаг, а это также требует проведения оценки предприятий. В частности, потребность в оценке вызывается необходимостью определить цену пакета акций.

Потребность в оценке возникает и в связи с расширением сферы залогового кредитования. В данном случае она требуется в силу того, что обычно величина стоимости активов по бухгалтерской отчетности может резко отличаться от их рыночной стоимости.

Повышение риска, характерное для рыночной экономики, ведет к дальнейшему развитию страхования, в процессе которого возникает необходимость определения стоимости активов в преддверии возможных потерь.

Таким образом, оценку бизнеса проводят в целях:

• повышения эффективности текущего управления предприятием, фирмой;

• определения стоимости ценных бумаг в случае купли-продажи акций предприятий на фондовом рынке;

• определения стоимости предприятия в случае его купли-продажи целиком или по частям;

• реструктуризации предприятия;

• разработки плана развития предприятия;

• определения кредитоспособности предприятия и стоимости залога при кредитовании;

• страхования;

• принятия обоснованных управленческих решений;

• налогообложения;

• осуществления инвестиционного проекта развития бизнеса.

Вопрос 65 Основные принципы оценки стоимости предприятия

ОТВЕТ

Не может быть единой универсальной формулы, по которой можно было бы оценить стоимость любой компании в любых обстоятельствах. Поэтому и возникли разные принципы и подходы к оценке стоимости компаний.

Принципов, которые необходимо учитывать оценщику, весьма много, и при оценке предприятия необходимо по возможности учесть все или хотя бы основные из них, помня, что все принципы взаимосвязаны между собой.

В результате многолетнего опыта зарубежных экспертов-оценщиков сформулированы три группы принципов, связанных с:

1) представлением владельца об имуществе;

2) рыночной средой;

3) эксплуатацией имущества.

Принципы, связанные с представлением владельца об имуществе, включают принципы полезности, замещения и ожидания.

Принцип полезности гласит, что предприятие обладает стоимостью, если оно может быть полезным потенциальному владельцу, т. е. предназначено для производства определенного вида продукции, ее реализации и получения прибыли.

Принцип замещения означает, что разумный покупатель не заплатит за предприятие больше, чем наименьшая цена, запрашиваемая за другое аналогичное предприятие с такой же степенью полезности.

Принцип ожидания – ожидание будущей прибыли или других выгод, которые могут быть получены в будущем от использования имущества предприятия, а также размера денежных средств от его перепродажи.

Принципы, связанные с рыночной средой это принципы: зависимости, соответствия, взаимосвязи между спросом и предложением, конкуренции, изменения стоимости.

Зависимость. Стоимость предприятия зависит от множества факторов. Но и само оцениваемое предприятие влияет на стоимость окружающих объектов недвижимости и других предприятий, находящихся в данном регионе.

Соответствие. Любое предприятие должно соответствовать рыночным и градостроительным стандартам, действующим в данном регионе. Проекты предприятий должны соответствовать общепринятым традициям использования земельных участков в данном районе.

Предложение и спрос. Обычно спрос оказывает на цену предприятия большее влияние, чем предложение, так как он более изменчив. На стоимость предприятий оказывает большое влияние соотношение спроса и предложения. Если спрос превышает предложение, то при постоянстве факторов цены растут; если предложение превышает спрос, цены падают; если же спрос соответствует предложению, цены стабильны.

Конкуренция. Это соревнование предпринимателей в получении прибыли; она обостряется в тех сферах экономики, где намечается рост прибыли, ведет к росту предложения и снижению массы прибыли.

Изменение. Ситуация на рынке постоянно изменяется: появляются новые предприятия, изменяется профиль действующих; изменяются также экономическая, социальная, техническая и политическая сферы деятельности предприятия. Объекты собственности изнашиваются, изменяются техника, технология, сырьевая база. Характер использования земли изменяется под влиянием государства и частного сектора. Экономические условия открывают новые возможности, колеблются объем денежной массы и процентные ставки. Человеческие вкусы и устремления претерпевают изменения. Поэтому эксперты-оценщики должны проводить оценку стоимости предприятия на конкретную дату.

Принципы, связанные с эксплуатацией имущества, включают: принципы остаточной продуктивности, вклада, возрастающей и уменьшающейся отдачи, сбалансированности, экономической (оптимальной) величины и экономического разделения и соединения прав собственности.

Остаточная продуктивность земельного участка. Любой вид предпринимательской деятельности, как правило, требует наличия четырех факторов производства: труда, капитала, управления и земли. Каждый используемый фактор производства должен оплачиваться вновь произведенной стоимостью, создаваемой данной деятельностью.

Земля недвижима, а труд, капитал и управление "привязаны" к ней. Вначале оплачиваются три "привязанных" фактора производства, а затем собственник земли из остатка прибыли получает ренту (либо налог на землю, либо арендную плату). Таким образом, земля имеет "остаточную стоимость", то есть компенсируется тогда, когда есть остаток дохода после оплаты воспроизводства всех других факторов производства.

Вклад – это сумма, на которую увеличивается или уменьшается стоимость предприятия или чистая прибыль, полученная от него вследствие наличия или отсутствия какого-либо улучшения или дополнения к действующим факторам производства. Некоторые факторы увеличивают стоимость имущественного комплекса предприятия на большую величину, чем связанные с ними затраты, а некоторые уменьшают.

Возрастающая или уменьшающаяся отдача. Данный принцип гласит: по мере добавления ресурсов к основным факторам производства чистая прибыль имеет тенденцию увеличиваться растущими темпами до определенного момента, после которого общая отдача хотя и растет, но замедляющимися темпами. Это замедление происходит до тех пор, пока прирост стоимости не становится меньше, чем прирост затрат на добавленные ресурсы.