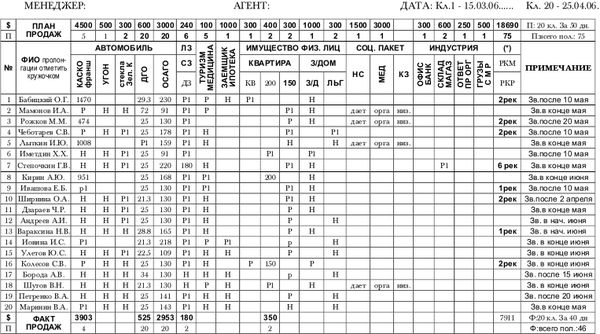

Давайте рассмотрим ТЗ-НП на примере заполненного ниже бланка (см. таблица 16). Представленная форма рассчитана на 20 клиентов. ТЗ-НП предназначен для того, чтобы агент мог оперативно анализировать свой портфель на предмет дальнейшей работы с такими клиентами по другим видам страхования.

Обратите внимание на правый верхний угол: там записаны две даты – начало работы Норматива Продаж, (дата, когда вписывается в этот лист первая фамилия клиента) и окончание "КЛ 20" (двадцатый клиент) (пишется дата, когда в этот лист был записан 20-й клиент в самом конце списка клиентов).

ТЗ-НП содержит краткий план продаж. Это верхние 2 строчки формы, которые так и называются План продаж. Можно сказать, что одновременно это план ожиданий и стандарт продаж. План ожиданий показывает, сколько мы ожидаем от конкретного продавца. А стандарт продаж говорит о том, что на 20 полисов обычно продается такое количество со средней премией по продукту для данного агента или филиала или компании.

План продаж состоит из таблицы с суммами и количеством полисов. Суммы – это тот объем, который мы планируем получить по конкретному продукту на 20 полисов. То же самое с количеством полисов. В указанном примере мы ожидаем, что на 20 полисов ОСАГО будет 5 продаж по КАСКО. Объем продаж составит общую сумму 4500$. Среднюю премию по КАСКО принимаем равной 900 дол.

Теперь рассмотрим нижнее поле: факт продаж. Здесь указываются фактический объем продаж и количество заключенных договоров.

Как менеджер работает с ТЗ-НП?

Все начинается с анализа времени, за которое заполняются 20 основных продуктов. Форма расписана по продуктовым блокам, что дает возможность понять менеджеру, как агент работает по кросселлингу. Например, вы видите в нормативе продаж агента 20 заключенных договоров по ОСАГО. Теперь можно понять за какое время он их подписал и далее прогнозировать его дальнейшую динамику роста. И вы можете ему сказать:

"Смотри, у тебя динамика работы по кросселлингу идет лучше. Ты чаще встречаешься с клиентами, и у тебя все чаще и чаще появляются другие виды страхования. Это то, чего у тебя раньше не было".

Эта форма является еще одним мотивационным инструментом как для агента, так и для самого менеджера.

Например, менеджер выдает своим агентам полисы, которые необходимо пролонгировать. Можно попросить их в вашем же присутствии сразу записать фамилии тех клиентов, чьи полисы они будут пролонгировать в ближайшее время. Это поможет получить отчет по результатам разговора с этими клиентами.

Но это только часть ТЗ – получить отчет по каждой фамилии, по каждому клиенту, почему он пролонгировал полис ОСАГО, либо нет. Есть и другая часть – выяснить, сумел ли агент поговорить с клиентом кроме полиса ОСАГО, еще и про другие продукты?

При этом хороший менеджер держит в голове, что однажды агент научится проговаривать практически всю основную продуктовую линию, пока выписывает полис ОСАГО, или пока он разговаривает с ним о пролонгации.

Понятно, что не обязательно говорить подробно обо всех продуктах с клиентом прямо в этот момент. Но заложить возможность вернуться к разговору в течение года, наметить, примерные сроки дальнейшего общения, можно и в момент выписывания полиса.

"Напоминалками" служат особые отметки о разговоре – Р1, Р2 – первый разговор, второй и т. д.

Отметим, что кроме ТЗ-НП есть и другие помощники в планировании дальнейших встреч с клиентом. Информацию о других интересующих клиента продуктах можно зафиксировать с помощью следующих системных инструментов (см. глава "Работа на Точке Продаж"): анкета 18 продуктов, опросы клиентов и с помощью самой Технологии Продажи от ОСАГО к ДВС.

При анализе ТЗ-НП вашего агента, полезно обращать внимание на сделанные им заметки по клиентам (графа примечание). Например, разберем заметку "не получилось застраховать по КАСКО, потому что клиент вел себя агрессивно".

В этом случае надо выяснить, почему агент считает, что клиент вел себя агрессивно. По нашему опыту – это достаточно редкая ситуация. Может быть, ваш агент не умеет создавать доверительные отношения с клиентом, не знает простых коммуникативных умений и навыков? Они даже не относятся к технике продаж – просто общечеловеческие и коммуникативные навыки. Или влез со страхованием, когда человеку было некогда о нем говорить? Не знаю, надо проверять. А клиент, может быть, и не был агрессивный, но одновременно не идущий на контакт, не желающий страховать то, что предлагает агент здесь и сейчас.

Если работать по системе и выяснять дальше, то может оказаться, что клиент так думал только по отношению к своему личному имуществу, а вот бизнес, приносящий ему доход (склад, магазин), в плане защиты беспокоил его больше.

Любой клиент в своей практике сталкивался с ситуацией, при которой он хочет гораздо больше застраховать своего имущества, чем предлагает ему агент. Получается, что агент ему, как это ни странно и парадоксально прозвучит, в чем-то даже мешает. То есть, клиент хочет застраховаться, а агент ему в этом не помогает. Более того, он толкает его только на обслуживание по ОСАГО и все. ТЗ-НП помогает правильно сориентировать агента в этой ситуации и подсказывает ему его действия. (А их, в свою очередь может легко проконтролировать сам менеджер).

То есть, ваш агент может фокусироваться на одних видах страхования, а клиента интересует другое. При чем же здесь "агрессия клиента"? И как тут не вспомнить торговое интервью и систему продаж?

Но, допустим – печальный вариант – не договорились агент с клиентом. И встреча прошла безрезультатно? С точки зрения мгновенных денег – да. А с точки зрения опыта и будущих продаж – есть над чем работать! То, что агент зафиксировал, полезно тщательно разобрать. И здесь вопросы больше к менеджеру. Вы замечаете, как менеджер, насколько часто у этого агента получаются такие встречи. С помощью ТЗ-НП легко это увидеть. Какие выводы вы делаете для себя? Где и в чем нужно помочь этому агенту?

ТЗ-НП разрабатывается индивидуально для каждого агента.

При этом обязательно к каждому агенту отнеситесь индивидуально. Например, для одного агента легко продавать ДГО с износом, а имущество сложнее. Но ваше техническое задание должно его немного напрягать, немного подталкивать, создавать контролируемое напряжение и желание достигать новых высот мастерства.

Для агента-новичка страхование каждого десятого полиса ДГО без износа по отношению к ОСАГО – это много. Но надо ставить задание – менять соотношение и добиться сначала 10 %, потом 30 % таких полисов, а потом и 50 %.

А у кого-то все ДГО делается без износа. Есть агенты, у которых на 10 полисов ОСАГО – 9 с ДГО. И понятно, что ставить ему выполнение на 70 % бессмысленно. Нужно ставить планку выше, подталкивая его к 100 % выполнению этого плана.

И переключитесь с ним на освоение других продуктов, например КАСКО. Для новичка одно КАСКО на 20 ОСАГО это нормально, а для опытного агента уже нет.

Обратите также внимание на то, где он работает (на точке продаж, во фронт-офисе или в свободном поле), насколько свободен его график (особенно, если он совместитель), какое у него качество клиентов. Индивидуальный подход к каждому агенту – это всегда совместное обдумывание вместе с агентом, какие показатели поставить в плане продаж ТЗ-НП и как с этим работать в дальнейшем.

Агент-новичок, как правило, еще не умеет продавать более сложные продукты, например страхование имущества юрлиц, страхование грузов, индустрии или жизни. Но, тем не менее, я рекомендую вам отмечать, даже просто разговор этого агента с клиентом о таких продуктах. Отметьте это в плане любым значком или цветом, чтобы вы и агент видели результаты работы, но с небольшим условием для агента. В этом случае менеджер может дать такую инструкцию агенту:

"Я не прошу и не требую от тебя полиса. Я прошу от тебя разговора на эту тему, хотя бы один разговор с кем-нибудь на тему, например, индустрии. Хотя бы с одним из двадцати клиентов поговори. Выбери, с какими клиентами из этого списка ты мог бы поговорить по страхованию юридических лиц. У кого из них есть свой бизнес, или кто из них работает в какой-нибудь компании?"

Затем вы отмечаете, получился у вашего агента разговор с клиентом на эту тему. Или клиент ушел от разговора, встреча не состоялась или что-то еще. А может клиент уже готов заключить договор?! Да-да, бывали случаи, когда крупные страховые договора заключались начинающими. Это, конечно, вне системы, но исключение подтверждает правило.

В процессе обсуждения ТЗ-НП у менеджера складывается конкретное представление о данном агенте. Что у него получается лучше, а что не получается вообще. Это и есть системное индивидуальное развитие агента.

Оценка эффективности работы агента с помощью ТЗ-НП.

С помощью этой формы менеджер очень быстро может оценить эффективность нашего новичка и кандидата. Эффективность новичка в нашей компании оценивается с помощью ТЗ-НП так: 20 клиентов=40 и больше полисов. Как видите все очень просто. Есть агенты, которые каждому (!) своему клиенту помимо ОСАГО продают еще и ДГО. Либо каждому с ОСАГО – еще и "помощь на дорогах", либо НС. И в конечном итоге каждый клиент может уйти с двумя полисами. Вот это стандарт эффективности.

Новички входят в страховой бизнес с различной эффективностью. Кто-то сразу заряжен на результат. Кто-то пока работает с другой эффективностью. (Например, он на 10 клиентов получает 10 полисов, а не 20). Теперь если разделить их на 10, мы узнаем, что эффективность такого агента в два раза ниже, чем у того, кто делает 20 полисов на 10 клиентов.

Нормальная эффективность постепенно приближается к 2,5; к 2,7; 3,0. Эффективность агента 3,0 – означает, что на одного клиента у агента приходится в среднем три полиса. У нас уже есть такие агенты, у которых в среднем, если разделить все их полисы на количество клиентов, то получается соотношение больше трех. Но пока это высокий стандарт работы.

Хотелось бы, чтобы у наших агентов стандарт эффективности приравнивался к двум. Но пока все ближе к единичке. А это значит, что большинство наших агентов все еще пока ближе к "осагистам".

Как связаны между собой ЛППр, ПУКБ, технические задания и ТЗ-НП?

О том, что с агентом необходимо вести системную работу мы говорили уже не раз. Малоэффективно предоставлять его самому себе – свободный график может его просто скушать. Слаб человек и мало кто способен сопротивляться собственной лени:). А свободный график – отличный ее источник.

Теперь вы уже знаете – с помощью каких инструментов менеджер ведет индивидуальную работу с агентами. В этой работе индивидуальные планы (как планирование того, что агент должен сделать) теснейшим образом связаны с выдачей технических заданий. Технические задания строятся на этих планах, логически из них проистекают и в тоже время их выполнение непосредственно влияет на корректировку планов и стандартов работы.

Как все это происходит на практике? Рассмотрим ситуацию: агент принес менеджеру личный план продаж. Теперь перед менеджером задача: оценить реальный или нереальный перед ним ЛППр. Попутно полезно вспомнить, действительно ли человек может с помощью этого плана добиться выполнения жизненного плана?

Начинаем с того, что смотрим, сколько агент планирует заработать. Допустим, идет разговор менеджера с начинающим агентом, проработавшим 6–8 месяцев.

– Так сколько же вы хотите заработать, если взять ваш ЛППр.

– Хорошо бы мне выйти на 1000 долларов комиссии в конце года.

– А сколько вы уже в страховании?

– Скоро будет 8 месяцев.

– И хотим тысячу. По-моему нормально. Стандарты выдерживаются. Активные продавцы так и должны планировать. А получится или нет – время покажет. Давайте посмотрим насколько это желание реально в вашем случае. Исходя из вашего плана, что нужно продать, чтобы выйти на 1000 долларов в месяц стабильного заработка?

– Ну для меня надо продать 20 ОСАГО – это даст примерно +-10000 рублей комиссии. (дело происходит в Москве)

– Расчет верен, если вы получаете полную комиссию (10 %). Эти 20 полисов – вы по всем ее получаете именно такую?

– Да, те – что у меня меньше, я в расчет не беру.

– Согласен, треть требуемой суммы мы уже набрали. А сколько вы сейчас продаете ее в месяц.

– Ну, полисов 12, редко 15.

– А где вы возьмете еще 5–8?

– Меня приглашают на еще одну точку подежурить. А если не получится, то надо что-то свое запускать.

– А сколько вы сейчас продаете КАСКО на 20 клиентов. Какой план у вас стоит в ТЗ-НП?

– Мы вроде ставили 1 Каско.

– Вроде:). А вы давно его не видели?

– Да с последней встречи и не доставал.

– Интересно. А сколько у вас сейчас КАСКО в месяц?

– Ну, пока, у меня одно иногда в месяц. Хотя, честно можно было бы и больше, наверное, да тарифы мешают.

– Тарифы?

– Ну, да. Вот у меня клиенты ушли – потому что им дорого.

– А куда?

– В страховую компанию "рога и копыта".

– Интересная компания. Скажите им, что скоро они придут к вам опять страховаться. И на всякий случай пусть правила страхования в этой компании пока почитают. Не исключаю, что узнают много интересного. Вернемся к КАСКО. Смотрите уже есть одно с 20 осагишных полисов. Это очень хорошо.

– Правда?

– Да-да, и это успех надо развивать. Пробуем взять новую высоту – 2-3-4 КАСКО на 20 ОСАГИстов.

– Это очень круто.

– Если круто – пусть жизнь нас рассудит. Вам самому-то такая задача, такой вызов нравится?

– Еще бы!

– Тогда давайте дерзать и за работу. И личный план продаж станет реальностью. 3–4 КАСКО – это как минимум недостающие 13000-18000 рублей комиссии. А на самом деле может и больше – смотря какие машины удастся застраховать. Договорились?

Примерно в такой тональности дальше обсуждается, сколько нужно агенту продать дач. Обратите внимание – речь идет одновременно и про объемы и про количество. Это помогает обеспечить и планируемый заработок, и обеспечить устойчивость портфеля в долгосрочной перспективе.

Реальность ЛППр можно проверить с помощью Плана Управления Клиентской Базой. Что проверяем? Их взаимное соответствие друг другу. Что должно соответствовать? Качество ключевых клиентов (анализ ПУКБ) и намеченный или текущий план продаж (ЛППр). Два этих плана легко позволяют оценить, насколько обоснованы цифры текущих или планируемых продаж.

Сравнивая клиентскую базу и план продаж, менеджер может понять – перед ним "оптимистичный" (т. е клиентов мало, а результат завышен) план или "реальный" (т. е. клиентов много, но результат занижен)?

Если он "реальный", то спросите своего агента, сколько он сам хотел бы заработать в этом году? Запишите это желание в скобках, рядом с заявленным ранее объемом. Посмотрите, насколько эти цифры расходятся.

А если план на ваш взгляд "оптимистичный", то спросите агента, с помощью чего он будет этого добиваться, и вообще поинтересуйтесь, что он сам думает об этой "магической" цифре?

Для примера рассмотрим беседу успешного агента второго (третьего) года работы со своим менеджером.

– Хорошо, давайте проверим реальность вашего личного плана продаж. Сколько вы хотите на следующий год?

– 150 000 долларов страховой премии в год.

– Сколько сделаете в этом году?

– 120000 думаю сделаю.

– Получается, что надо увеличить почти на 30 %. Сколько у вас сейчас клиентов с совокупной средней премией от 1200 и выше?

(Обратите внимание – мы намеренно берем ССП поменьше, чтобы расширить слой ключевых клиентов. А знаете самый популярный ответ на такой вопрос менеджера? – Правильно – Не считал. Но это я так, к слову пришлось. Продолжаем диалог.)

– Ну, а все же.

– Клиентов 20–30.

– А приносят они вам сколько? Там же наверняка есть люди с гораздо более высокой премией?

– Есть – только это организации.

– Ничего страшного. Давайте заполним ПУКБ.

(Через некоторое время приходит агент с заполненным ПУКБ. Все так и есть – приносит 3 листочка. Считаем.)

Смотрите от 120 000 они составляют 90 000. Это же почти – 75 % вашего портфеля? А есть ли еще клиенты с таким объемом, только потенциальные?

– Есть, наверное, я не стал их записывать.

– А давайте распишем прямо здесь и сейчас. Например, кто уже сейчас принес 700–800 долларов, но потенциально у него есть, что страховать. И будущие продажи смогут увеличить их ССП до 1300–1500. Знаете вы таких?

– Да, только я не думал, что они включаются в ПУКБ.

– Включаются все, у кого совокупная средняя премия подходит, и потенциальные также.

(Пишет под руководством менеджера еще фамилий 20)

– Расписали?

– Да.

– Сколько получилось в "итого" неудовлетворенного спроса по данному листу?

– 35 000.

– Т. е. получается, что 125 тыс. вы уже сделали на 50 ключевых. А нам нужно 100 таких клиентов. Где будем искать?

– Я уже знаю ваш ответ – через рекомендации.

– Правильно – через рекомендации.

(Надеюсь, что абсолютно все менеджеры-читатели книги, находясь в описанной позиции, оценят, что агент сам знает ответ – где брать устраивающих клиентов. Это плоды кропотливой работы, когда менеджер много раз терпеливо говорит: "Рекомендации, мой друг. Рекомендации, мой друг". И возвращаемся снова в разговор о плане продаж.)

– Как вы думаете, насколько можно его изменить?

– Я бы оставил 150000 – их же сделать надо. Да и процент возобновлений у меня по портфелю всего 64 %.

– Согласен. Предлагаю эту цифру взять за реальность. А сколько может составить оптимистичный план продаж, если у нас 50 ключевых клиентов с премией выше 1500? Предлагаю с учетом возобновлений 200 000. Сколько у вас сейчас таких клиентов?

– 10.

– Это мало – можем и не сделать. Но попытаться можно – 200 вкуснее чем 150?

– Это точно.

– Значит, так и закрепим – реалистичный план 150, оптимистичный коридор 160–200. Устраивает? Пробуем?

– Да.

И наконец, хотя план продаж и ПУКБ создаются на год, но технические задания на их основе даются по конкретному дню, неделе или месяцу. То есть, в феврале вы встречаетесь с агентом, смотрите его план на март и намечаете дальнейшие шаги в его осуществлении. Если портфель неравномерный, то его можно исправить только за счет правильно взятых "возвышающих рекомендаций", то есть с каждой последующей рекомендацией, сумма сделки увеличивается.

В примере, рассмотренном выше от клиентов на 1000$ агенту надо стараться получать рекомендации клиенту с ССП 1500$. Это правильная "восходящая рекомендация". А если ваш клиент на 1000$ дает рекомендацию на одно ОСАГО, то такая рекомендация точно не попадает в ПУКБ. Такие рекомендации может брать новичок, когда только начинает учиться. А профессионал обязан уметь получать именно восходящие рекомендации.