13.8.3. Уплата подоходного налога

Способ уплаты подоходного налога во многом зависит от вида источника получения дохода. Во многих случаях предварительное налогообложение производится в момент получения дохода, так сказать "у источника дохода", например:

• доходы от работы по найму подлежат налогообложению налогом с зарплаты (Lohnsteuer);

• большинство налогов от доходов с капитала подлежат налогообложению налогом на доход с капитала (Kapitalertragsteuer).

Как правило, для предпринимателей и работающих не по найму финансовые ведомства устанавливают размеры предварительной (авансовой) уплаты подоходного налога (Vorauszahlungen).

Эти авансовые платежи производятся поквартально соответственно до 10 марта, 10 июня, 10 сентября, 10 декабря.

13.9. Налог с заработной платы

Налог с заработной платы является одной из форм предварительной уплаты подоходного налога. Плательщиками налога являются работники, а ответственность за начисление налога и уплату его финансовым органам несет работодатель. В связи с тем, что при начислении налога невозможно учитывать все личные данные и обстоятельства, влияющие на размер подоходного налога, установлено, что все работники условно разделены на шесть групп в соответствии с шестью налоговыми классами. Если фактические доходы налогоплательщика меньше предполагаемых финансовыми органами, то размер авансовых платежей может быть уменьшен или они могут быть полностью отменены по заявлению налогоплательщика. При окончательном расчете подоходного налога по итогам отчетного года выплаты по всем формам предварительной уплаты налога и авансовые платежи учитываются.

Если подлежащая к уплате сумма меньше суммы уже уплаченных налогов, то производится возврат излишне уплаченных денег; если налоги недоплачены – осуществляется их доплата.

Какое значение имеют налоговые классы? Они определяют размер подлежащего к оплате налога с заработной платы.

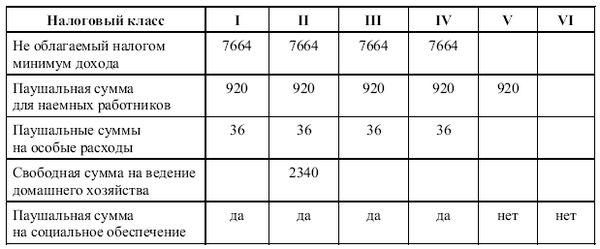

Для каждого налогового класса существуют таблицы, в соответствии с которыми начисляется налог. При составлении таблиц особое значение имеют так называемые свободные от налогообложения суммы (Steuerfreibetrag), которые учитываются для данного налогового класса. Чем выше размер свободных от налогообложения сумм, тем меньше подлежащий уплате налог с зарплаты.

Налоговые карты

Работодатель обязан начислять налог с заработной платы, учитывать его и перечислять своевременно финансовым ведомствам. Он отвечает также за своевременную сдачу отчетности по данному налогу.

В зависимости от подлежащей уплате суммы подоходного налога существуют следующие сроки отчетности:

• ежемесячно, если в предыдущем году налог с зарплаты всех работников составил более 3 тыс. евро;

• ежеквартально, если в предыдущем году налог с зарплаты всех работников составил от 800 евро до 3 тыс. евро;

• ежегодно, если в предыдущем году налог с зарплаты всех работников составил менее 800 евро.

Отчет должен быть подан в течение 10 дней после окончания отчетного периода. В этот же срок налог с зарплаты должен быть перечислен на счет финансовых органов.

13.10. Налог на доход с капитала

Как и налог с заработной платы, данный налог является одной из форм предварительной уплаты подоходного налога.

Плательщиками налога являются получатели доходов от капитала, а обязанность по начислению, учету, отчетности и своевременному перечислению налога лежит на организациях, производящих выплату доходов, в том числе на кредитных учреждениях.

Ставка налога зависит от источника получения доходов:

• распределение прибыли на акции и доли в акционерных обществах, обществах с ограниченной ответственностью, коммандитных обществах на акциях и зарегистрированных товариществах (ein getragene Genossenschaft) – по ставке 20 %;

• распределение доходов от участия в типичных негласных товариществах и участие в прибыли за предоставление ссуд – по ставке 25 %;

• проценты по депозитам и накопительным счетам банковских учреждений – по ставке 30 %.

Для каждого лица, получающего доходы от капитала, существует свободная от налогообложения сумма по доходам от капитала. В 2006 г. для одиноких она составила 1370 евро, для супругов – 2740 евро.

Налогоплательщики могут подать в организацию, выплачивающую доход от капитала (например, банк), заявление об освобождении доходов от капитала от налогообложения в пределах этой суммы (Freistellungsauftrag). Такие заявления могут быть поданы одним лицом во многие организации, однако общие суммы освобождения от налога не должны превышать установленную налоговую льготу.

В целях контроля над этим условием федеральное финансовое ведомство получает информацию от всех организаций, получавших заявление об освобождении от уплаты налога, и ведет учет таких освобождений по каждому налогоплательщику.

13.10.1. Доплата солидарности

Данная выплата не является самостоятельным налогом. Само название указывает на то, что это доплата к налогу.

Из названия следует, что это доплата к подоходному налогу.

Официальная цель данной доплаты – финансирование развития так называемых новых (Восточных) земель ФРГ. Ставка доплаты составляет 5,5 %. Однако в абсолютном выражении данная доплата невелика, так как она начисляется на сумму подлежащего уплате подоходного налога, включая все формы его предварительной уплаты (налог с зарплаты, налог на доходы от капитала). Доплата солидарности начисляется по той же ставке и на налог с прибыли юридических лиц – корпоративный налог.

13.10.2. Обязанность подачи налогового отчета (декларации) для физических лиц

Принципиально налогоплательщики не обязаны сдавать годовой налоговый отчет (декларацию), за исключением тех случаев, когда это прямо предусмотрено законом. Все имеющие в Германии неограниченную налоговую повинность обязаны сдать налоговую декларацию, если выполнена хотя бы одна из следующих предпосылок:

• сумма доходов, не подпадающая под налогообложение налогом с зарплаты (уменьшенная на свободную сумму для сельского и лесного хозяйства и свободную сумму для лиц старше 65 лет), составляет в течение отчетного года более 410 евро;

• налогоплательщик получает заработную плату от нескольких работодателей;

• супруги выбрали комбинацию налоговых классов III и V;

• в налоговую карту была внесена дополнительная свободная от налога сумма или работник не представил работодателю свою налоговую карту;

• работающие по найму супруги, имеющие детей, сдают налоговый отчет не совместно и свободные от налога суммы на ведение домашнего хозяйства, на образование и прочее были переданы для зачета одному из них или зачтены не в равных долях;

• если брак между супругами в отчетном году расторгнут и как минимум один из бывших супругов заключил новый брак;

• для не работающих по найму, если годовой доход превысил 7664 евро, а для совместно сдающих отчет супругов – 15 328 евро.

13.11. Корпоративный налог (Korperschaftsteuer)

Корпоративный налог можно условно назвать подоходным налогом с юридических лиц. К числу подлежащих налогообложению юридических лиц относятся все капитальные общества: акционерные общества, коммандитные общества на акциях, общества с ограниченной ответственностью. В соответствии с принятой классификацией данный налог является субъектным и совместным.

13.11.1. Налоговая повинность

Как и в случае с подоходным налогом, различают неограниченную и ограниченную налоговые повинности в отношении уплаты корпоративного налога юридическими лицами.

Неограниченную налоговую повинность несут юридические лица, если местом их нахождения или местом нахождения их руководящего органа лица является Германия. В этом случае все ("мировые") доходы юридического лица, независимо от места их получения, подлежат налогообложению в Германии. Это положение, однако, существенно ограничивается большим количеством международных договоров об исключении двойного налогообложения, которые подписала Германия.

Ограниченную налоговую повинность несут юридические лица, имеющие место нахождение и место нахождение руководящего органа за пределами Германии. Налогообложению подлежат только доходы, полученные на территории Германии. При этом также действуют различные международные соглашения об исключении двойного налогообложения.

Параграф 5 Закона о корпоративном налоге называет целый ряд юридических лиц, освобождаемых от уплаты данного вида налога. К их числу относятся:

• Федеральный банк Германии;

• федеральные железные дороги;

• организации, проводящие государственные лотереи;

• политические партии.

13.11.2. Расчет налога

Базой налогообложения является прибыль, полученная юридическим лицом за отчетный период.

Прибыль определяется как сумма всех доходов, уменьшенная на сумму расходов, связанных с получением прибыли. В отличие от физических лиц юридические лица относят все доходы (в том числе от капитала, от сдачи в аренду и в пахт) к доходам от предпринимательской деятельности.

Расчет прибыли юридического лица аналогичен расчету прибыли от предпринимательской деятельности предпринимателя – физического лица. Однако существуют некоторые особенности, на которые следует обратить внимание.

Негативное влияние на налогообложение прибыли фирмы – капитального общества и налогообложения доходов физических лиц – учредителей может оказать так называемое скрытое распределение прибыли (Verdeckte Gewinnausschuttungen).

В соответствии с Законом о корпоративном налоге скрытое распределение прибыли имеет место в том случае, если юридическое лицо предоставляет своим учредителям (владельцам) экономические преимущества, которые не предоставляются прочим (посторонним) лицам.

Как типичные случаи скрытого распределения прибыли можно привести следующие примеры:

• учредители (владельцы) получают от юридического лица беспроцентные кредиты или кредиты с необычно низкими процентами;

• учредители (владельцы) дают юридическому лицу кредиты под необычно высокий процент;

• учредители (владельцы) продают юридическому лицу товары или услуги по чрезвычайно завышенной цене или получают от юридического лица товары (услуги) по заниженной цене или бесплатно;

• учредитель (владелец) является одновременно директором юридического лица и получает необычно высокий оклад;

• юридическое лицо отказывается от своих прав в отношении учредителей (владельцев).

Некоторые виды поступлений юридического лица являются так называемыми свободными от налогообложения поступлениями (Steuerfreie, Ertrage). К ним относятся:

• дивиденды и распределение прибыли, полученные от других юридических лиц;

• прибыль от продажи долей в других капитальных обществах;

• зарубежные поступления (на основании соглашений об исключении двойного налогообложения);

• инвестиционные поступления.

Так же как предприниматели – физические лица, юридические лица могут пересчитать полученные убытки с учетом результатов предыдущего года или последующих лет.

Ставка корпоративного налога составляет 25 % независимо от того, остается прибыль в обществе или распределяется между учредителями.

13.12. Промысловый налог (Gewerbesteuer)

Промысловый налог относится к объектным налогам, так как налогообложению подлежит объект налогообложения, так называемое коммерческое предприятие (Gewerbebetrieb).

Данный налог является местным налогом (право на взимание и использование денег предоставлено местным органам власти). Промысловый налог является прямым налогом. При расчете налогооблагаемой прибыли он относится к затратам, т. е. вычитается из дохода предприятия. Налогообложению подлежат все находящиеся на территории Германии промысловые предприятия. (Понятие "промысловое предприятие" в контексте рассматриваемых законов близко по своему содержанию к понятию коммерческого предприятия.)

13.12.1. Формы промысловых предприятий

Параграф 2 Закона о промысловом налоге определяет три формы предприятий, относимых к промысловым.

1. Промысловое предприятие в силу зарегистрированной деятельности.

Например: портной открывает мастерскую по пошиву одежды. Для этого он осуществляет регистрацию своей предпринимательской (промысловой) деятельности.

2. Промысловое предприятие в силу правовой формы.

Все капитальные общества относятся к промысловым предприятиям независимо от осуществляемых видов деятельности.

Например: несколько налоговых консультантов, каждый из которых до этого являлся "лицом свободной профессии" и не был обязан платить промысловый налог, учреждают общество с ограниченной ответственностью. Прибыль этого общества подлежит налогообложению промысловым налогом, несмотря на то что учредители осуществляют ту же деятельность, что и раньше.

3. Промысловое предприятие в силу фактического осуществления деятельности коммерческого предприятия.

Например: футбольный клуб, являющийся некоммерческой организацией и не обязанный нормальным образом платить промысловый налог, открывает на своей территории кафе, работающее на коммерческой основе. Клуб обязан платить промысловый налог с прибыли, полученной от деятельности кафе.

13.12.2. Расчет и уплата промыслового налога

Базой налогообложения предприятия является так называемый промысловый доход, расчет которого производится аналогично расчету прибыли предприятия.

Рассчитанный налогооблагаемый доход округляется до полных 100 евро.

Для частных предпринимателей и персональных обществ из полученного округленного дохода вычитается свободная от налога сумма в размере 24 500 евро.

На базе, оставшейся после этого суммы, рассчитывается налоговая расчетная сумма (Steuermessbetrag). При этом происходит постепенное повышение расчетного налогового числа от 1 до 5 %.

В результате определение налоговой расчетной суммы для частных предпринимателей и персональных обществ выглядит следующим образом:

• с первых 24 500 евро ^ налог не взимается;

• со следующих 12 000 евро ^ 1 %;

• со следующих 12 000 евро ^ 2 %;

• со следующих 12 000 евро ^ 3 %;

• со следующих 12 000 евро ^ 4 %;

• со всех следующих сумм ^ 5 %.

Для капитальных обществ, независимо от налогооблагаемого дохода, налоговая расчетная сумма определяется как 5 % от суммы налогооблагаемого дохода.

Для определения суммы причитающегося к уплате налога полученную налоговую расчетную сумму умножают на ставку налога. Ставку промыслового налога устанавливают местные органы власти. В различных городах и территориальных образованиях ее размеры существенно различаются. Если различные подразделения ведут свою деятельность на территории различных городов и территориальных образований, то расчет промыслового налога производится раздельно для территории (города) по установленной там ставке налога.

13.13. Налог с оборота (Umsatzsteuer, USt)

13.13.1. Цель налогообложения. Освобождение от уплаты налога

Налог с оборота является одним из основных источников формирования федерального бюджета Германии. В деловом обороте этот налог называют также налогом на добавленную стоимость (Mehrwertsteuer, MwSt).

Цель данного налога – налогообложение частного потребления товаров и услуг.

Налог с оборота – косвенный налог, так как в большинстве случаев плательщик налога (предприниматель) и лицо, несущее фактическое бремя уплаты налога (конечный потребитель), являются различными лицами. Налог является совместным, т. е. налоговые поступления распределяются между бюджетами всех уровней.

Налогообложению подлежат:

• реализация товаров и услуг за оплату на территории Германии (в процессе осуществления предпринимательской деятельности);

• ввоз в Германию товаров из других государств (не входящих в состав Европейского Союза).

Однако не все сделки, попадающие в две вышеуказанные категории, автоматически означают необходимость уплаты налога с оборота. Многие из них освобождены от уплаты налога:

• свободные от налогообложения поступления (доходы), которые допускают возврат предварительно уплаченного налога с оборота. К этой категории относятся, в основном, поступления от экспорта товаров и услуг;

• свободные от налогообложения поступления, не допускающие возврат предварительно уплаченного налога с оборота. Например:

✔ многие операции кредитных учреждений (в том числе: выдача кредитов; продажа ценных бумаг, золотых слитков и монет; выдача поручительств);

✔ покупка и продажа недвижимости;

✔ выплаты и услуги на основании страховых договоров;

✔ выручка от деятельности строительных сберегательных касс, страховых агентов и страховых маклеров;

✔ в большинстве случаев – сдача в аренду недвижимости (например, квартир);

✔ медицинские услуги.

В некоторых случаях существует право налогоплательщика отказаться от освобождения уплаты налога с оборота. Целесообразность такого отказа может продемонстрировать следующий пример.

АО XYZ построило офисное здание. Стоимость строительства – 1 млн евро плюс 16 % налога с оборота (160 тыс. евро). Все здания планируется сдавать фирмам, каждая из которых является плательщиком налога с оборота. Если АО XYZ сдает помещения без начисления налога с оборота, то оно не имеет права получить предварительно уплаченный налог с оборота в размере 160 тыс. евро. Эта сумма будет приплюсована к общей сумме затрат и может быть возвращена лишь в течение многих лет в составе амортизационных отчислений. Если АО XYZ отказывается от освобождения от уплаты налога с оборота, то ему следует увеличить размер арендной платы на размер налога с оборота. Для арендаторов данное увеличение арендной платы не имеет никакого значения, так как, являясь налогоплательщиками налога с оборота, они получат назад уплаченный налог. В свою очередь, АО XYZ немедленно получает право вернуть себе предварительно уплаченный при строительстве налог в размере 160 тыс. евро.