4) оценка жилья – предмета ипотеки с целью определения его рыночной стоимости. После подбора квартиры для покупки в кредит оценщик, услуги которого оплачивает заемщик, осуществляет независимую оценку выбранного заемщиком жилья, а кредитор соотносит ее с размером выдаваемого кредита (п. 2.2. рассматриваемого Постановления). Оценка жилых помещений, приобретаемых на кредитные средства, осуществляется специализированными оценочными фирмами либо специалистами– оценщиками. Специфика оценки заключается в том, что кредитор рассматривает данное жилое помещение в качестве обеспечения возвратности предоставленных заемщику средств. Поэтому кредитор, учитывая оценочную величину рыночной стоимости объекта на текущий момент, должен прогнозировать возможность изменения этой стоимости, связанную как с индивидуальными особенностями самого объекта (конструктивными и планировочными особенностями, используемыми материалами, их пожаростойкостью и долговечностью, соответствием нормам и стандартам жилого помещения и др.), так и с его местоположением (близостью к транспортным магистралям, экологической ситуацией и другими факторами, включая перспективы развития района).

При всем разнообразии подходов и методик оценок основное внимание должно уделяться методу сравнительных продаж с учетом различных поправочных коэффициентов и индексов, позволяющих правильно оценить жилое помещение с учетом рынка жилья и перспектив его развития.

Задача кредитора – проанализировать на основе оценки жилого помещения достаточность данного обеспечения относительно размера предоставляемого кредита.

При обращении в оценочную компанию необходимо заключить с ней договор. Обязанность клиента по договору – представить необходимые документы (правоустанавливающие документы на квартиру, справки из БТИ, для домов до 1960 г. постройки – справку о типе перекрытий, а для ветхого фонда – справку о том, что дом не стоит в плане на снос или реконструкцию с отселением, фотографии квартиры, фасада здания и лестничных пролетов), организовать осмотр квартиры и оплатить услуги.

Оценщик анализирует информацию не только о квартире, но и социально-бытовой и транспортной инфраструктуре микрорайона, примерном составе жильцов дома, других положительных и отрицательных факторах, способных повлиять на рыночную стоимость квартиры. После осмотра оценщик составляет отчет.

Дальнейшие действия банка и заемщика согласно названному выше Постановлению включают:

5) заключение договора купли-продажи квартиры между заемщиком и продавцом жилья и заключение кредитного договора между заемщиком и кредитором, приобретение жилья заемщиком и переход его в залог кредитору по договору об ипотеке или по закону. В случае положительного решения кредитор заключает с заемщиком кредитный договор, а заемщик вносит на свой банковский счет собственные денежные средства, которые он планирует использовать для оплаты первоначального взноса.

Обеспечение кредита может быть оформлено:

а) договором об ипотеке приобретенного жилого помещения с соответствующим нотариальным удостоверением сделки, а также государственной регистрацией возникающей ипотеки;

6) трехсторонним (смешанным) договором купли-продажи и ипотеки жилого помещения, при котором все три заинтересованные стороны последовательно и практически одновременно фиксируют, нотариально заверяют и регистрируют переход прав собственности от продавца квартиры к покупателю, а также ипотеку данной квартиры в пользу кредитора;

в) договором приобретения жилого помещения за счет кредитных средств, когда ипотека приобретаемого жилого помещения возникает в силу закона в момент регистрации договора купли-продажи;

б) проведение расчетов с продавцом жилого помещения. Заемщик осуществляет оплату стоимости жилого помещения по договору купли-продажи, используя сумму первоначального взноса и средства кредита. Целесообразно, чтобы кредитор непосредственно участвовал и полностью контролировал процесс расчетов по договору купли-продажи;

7) страхование предмета ипотеки, жизни заемщика, а также по возможности прав собственника на приобретаемое жилое помещение (п. 2.2. рассматриваемого Постановления).

В дальнейшем кредитор производит обслуживание кредита, т. е. принимает платежи от заемщика, ведет бухгалтерские записи о погашении основной задолженности и процентов, осуществляет все необходимые действия по обслуживанию выданного ипотечного кредита (п. 2.2. рассматриваемого Постановления).

Согласно положениям рассматриваемого Постановления в случае выполнения обязательств по кредитному договору кредит считается погашенным, а ипотека прекращается, о чем делается соответствующая запись в государственном реестре. В случае невыполнения заемщиком и залогодателем условий кредитного договора или договора об ипотеке кредитор обращает взыскание на заложенное жилье в судебном или внесудебном порядке. Предмет ипотеки реализуется, а полученные средства идут на погашение долга кредитору (основной суммы долга, процентов, штрафов, пеней и т. д.), осуществление расходов по процедуре обращения взыскания и продажи предмета ипотеки. Оставшиеся средства получает заемщик.

К причинам, по которым банк может отказать в выдаче кредита, можно отнести:

1) непрозрачность доходов;

2) предоставление подложных документов о финансовом состоянии ("липовых" справок, договоров), подделка подписи руководителя;

3) смена работы в течение 2–3 предыдущих месяцев до обращения в банк с заявкой о кредите;

4) не оформленная трудовым договором, трудовой книжкой работа;

5) несоответствие занимаемой должности образованию;

6) недостаток средств для первоначального взноса;

7) выбор неликвидного жилья в залог.

Закладываемое жилье не должно планироваться к сносу, не должно быть ветхим. Жилое помещение должно быть пригодным для проживания, иметь отдельный вход с улицы или из мест общего пользования, использоваться в качестве жилого (т. е. по назначению). Любые перепланировки, переоборудования и переустройства должны быть разрешены соответствующими государственными органами, оформлены документально и зарегистрированы в ГУ Федеральной регистрационной службы. "Юридическая история" квартиры не должно содержать судебных решений, срок обжалования которых не истек. Немногие банки решат кредитовать под залог квартир в домах, идущих под снос, как и в домах с деревянными перекрытиями, по причине страхования имущества по высоким тарифам и увеличения ежегодной суммы по страховым выплатам для заемщика;

8) отсутствие залога, поручителей, низкая заработная плата поручителей;

9) наличие иждивенцев, особенно малолетних детей;

10) наличие у заемщика судимости.

Рассмотрим понятие, особенности и значение профессии "кредитный брокер" в условиях современной экономики.

В условиях рыночной конкуренции и многообразия банковских продуктов заемщику не всегда просто сориентироваться в программах банковского кредитования, в условиях обслуживания кредита. Кроме того, у заемщика уходит много времени на самостоятельную подготовку пакета документов, требуемых банком. За последнее время потребительский кредит стал широко распространен – это не только классические кредиты на неотложные нужды, но и разнообразные программы автокредитования, экспресс-кредиты, целевые кредиты и, конечно, ипотечные кредиты. Выбрать среди предлагаемых банками условий кредитования заемщику становится все труднее. Необходимо сравнить несколько аналогичных программ кредитования в разных кредитно-финансовых структурах, учесть предлагаемые сроки кредитования, размеры аннуитета (ежемесячного платежа), условия досрочного погашения кредита. Все указанные проблемы могут быть решены с помощью услуг кредитного брокера. Обращение к нему выгодно не только клиенту, но и самому банку: заемщик приходит в банк подготовленным с необходимыми документами, банк не затрачивает время на предварительные консультации.

Материальные издержки оплачивает заемщик – это, как правило, процент от суммы сделки. У брокера нет обязательств перед банками, только перед клиентом – потенциальным заемщиком. Поэтому заемщик может быть уверен в том, что для него подберут наиболее выгодную кредитную программу.

7. Важные моменты заключения кредитного договора и договора об ипотеке

Заключая кредитный договор и договор о передаче недвижимого имущества в ипотеку, заемщику следует обратить внимание на следующие моменты.

1. При покупке квартиры на вторичном рынке необходимо проверить "юридическую историю" квартиры. В случае заявления претензий бывших собственников велика вероятность потери и с трудом приобретенной квартиры, и денежных средств, уплаченных за нее. В лучшем случае денежные потери возместит страховка, однако квартира будет потеряна.

2. Нельзя предоставлять ложные, недостоверные сведения о себе, составе семьи, о доходах, о состоянии здоровья ни банку-кредитору, ни страховой компании. Последствия могут варьироваться от отказа в предоставлении кредита до уголовной ответственности за незаконное получение кредита.

3. Необходимо выяснять все подробности не только о процентной ставке за пользование кредитом, но и все расходы, которые предстоят в связи с оформлением кредита. Низкие процентные ставки компенсируются банком дополнительными комиссиями и сборами.

4. Следует решить вопрос о необходимости (или отсутствии таковой) заключения брачного контракта до заключения договора об ипотеке.

5. Необходимо тщательно знакомиться с условиями договора кредита и ипотеки, обращать внимание на штрафные санкции, условия досрочного погашения, возможность пересмотра процентных ставок.

6. Нужно подсчитать дополнительные расходы.

7. Нельзя допускать просрочек в погашении кредита. В экстренных случаях надо пытаться найти компромисс с банком.

8. Ипотечные программы в зависимости от вида недвижимости

Недвижимость, передаваемую в залог, можно отнести к ряду категорий. В зависимости от категории недвижимости различаются условия кредитования, документы, необходимые для оформления кредита, требования к заемщику.

8.1 Жилье в процессе строительства (новосторойка)

Новостройка – объект, который еще не оформлен в собственность (т. е. на квартиру еще не получено свидетельство о государственной регистрации права собственности). До момента регистрации права банку закладываются права требования на оформление квартиры в собственность. После регистрации права заемщик оформляет залог квартиры. До оформления права собственности кредит выдается под повышенную процентную ставку, что связано с высоким банковским риском подобного кредитования. После получения квартиры в собственность процентная ставка банком снижается. В некоторых случаях банки, сотрудничающие с какой-либо инвестиционно-строительной компанией, могут кредитовать приобретение квартир в домах, строящихся этими компаниями, под более низкий процент на этапе инвестирования, чем после оформления права собственности на квартиру.

Существуют особенности приобретения жилья в новостройке.

До оформления прав собственности необходимо страхование только жизни и потери трудоспособности заемщика. После получения квартиры в собственность и оформления ее в залог не нужно страховать риск утраты права собственности вследствие притязаний третьих лиц, достаточно страхования риска утраты и повреждения имущества, а также жизни и потери трудоспособности заемщика. Оформляя подобный кредит, банки часто используют безналичный перевод денег, что экономит средства (не взимаются комиссии за обналичивание денежных средств). За безналичные переводы некоторые банки взимают комиссию, которая обычно меньше аналогичных сборов за получение наличных денег.

Также заемщик экономит на оценке предмета залога (однако оценка может быть заменена юридической проверкой документов на строящееся жилье, проводимой банком, стоимость которой соразмерна стоимости услуг оценщика).

Основные требования к заемщику и созаемщику:

1) гражданство любой страны и законного пребывания в России;

2) возраст от 18 до 65 (на момент последнего платежа по кредиту) лет;

3) трудовой стаж не менее 6 месяцев (на последнем месте работы не менее 3 месяцев).

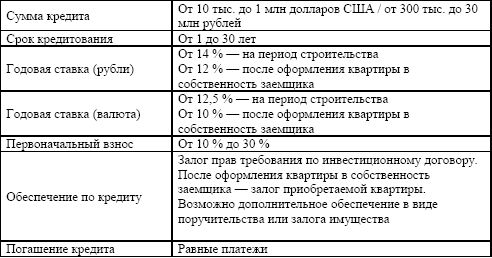

Условия кредитования:

8.2. Квартиры на вторичном рынке жилья

Обеспечением кредита по указанным условиям является приобретаемая недвижимость [16] .

Стандартные требования к заемщику:

1) гражданство любого государства и нахождение на территории РФ на законных основаниях;

2) наличие официальной работы в регионе приобретения недвижимости;

3) возраст от 20 до 65 (на момент осуществления последнего платежа по кредиту) лет.

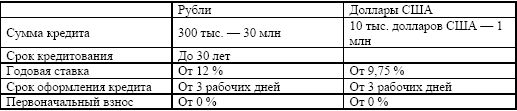

Стандартные условия ипотечного кредитования:

8.3. Загородное жилье (коттедж)

Стандартные требования к заемщику:

1) гражданство любого государства и нахождение на территории Российской Федерации на законных основаниях;

2) наличие официальной работы в регионе приобретения недвижимости и легальное нахождение в России;

3) возраст от 20 до 65 (на момент осуществления последнего платежа по кредиту) лет.

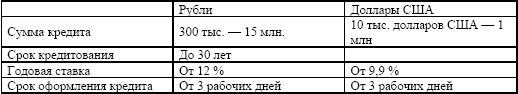

Стандартные условия ипотечного кредитования:

8.4. Кредитование под залог уже имеющейся недвижимости

Кредитование под залог уже имеющейся недвижимости объединяет собственно ипотеку и потребительское кредитование. Деньги, полученные в кредит под залог имеющегося жилья, можно использовать на любые нужды (в том числе и на приобретение еще одного жилья, квартиры в новостройке и т. д.). Программы кредитования под залог существующего жилья отличаются от классической ипотеки тем, что здесь нет минимального первоначального взноса. Банк выдает кредит, который обычно не может быть более 30 % от оценочной стоимости квартиры, которая переходит в залог.

Стандартные требования к заемщику:

1) гражданство любого государства и нахождение на территории Российской Федерации на законных основаниях;

2) наличие официальной работы в регионе приобретения недвижимости и легальное нахождение в России;

3) возраст от 20 до 65 (на момент осуществления последнего платежа по кредиту) лет.

Стандартные условия ипотечного кредитования:

Примерный перечень документов на жилое помещение, уже оформленное в собственность залогодателя, передаваемое в ипотеку:

1) свидетельство о регистрации права собственности;

2) выписка Бюро технической инвентаризации об отсутствии обременении недвижимости правами третьих лиц;

3) планы помещений, заверенные Бюро технической инвентаризации;

4) технический паспорт помещения;

5) согласие компетентных органов, в случае, если такое согласие необходимо. Если залогодателем была осуществлена перепланировка помещения, она должна

быть оформлена в соответствующем порядке.

На земельный участок под домовладением:

1) нормативный акт (постановление) о предоставлении земельного участка в пользование, аренду, собственность;

2) договор аренды, пользования;

3) план земельного участка, заверенный надлежащим органом;

4) выписка кадастровой палаты на земельный участок;

5) справка о кадастровой стоимости земельного участка (если участок в аренде);

6) оценка независимого эксперта о стоимости земельного участка (если участок в собственности);

7) согласие компетентного органа на залог права аренды земельного участка;

8) выписка регистрационной палаты об отсутствии обременении земельного участка правами третьих лиц.

Кроме того, необходимо оформить нотариально удостоверенное согласие супруга залогодателя на передачи недвижимости в ипотеку, а если собственность долевая, то согласие остальных сособственников на ипотеку.

Банк может затребовать и другие документы, касающиеся передаваемой в ипотеку недвижимости (например, оценку предмета ипотеки независимой профессиональной организацией).

Если жилье приобретается с помощью ипотечного кредита, то на этапе заключения кредитного договора понадобятся следующие документы на жилой объект:

1) покупная или сметная стоимость объекта недвижимости (предварительный договор о заключении купли-продажи недвижимости, договор купли-продажи с отсрочкой платежа, договор инвестирования, справка из БТИ, сведения из проектно-сметной документации и т. п.);

2) наличие разрешения государственных органов на строительство, согласованная в установленном порядке проектно-сметная документация (для индивидуального строительства объектов недвижимости);

3) право собственности или долгосрочной аренды на земельный участок, на котором будет вестись строительство (для индивидуальных застройщиков).

В любом случае банк затребует следующие документы, характеризующие заемщика:

1) паспорт заемщика и созаемщика (для граждан Российской Федерации);

2) документы о семейном положении (свидетельство о заключении / расторжении брака);

3) свидетельства рождении детей;

4) брачный договор (предоставляется при наличии);

5) справку о доходах за истекший год и истекшие месяцы календарного года – по форме № 2-НДФЛ;

6) трудовую книжку;

7) документы об образовании (дипломы, профессиональные аттестаты, сертификаты, свидетельства);

8) военный билет;

9) водительское удостоверение;

10) трудовой контракт.

При наличии дополнительных доходов в других организациях необходимы трудовой контракт и справка о доходах за последние 12 месяцев по форме № 3-НДФЛ (выдается в бухгалтерии организации-работодателя), документы, подтверждающие другие регулярные доходы (проценты по депозитам, сдача имущества в аренду и т. д.), документы, подтверждающие наличие в собственности дорогостоящего недвижимого и недвижимого имущества (квартиры, дома, земельного участка, автомобиля, ценных бумаг и т. п.), документы по имеющимся и уже исполненным долговым обязательствам (кредитные договоры, договоры займа, выписки по счетам).

В случае наличия собственного бизнеса или участия в бизнесе (акции / паи / доли в уставном капитале) дополнительно предоставляются: копии учредительных документов (устав, договор, свидетельство о регистрации), заверенные печатью компании, копия свидетельства налоговой инспекции о внесении записи в Единый государственный реестр регистрации юридических лиц, заверенная печатью компании, копии бухгалтерских балансов (копии с отметкой налоговой инспекции, заверенные организацией) за последний квартальный и годовой отчетный периоды, копии документов, подтверждающих кредитную историю и текущие обязательства компании (копии кредитных договоров, справка о состоянии ссудной задолженности, письма / уведомления от кредитора).

8.5. Перекредитование

По программе перекредитования (рефинансирования) банк выдает новый ипотечный кредит, который используется для погашения ипотечного кредита, ранее выданного другим банком.