Финтех-решения для малого бизнеса

Люк Холли (Luke Hally),

генеральный директор и учредитель, DragonBill

Кто бы мог подумать, что комбинация финансов и технологий приведет к чему-то впечатляющему? Но финтех появился как самый востребованный сектор на планете. Нет сомнений в том, что это произошло, потому что он берет свое начало в Лондоне, столице стартапов и финансов всей Европы. Хотя это также явление и мирового масштаба. В США Нью-Йорк удерживает свое положение лидера финансовой индустрии. Сюда стекаются гении технологий с западного побережья, где уже функционируют процветающее финтех-сообщество и развито сотрудничество между устоявшимися игроками и появляющимися стартапами. В Африке финтех помогает людям, не имеющим счета в банке, производить операции удобным и защищенным способом. Юго-восточная Азия также насчитывает некоторое количество "молодых" финтех-центров. Гонконг и Сингапур строят на основе существующих торговых и сервисных экономик финтех-центры, такие как Лаборатория финтех-инноваций в Гонконге, находящаяся под управлением консалтинговой компании Accenture и устанавливающая партнерские отношения с банками по всему миру. Startupbootcamp FinTech (тренировочный центр для стартапов) открыт в Сингапуре. В Австралии появилось несколько площадок для коворкинга и инкубаторов.

Ведущие финансовые игроки собирают множество пресс-конференций в области новостей о финтехе: Goldman Sachs в Нью-Йорке, Barclays в Лондоне и Accenture в Гонконге, в то время как банки Китая тихо развивают столько финтех-талантов, сколько могут. Мы слышим о значительном росте эффективности и пользовательских качеств существующих систем. Любые улучшения – это хорошо, но являются ли они революционными? Являются ли они прорывными? Я вижу сложившихся лидеров рынка, которые используют свое положение, чтобы не допустить конкуренции, которые совершают антипрорывные маневры, уничтожают под корень появляющиеся изменения до их внедрения.

В Нью-Йорке мы наблюдаем острую необходимость в новом тренде по привлечению подрядчиков для осуществления прорывов, или, говоря на современном языке, работающих в жанре "прорыв как услуга" (Disruption as a Service). Наблюдались поглощения компаний, цель которых приобрести коллектив талантливых сотрудников в качестве последнего штриха в картине стартапов. Теперь мы видим стартапы, цель которых – превратить возможных предпринимателей в наемных работников. Банки, в свою очередь, успешно используют финтех-бум в качестве рекрутинговой площадки. Не произойдет ли в процессе революции замещение существующей системы лучшей системой? Это ведет нас к вопросу: что такое прорыв? Является ли прорыв тем, к чему мы должны стремиться? Клейтон М. Кристенсен (Clayton M. Christensen), создатель теории прорывной инновации, сказал: "Прорывные технологии обычно стимулируют появление новых рынков". Прорыв – это не только смещение лидеров рынка, это еще и успешная конкуренция, что означает изменение правил игры, которое позволяет новым игрокам превзойти достижения рекордсменов.

Рекордсмены в сфере финансов, существуя на рынке продолжительное время, сумели накопить огромные материальные блага и власть. Столько власти, что правительство попало в зависимость от их продолжающейся деятельности, как мы видели это в ситуации с%1 трлн долговых обязательств в США во время мирового кризиса. Такая большая централизация капитала, власти и контроля затрудняет конкуренцию и ведет к ее отсутствию. Мы все знаем, кто в конечном итоге остается в проигрыше, когда нет конкуренции, – это потребители, которые теряют либо деньги, либо доступность.

Власть на рынке означает контроль поставок и распространения товаров или услуг. Если у вас есть власть, вы можете диктовать цены и доступ. Прорыв – это децентрализация такой власти, и, если поставки становятся демократическими, таким же становится и спрос, потому что теперь у потребителей есть выбор. В случае с финтехом это совпадет с распределением материальных благ. Так как на рынке появляется все больше игроков, материальные блага потекут из банков к этим новым альтернативным игрокам. Поскольку потребители получают более выгодные сделки благодаря конкуренции и более эффективным решениям (у банков есть большие устаревшие системы, которые они обязаны поддерживать), больше средств оседает в их карманах, делая каждого немного более обеспеченным. Прорыв – это свободный рынок в действии, медленно освобождаемый от оков существующих устаревших систем новыми технологиями.

Малые и средние предприятия (МСП) являются ключевыми владельцами прорывных стартапов. Водоемы их талантов не столь глубоки, а их потребности менее сложны по сравнению с большими предприятиями, поэтому они полагаются на стороннюю экспертизу. Они хотят попробовать новые инструменты, которые имеют ощутимое влияние на их деятельность. Это также касается малых и очень подвижных командных стартапов. МСБ функционирует как двигатель многих экономик и ответственен за 80 % экономической активности во всем мире. И сейчас они начинают получать выгоды от финтех-революции. В Австралии МСБ является важной частью экономики, осуществляющей до 97 % деятельности и привлекающей до 47 % рабочей силы. Мельбурн, который находится в юго-восточном штате Виктория, – это традиционный центр финансов и город разнообразных культур. Правительство поддерживает предпринимателей через ряд инициатив. 60-миллионный стартап Victoria был запущен для развития быстрорастущих и инновационных компаний, включая финтех, так же как и 200-миллионный Future Industries Fund, сконцентрированный на профессиональных и финансовых услугах.

Правительство собирается израсходовать $500 млн из средств Фонда Premier's Jobs and Investment Fund для поддержки приоритетных инициатив. Принимая во внимание эти факторы и уровень поддержки, мы скажем – и это вовсе не удивительно, – что Мельбурн является домом для широкого ряда финтех-стартапов, обслуживающих МСБ.

Хороший финансовый совет может создать или разрушить МСБ. Квалифицированный советник может заполнить пробелы в знаниях. Важно то, что они также способны определить возможности, сокращая риски и увеличивая эффективность. FinancialAsk, например, делая легкодоступными финансовые консультации, предлагает их получать при помощи веб-приложения и сайта. С правильным советом компании готовы принимать решения, но им нужны инструменты, чтобы отслеживать их реализацию. Движение наличных – забота для многих МСБ. Boomeringo – инструмент финансового планирования и управления денежными потоками, изначально нацеленный на потребителей и лиц, получающих доход. После запуска приложения в компании поняли, что значительная часть их пользователей – это предприятия МСБ. Приложение работает с банками, кредитными картами, ссудными счетами и использует алгоритмы, сортирует расходы и денежные потоки по категориям, а также по продавцам. Оно не только помогает планировать финансы, но и присылает напоминания об оплате счетов. Мощная аналитическая платформа увеличивает финансовую грамотность пользователей с получением опыта.

Даже если МСБ имеет большие денежные средства, ему все равно потребуются займы для капитала или роста. Moula – альтернативная платформа кредитования для австралийского МСБ, предоставляющая быстрое и простое финансирование, основанное на данных об операциях МСБ и характеристиках его корпоративного профиля. Это онлайн-приложение разработано так, чтобы быстро и легко обеспечивать компаниям доступ к денежным средствам без проведения стандартных операций и бумажной волокиты традиционных банков. Как и многие стартапы, Moula родилась из личного опыта, в данном случае из необходимости получения финансирования для семейного бизнеса.

Конечно же, ни один инструмент в мире не будет помогать бизнесу, пока ему не заплатят. Цивилизации стали использовать деньги в качестве средства проведения операций примерно с 600 г. до н. э. Оплата товаров и услуг при осуществлении сделки в реальном режиме понятна и однозначна. Вы отдаете деньги и получаете товар. Проблема получения платежей от удаленного клиента стара как сам бизнес. Клиенты неохотно отдают деньги до получения товаров или услуг, а компании неохотно предоставляют им товары и услуги до получения оплаты.

После того как это было предсказано в 1888 г. в книге Эдварда Беллами (Edward Bellamy) "Взгляд назад", в 1950 г. мы увидели первую пластиковую карту, Diners Club Card, а в 1982 г. был произведен электронный перевод денежных средств в точке продаж (EFTPOS). Введение пластиковых карт и EFTPOS укрепило государственный аппарат. Банки уже не были только местом ведения корпоративных счетов, выдачи займов и хранения сбережений. Они стали главными координаторами операций. Это могло толковаться как прорыв в сфере наличных денег. Если ваша компания не принимает электронные платежи, вы потеряете бизнес. Мы видели такие примеры в Австралии. Некоторые из банков "большой четверки" пережили сбои в системе, которые привели к потере возможности принимать платежи по картам. СМИ рассказывали о покупателях, которые по этой причине уходили из магазинов без покупок – настоящий кошмар для любого бизнеса.

Это со всей очевидностью показало потребность в конкуренции и необходимость прорыва в сфере платежей. После нескольких провальных стартапов в 1990 г., таких как NetBank и DigiCash, в 1999 г. на свет появилась настоящая бомба – компания PayPal, за которой последовали и многие другие. Поскольку бизнес и технологии развивались, мы смогли наблюдать природу изменения платежей. В некоторых случаях мы наблюдаем размытие онлайн– и офлайн-миров. Подумайте об оплате за поездку на машине Uber, никакой оплаты через терминал, никаких ПИН-кодов, просто нужно выйти из машины. Поскольку такие платформы заработали доверие, а онлайн-шопинг набирает популярность, мы стали свидетелями появления условного депонирования платежей у третьего лица, когда оплата удерживается до момента получения товаров. Очевидно, что клиент от этого выигрывает, поскольку он знает, что может контролировать оплату до момента получения товара. МСБ также остается в выигрыше. Если компания не очень известна, у нее нет репутации и нет причин ожидать доверия от клиентов. Клиент принимает на себя риск того, что компания доставит товар на основании соглашения после получения оплаты, особенно за рубеж. Если бизнес принимает вариант с депонированием оплаты на известной площадке, это действительно укрепляет доверие и репутацию данной платформы. Интересно и характерно для онлайн-торговли то, что такое депонирование стало широко использоваться онлайн, до того, как вошло в обиход в традиционных офлайн-операциях, когда и офлайн-бизнес, и клиенты выигрывают от использования такой системы.

Пользовательский контекст – это то, что особенно важно для инструментов МСБ. Любой процесс в бизнесе должен быть понятным и без шероховатостей, чтобы интегрироваться в существующий процесс при малой нагрузке и низком пороге вхождения. Он должен быть специализированным, таким, чтобы МСБ мог выполнить то, что необходимо, и вернуться к своим делам, поскольку компания не заинтересована в трате времени на действия, которые ей не нужны. МСБ обычно управляются несколькими людьми, которые совмещают различные обязанности, поэтому их следует реализовывать как можно проще. Пользовательский контекст Малые и средние компании и клиенты должны быть инкапсулированы внутри удачного финтех-способа оплаты, который предоставляет варианты оплаты, одинаково подходящие бизнесу и клиенту, как обычные транзакции. Финтех предоставляет МСБ инструменты, которые ему нужны, чтобы быть гибким в принятии платежей, получать оплату и возвращаться к работе. Преимущества впоследствии перетекают к клиентам через более плавные, менее напряженные операции, когда появляется позитивный пользовательский опыт.

Эти преимущества способствуют укреплению экономики и появлению более приспособленных граждан. Да здравствует революция!

Платежные решения, включая Apple Pay

Дéнис Томас (Denis Thomas),

консультант по управленческим вопросам, KPMG

"Платежи P2P – следующий шаг для Apple Pay?"

"Роджер Федерер разгромил дресс-код Уимблдона "все-в-белом"".

"Плутон показывает свои пятна зонду NASA".

Это только некоторые заголовки из общепризнанных газет. Время – ключевой фактор в отношении новостей. Площадка, которая первой публикует новость, получает преимущества и в результате высший TRP-рейтинг (индекс популярности ТВ/рейтинг численности целевой зрительской аудитории). В этой точке сетевой эффект работает в свою пользу, и это укрепляет надежность новостных каналов и, значит, всей новостной сети. Такая цепная реакция вызывает несколько вопросов:

• Время критично для новостей, критично ли оно для предпринимателей? Будет ли время играть такую же роль для сетевого бизнеса?

• Есть ли преимущество у первопроходцев, или это зависит от отрасли?

• Влияет ли выбор правильного времени на технологические гиганты?

Мы часто слышим жалобы начинающих предпринимателей: "Это была моя идея, и эта фирма только что получила $5 млн, которые должен был получить я!"

По-моему, в современном динамически развивающемся мире платежей выбор времени имеет значение, и Apple проделала большую работу в отношении определения времени для запуска Apple Pay на гребне волны финтеха и платежей, несущейся по вселенной. Браво, Apple! Однако главный успех Apple Pay зависит от его широкомасштабного использования; мы получаем мир, свободный от кредитных карт и наличных денег. Это научная фантастика или реальность?

Платежная экосистема

Apple, Google или Starbucks? Вы сказали Starbucks?

Apple – это избалованный ребенок, который получает все внимание средств массовой информации. Google идет следом, но самым тихим игроком в области платежей является Starbucks, о котором определенно стоит упомянуть. Starbucks посредством простого решения совместил платежи за кофе со своим мобильным приложением и предоставил клиентам дополнительную ценность, дав им единственный источник для отслеживания всех бонусных программ в одном месте. Это движение компании получило широкое распространение среди потребителей, которые предпочитают использовать мобильное приложение для заказа и избегают длинных очередей, типичных для фирменных магазинов Starbucks в Нью-Йорке и других университетских точках, захлебывающихся от большого наплыва посетителей в определенное время дня. Это укладывается в рамки амбиций Генерального директора Говарда Шультца (Howard Schultz), который присваивает высший приоритет мобильным платежам, ведь Starbucks стал единственной компанией, принявшей в 2013 г. целых 90 % всех платежей от общего оборота $1,6 млрд с мобильных телефонов.

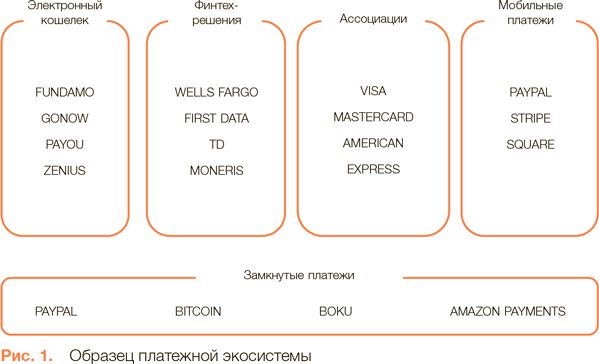

Рис. 1 демонстрирует образец экосистемы.

Строго говоря, существует несколько игроков в сфере платежей, которых можно классифицировать как электронные кошельки (Google Wallet, Visa Checkout, Apple Pay, Swap), банковские кредитные карты (Wells Fargo, HSBC, Chase), корпоративные кредитные карты (Best Buy, Target), платформы электронных кошельков (hyper Wallet, Fundamo, GoNow, Payou, Zenius), ассоциации (Visa, MasterCard, American Express), эквайеры (Wells Fargo, FirstData, TD, Moneris), процессинговые компании (Chase, GlobalPayments, FirstData), сторонние процессинговые компании (Stripe, PayPal, Square), ISO (Everlink, Pivotal Payments), терминалы торговой точки (Ingenico Group, Verifone, Magtek), интегрированные системы (Micros, Vivonet, Profitek), провайдеры магазинных платежных терминалов (Chase, Payfirma, GlobalPayments), провайдеры электронных платежей (Stripe, Payfirma, Apple Pay, PayPal), провайдеры повторных платежей (Stripe, PayPal, Payfirma), провайдеры мобильных платежей (Square, Venmo, Intuit), провайдеры терминалов для производства платежей в месте совершения покупки (Vend, NCR, Square, Payfirma).

Сети замкнутых платежей (Amazon Payments, Bitcoin, PayPal, Boku, Sometrics, Dwolla) реализуют взаимодействие между потребителями и коммерсантами по всей платежной экосистеме.

Примеры, приведенные выше, относятся к американскому рынку, но дают общее представление о плательщиках всех категорий и могут быть использованы для сравнения по странам.

В 2015 г. Google Wallet объявил о своих планах по запуску собственной P2P-сети, и Apple быстро последовала этому примеру. Развитие таких технологий даст толчок новым нормам авторизации на уровне устройства и определит Google/Apple в качестве эволюционного платежного банка. Apple всегда избегала сложностей процессинга финансовых операций, но преимущество создания собственной внутренней системы – не такая уж странная идея. Мы могли бы спросить у Starbucks, которая недавно это сделала и теперь осуществляет более 1 млн операций в рамках собственной платежной системы.

Так превратится ли Apple в платежный банк? Возможно, если преимущества будут очевидны. Однако, как показал пример Starbucks, Google и Apple должны предоставить что-то сверх этого, чтобы люди начали использовать их технологии. Для потребителей дело уже не столько в возможности произвести оплату, сколько в добавленной ценности.

Эффект усилителя

Apple продолжит создавать инновации на финтех-платформе, но Apple Pay показывает эффективность вертикальной интеграции Apple путем грамотного совмещения аппаратного и программного обеспечения, а также понятных пользовательских интерфейсов в гармоничной экосистеме. Указанные характеристики присущи Apple Pay, и они, определенно, усилят экосистему iOS.

Конфиденциальность

Apple проделывает колоссальную работу по соблюдению конфиденциальности, при этом не сохраняя информацию о том:

• что вы купили;

• где вы это купили;

• сколько вы за это заплатили.

Apple также не предоставляет информацию о кредитных картах во время совершения операции, что еще больше способствует улучшению механизма безопасности.

Использование продавцами

Apple Pay – это новое, но распространенное платежное решение, так как его используют 83 % финансовых учреждений по всей Америке. В среднем 22 000 магазинов уже подписались на использование Apple Pay. Среди них Starbucks, Whole Foods, Bloomingdales, Disney и т. д. Такие поставщики услуг, как Uber и Groupon, тоже в этой связке.

Показатели и потенциал этой сети при применении крупными продавцами высоки, но привлечет ли такая тактика более мелких продавцов?