Рис. 4.4. Классификация экономических мер нетарифного регулирования

В международной торговой практике использование различных национальных методик определения таможенной стоимости рассматривается как нетарифный барьер. Это дает государству реальную возможность для усиления протекционистской направленности таможенных пошлин и налогов. С 1981 г. действует Кодекс таможенной стоимости, разработанный в ходе переговоров "Токио-раунда" и действующий ныне на уровне ВТО. Кодекс разрешает применение различных методов при таможенной оценке товаров. За основу принимается цена сделки, т. е. цена, реально уплаченная за импортируемый товар. Допускается включение в нее целого ряда дополнительных расходов покупателя (комиссионные, брокерские расходы, стоимость упаковки и т. д.). Если цену сделки определить невозможно, могут последовательно использоваться другие разрешенные методы. На усмотрение стран, присоединившихся к Кодексу, оставлен вопрос о включении в таможенную стоимость товара стоимости фрахта и страхования. Это позволяет странам в рамках национального регулирования влиять на таможенную стоимость товара.

Ограничения, заложенные в механизме платежей, внешне применяются как инструменты валютно-финансовой политики страны, на практике же часто преследуют торгово-политические цели.

Основной задачей налоговой политики является мобилизация государством финансовых ресурсов. Одновременно налоги, воздействующие на цены, прибыль и доходы, широко применяются государством в качестве эффективного средства регулирования экономики, в том числе и внешней торговли.

Дифференцированные методы взимания внутренних налогов, различия в их величине и структуре превратили налоговую систему в своеобразный барьер, дополняющий и усиливающий таможенную систему, тесно переплетающийся с другими нетарифными барьерами.

По своему торгово-политическому воздействию на стоимость товара налоги аналогичны таможенным пошлинам. Однако в связи с тем что в последние годы наблюдается тенденция существенного снижения уровня таможенного обложения, роль налогов как регулятора цен возрастает.

Взимаемые на границе налоги и сборы можно разделить на две группы: уравнительные налоги и сборы, эквивалентные косвенным налогам и сборам, взимаемым с отечественных товаров в стране-импортере; специальные импортные налоги и сборы. Специальным налогом облагаются только иностранные товары, что по существу представляет собой замаскированное повышение таможенных пошлин. Однако они рассматриваются как внутренние платежи и, как правило, не регулируются международными соглашениями. Их применение определяется нормами национального права. Чаще всего они тем выше, чем ниже величина таможенных пошлин.

В основу налогообложения товаров при их импорте и экспорте положен один из двух принципов: товары облагаются налогом либо в стране происхождения, либо в стране назначения. При экспорте товаров, как правило, уплаченные налоги возвращаются экспортеру полностью или частично. В целях избежания двойного налогообложения государства заключают специальные договоры, в которых предусматривается взимание налогов в одной из стран, как правило, в стране потребления.

К налогам и сборам, связанным с оформлением грузов на таможне , относятся: налог на таможенную очистку товара, статистические, гербовые, фрахтовые, портовые сборы и др. Они уплачиваются лицом, подписывающим таможенную декларацию, в момент импорта. Их величина не превышает 1–2 % от стоимости товара.

Ценовое воздействие на импорт оказывает и система импортных депозитов. Импортный депозит – беспроцентный предварительный залог, который вносится импортерам в свой банк перед закупкой импортного товара. Его можно рассматривать как своеобразную импортную пошлину, размер которой зависит от части стоимости импорта СИФ, подлежащей депонированию, периода, на который выставляется депозит, и сложившегося валютного курса. Импортный депозит имеет двойное значение. С одной стороны, изъятие из оборота и замораживание части средств импортера порождают эффект упущенной выгоды, увеличивают издержки по совершаемой операции и повышают цены на импортный товар, с другой стороны – предполагают предоставление беспроцентного кредита банку на срок действия депозита.

К особым видам обложения в рамках нетарифного регулирования относят антидемпинговые, компенсационные и специальные пошлины. Общим условием для применения особых видов пошлин является то, что они могут применяться только тогда, когда ввоз товаров наносит или может нанести ущерб отечественным производителям подобных товаров либо может препятствовать организации или расширению производства таких товаров. Для введения этих видов пошлин требуются предварительные специальные расследования.

Антидемпинговые пошлины вошли в практику мировой торговли на рубеже XX в. как реакция на способность формирующихся монополий преодолевать таможенные барьеры путем снижения цен. Эти пошлины следует рассматривать в качестве орудия дискретного действия – их применяют в размере 50–100 % по большей части к импорту иностранной продукции по ценам, которые могут быть признаны демпинговыми, а само расширение импорта – дезорганизующим местный рынок. В международной торговой практике долгое время не было четкого общепризнанного определения демпинга, что открывало путь произволу таможенных властей, особенно в периоды экономических затруднений. Статья VIII ВТО и принятый Антидемпинговый кодекс ВТО в определенной степени кодифицировали обстоятельства, при которых импорт может трактоваться как демпинговый. Антидемпинговые пошлины устанавливаются с целью противодействия демпингу для выравнивания цен до уровня, считающегося нормальным .

Компенсационная пошлина устанавливается в случаях ввоза на таможенную территорию страны товаров, при производстве или вывозе которых прямо или косвенно использовались субсидии, если такой ввоз наносит ущерб отечественным производителям подобных товаров. Компенсационные пошлины исторически являются реакцией на возросший уровень субсидирования экспорта. Они призваны ликвидировать преимущества такого экспорта путем дополнительного обложения, как правило, в размере, близком к величине субсидии, и применяются в тех случаях, когда уровень импортных цен не дает оснований для антидемпинговых акций, но является излишне конкурентоспособным по сравнению с уровнем внутренних цен.

Специальная пошлина применяется в качестве защитной меры, если товары ввозятся на таможенную территорию страны в количествах и на условиях, наносящих или способных нанести ущерб отечественным производителям подобных товаров.

Введение экономических защитных мер – процесс кропотливый и длительный, требующий определенных расследований.

Меры финансовой поддержки принимаются государством во внешнеторговых мероприятиях. Они могут осуществляться в двух направлениях: косвенная дискредитация импорта за счет поддержки отечественных производителей и создание преимуществ для экспорта и экспортопроизводящих отраслей. Если правительство считает необходимым стимулировать экспорт национальных производителей, то оно может в той или иной форме предоставлять им субсидии из бюджета или оказывать всяческую поддержку.

Субсидия – денежная выплата, направленная на поддержку национальных производителей и косвенную дискриминацию импорта. По характеру выплат субсидии делятся следующим образом:

• прямые – непосредственные выплаты экспортеру после совершения им экспортной операции на сумму разницы его издержек и полученного им дохода. Прямые субсидии представляют собой дотации производителю при его выходе на внешний рынок. Предметом прямого субсидирования с начала 60-х гг. XX в. являлись дорогостоящие товары промышленного экспорта развитых стран – суда, авиационная техника и пр. Однако прямые субсидии запрещены правилами ВТО, и их применение слишком очевидно для торговых партнеров, которые могут использовать ответные меры;

• косвенные – скрытое дотирование экспортеров через предоставление льгот по уплате налогов, льготные условия страхования, займов по ставке ниже рыночной, льготное экспортное кредитование, возврат импортных пошлин и пр.

Субсидии могут предоставляться как производителям товаров, конкурирующих с импортом, так и производителям товаров, которые продаются на экспорт. Для производителей в обоих случаях субсидия является негативным налогом, поскольку он выплачивается им правительством, а не вычитается из их прибыли. По направлению действия субсидии бывают внутренние и экспортные.

Внутренняя субсидия – наиболее замаскированный финансовый метод торговой политики и дискриминации против импорта, предусматривающий бюджетное финансирование производства внутри страны товаров, конкурирующих с импортом.

Нередко правительства не только субсидируют отрасли, конкурирующие с импортом, но и предоставляют субсидии экспортерам. Экспортная субсидия – финансовый нетарифный метод торговой политики, предусматривающий бюджетные выплаты национальным экспортерам, что позволяет продавать товар иностранным покупателям по более низкой цене, чем на внутреннем рынке, и форсировать тем самым экспорт.

В последнее время изменились формы стимулирования экспорта. Они в значительной мере перенесены в область производства. Вместо прямых дотаций при реализации помощь предоставляется путем финансирования государством научно-исследовательских и конструкторских разработок, опосредованного влияния на снижение себестоимости производства экспортоориентированной продукции, предоставления разного рода налоговых льгот и дотаций за счет бюджета или государственных фондов. Ассигнования правительства на стимулирование экспорта в большинстве стран, в том числе и экономически развитых, превратились в постоянную статью бюджетных расходов. С проблемой субсидирования внешнеэкономической экспансии тесно связана проблема демпинговой торговли. Подобная торговля может стать возможной чаще всего в случае, если государство компенсирует понесенные производителем или экспортером потери. С другой стороны, антидемпинговые меры (выдвижение обвинения в демпинге, доказательства, введение и применение антидемпинговой пошлины) как способ защиты могут применяться только государством.

Использование данной группы нетарифных ограничений регулируется принятым по итогам "Токио-раунда" Кодексом по субсидиям и компенсационным пошлинам. В нем приводится отличие экспортных субсидий и субсидий, используемых внутри страны в качестве инструмента экономической и социальной политики.

Степень участия государства в стимулировании экспорта в общей системе внешнеторгового регулирования постоянно возрастает. Целям форсирования экспорта подчинены и другие средства торговой политики, в том числе и в области регулирования импорта, а также в области налогообложения. Одной из самых распространенных форм финансовой поддержки вывоза товаров является страхование экспорта, которое чаще всего осуществляется путем предоставления государственных гарантий на экспортные кредиты.

Административные меры нетарифного регулирования. Административные меры появились в начале XX в., когда во внешней торговле активизировалось участие крупных фирм и монополий, обладающих значительными финансовыми ресурсами и возможностями для преодоления тарифных барьеров и уплаты налогов и сборов. Процедура применения административных инструментов намного проще, чем процедура введения и изменения пошлин и других экономических инструментов. Применяются они, когда экономические инструменты оказываются недостаточно эффективными. Характерно, что ВТО, отдавая предпочтение экономическим инструментам регулирования, допускает в отдельных случаях применение и административных инструментов. На практике последние используются все же в гораздо больших масштабах, чем разрешают правила ВТО, причем нередко, в силу необходимости, даже в обход этих правил. Таким образом, применяемые в современном мире административные инструменты регулирования импорта, несмотря на их недостатки, следует признать объективной реальностью, формирующей условия международной торговли, и не считаться с этим нельзя. Недооценка административных норм регулирования импорта чревата многими неприятностями для экспортера.

Совокупность применяемых административных инструментов позволяет осуществлять достаточно гибкое регулирование импорта в широком диапазоне. Посредством этих инструментов правительство может полностью запретить закупку нежелательных иностранных товаров или их ввоз из конкретных стран, удерживать импорт на строго определенном уровне, увеличивать или сокращать его по отношению к внутреннему потреблению, строго контролировать импорт, не влияя на динамику и структуру товарооборота, и в необходимых случаях быстро его ограничить.

Что касается экспорта, то применение административных инструментов, как и в случае с применением экономических, достаточно ограниченно и связано с развитием отечественной промышленности и спецификой экспорта.

В период резкого ухудшения состояния экономики, инфляции и различий между внутренними и мировыми ценами государство в интересах мобилизации и лучшего использования ограниченных ресурсов поставлено перед необходимостью в первую очередь прибегать к административным инструментам, которые ограничивают импорт и экспорт, минуя рыночные механизмы спроса и предложения.

При использовании административных ограничений импорта особенно важно предусмотреть разработку системы мер, не только контролирующих, но и стимулирующих процесс достижения поставленной цели, а также своевременного устранения негативных явлений в экономике и социальной сфере, вероятность которых в данном случае объективно больше, чем при разумном применении экономических инструментов. В противном случае административные меры могут стать препятствием и для структурных преобразований, и для интеграции в мировое хозяйство, т. е. для того, что обеспечивает экономический прогресс.

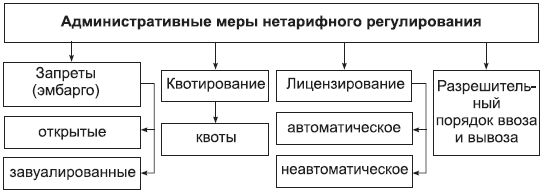

Административная категория нетарифных мер предполагает прямое и непосредственное воздействие на внешнеторговый оборот, определяя номенклатуру и количество (объем) товаров, разрешенных к экспорту или импорту. Из предложенной классификации мер нетарифного регулирования видно, что составной частью таких ограничений является административный метод, к которому следует отнести запреты (эмбарго), лицензирование, квотирование, а также в данную категорию оправданно включить разрешительный порядок ввоза и вывоза (рис. 4.5).

Рис. 4.5. Классификация административных мер нетарифного регулирования

Эмбарго – наиболее жесткая торгово-политическая мера нетарифного характера, признанная международной практикой. Запреты могут применяться как отдельными, так и несколькими государствами на основе международных согласований и решений, как правило, в рамках ООН.

Запреты можно разделить на две формы – открытые и завуалированные .

Квотирование внешнеторговых поставок означает ограничение экспортных и/или импортных поставок количеством товаров (количественные квоты) или их суммарной стоимостью (стоимостные квоты) на установленный период.

По целям введения квоты могут быть: единые – определяемые для государственных нужд; естественные – связанные с ограниченностью пропускных способностей нефтепроводов, терминалов в портах; исключительные – вводимые в особых случаях, связанных с обеспечением национальной безопасности государства, защитой внутреннего рынка, выполнением международных обязательств. По степени охвата квоты бывают двусторонние – квота распространяется на конкретную страну; общие – носят безадресный характер, т. е. для всех стран. По сроку действия квоты бывают постоянные – их устанавливают, как правило, на календарный год; сезонные – они ограничивают размеры импорта сельхозяйственных товаров на определенное время года по так называемой двух– или трехфазной системе; временные – их устанавливают в качестве ответной меры на период действия дискриминационных мер.

По направлению действия различают экспортные и импортные квоты. Экспортные квоты вводятся государством в соответствии с международными стабилизационными соглашениями, в рамках которых определяется доля каждой страны в общем экспорте товаров или с целью предотвращения вывоза дефицитных товаров с внутреннего рынка. Импортные квоты применяется государством для защиты отечественных производителей, регулирования спроса и предложения, устранения отрицательного сальдо торгового баланса, а также как ответная мера на дискриминационную политику других государств.

Квотирование вводится для сбалансированности развития внешней торговли и платежных балансов, регулирования спроса и предложения на внутреннем рынке, выполнения международных обязательств и достижения взаимовыгодной договоренности на межправительственных переговорах.

Лицензирование и квотирование внешнеторговой деятельности, как и другие инструменты государственного регулирования, вводятся в целях защиты национальных интересов страны, отечественных товаропроизводителей и защиты национального рынка от дезорганизующего импорта и экспорта.

Лицензирование в международной торговле отличается большим разнообразием и представляет собой ограничение в виде получения права или разрешения (лицензии) от уполномоченных на то государственных органов на совершение конкретных экспортных и/или импортных операций. Оно может выступать составной частью квотирования или быть самостоятельным инструментом государственного регулирования. В самой лицензии может устанавливаться порядок ввоза или вывоза товаров. Лицензия также может содержать разрешение на ввоз (вывоз) определенного объема товара – в этом случае лицензирование тесно связано с квотированием. В первом случае лицензия является лишь документом, подтверждающим право ввезти или вывезти товар в рамках полученной квоты; во втором – приобретает ряд конкретных форм: разовая лицензия – письменное разрешение сроком до одного года на ввоз или вывоз, выдаваемое правительством конкретной фирме на осуществление одной внешнеторговой сделки; генеральная лицензия – разрешение на ввоз или вывоз определенного количества того или иного товара в течение года без ограничений числа сделок; глобальная лицензия – разрешение ввезти или вывезти данный товар в любую страну мира за определенный промежуток времени без ограничения количества или стоимости; автоматическая лицензия – разрешение, выдаваемое немедленно после получения от экспортера или импортера заявки, которая не может быть отклонена государственным органом.